„Drei Dinge treiben den Menschen zum Wahnsinn. Die Liebe, die Eifersucht und das Studium der Börsenkurse.“

John Maynard Keynes

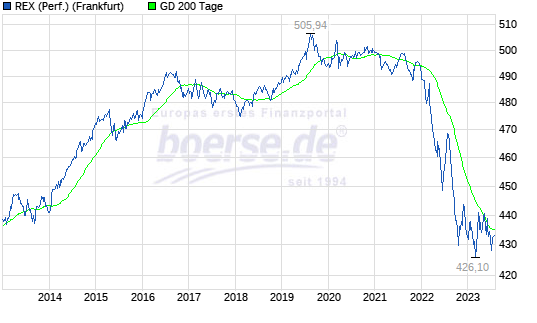

Das Narrativ vom Softlanding

Nach der Katastrophenjahr 2022 mit größtenteils zweistelligen Verlusten bei Aktien und Anleihen waren die meisten Anleger für 2023 lediglich vorsichtig optimistisch. Zu stark schmerzte noch die Fehleinschätzung aus dem Jahr 2022, in das man damals in der Erwartung eines kräftigen Aufschwungs gestartet war. Sehr schnell und dramatisch hatten sich die Dinge dann zum Negativen hin verändert. Auf den Märkten für festverzinsliche Papiere kam es 2022 zu einem Jahrhundert-Absturz (siehe Grafik REX) der Kurse. Bei den Aktien mussten gerade die alles überstrahlenden Gewinner der letzten Jahre, die großen Tech-Aktien, sehr starke Verluste hinnehmen. So fiel bspw. der Kurs von Meta von 343 USD zu Beginn 2022 auf 88 USD im November. Ein Verlust von nahezu 75 %. Der Börsenwert von Meta hatte sich in diesem Zeitraum also geviertelt.

Quelle: Chart REX (Perf.) – Boerse.de – 04.08.2023

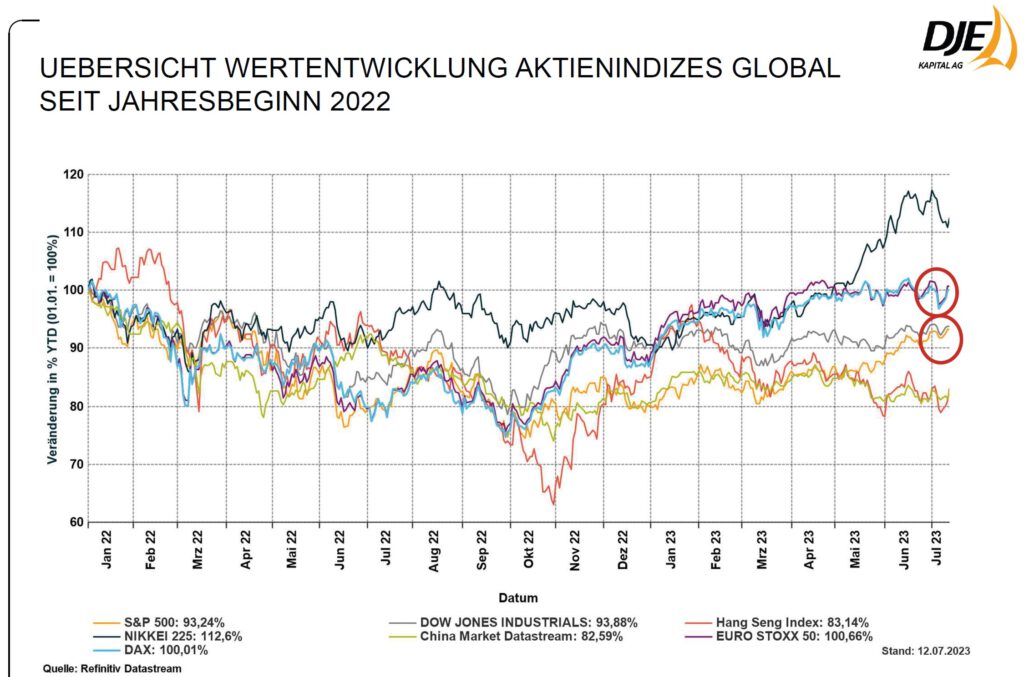

Für 2023 rechneten die meisten Volkswirte, Kapitalmarktstrategen und Analysten lediglich mit einer leichten Erholung bei den Aktien. Zu groß waren (und sind sie nach wie vor) die wirtschaftlichen und politischen Unwägbarkeiten. Eine wirklich starke Erholung der Aktienkurse in 2023 hatte niemand auf dem Schirm. Typisch für die Börse: Wenn sich alle einig sind, kommt es oftmals anders als alle erwartet haben. Viele globale Indizes haben sich im ersten Halbjahr 2023 von ihren Tiefständen aus 2022 deutlich erholt, so dass über die 2 Jahre nur noch ein kleines Minus vorhanden ist (siehe Grafik „Übersicht Wertentwicklung Aktienindizes Global…“). Bei den Anleihen gab es zumindest keine weiteren große Verluste.

Quelle: DJE Kapital AG – DJEplusNEWS Juli 2023_Zinsspekulation – 19.07.2023

Börsenjahr 2023 wesentlich schwächer als der Anschein

Das Börsenjahr 2023 ist jedoch wesentlich schwächer gelaufen als es die Aktien-Indizes auf den ersten Blick vermuten lassen. In der Regel konnten Anleger, weder bei Aktien noch bei Anleihen, die hohen Vorjahresverluste in diesem Jahr ausgleichen.

An den Aktienmärkten konnte man in diesem Jahr bisher nur verdienen, wenn man ohne Rücksicht auf eigentlich gebotene Diversifizierung auf große US-Technologieaktien (Meta gehörte in den vergangenen Monaten z.B. zu den klaren Gewinnern) setzte oder Aktien mit relativer Stärke in Europa oder Japan kaufte. Problem für europäische Anleger: Die Wechselkursentwicklung.

Japan war im 1. Halbjahr bei Medianberechnung mit +11 % die beste Börse, aber der Yen erzielte ein Minus von 12 % gegen den Euro – als Euro-Anleger erzielte man mit japanischen Aktien also ein Minus von 1 %. Auch bei der Rendite der US-Technologiewerte frisst die Wechselkursentwicklung EUR vs. USD einiges auf. Der US-Dollar verlor gegenüber dem Euro im Betrachtungszeitraum August 2022 bis August 2023 -7 %. Dies bedeutet also eine deutlich schlechtere Rendite der US-Aktiengewinne im Portfolio eines Euro-Anlegers.

Generell stimmt mich die fehlende Marktbreite nachdenklich. So erzielte der DAX zwar ein neues Allzeithoch, aber sowohl der MDAX (Er spiegelt die Entwicklung der 50 größten Unternehmen wider, die hinsichtlich Marktkapitalisierung und Orderbuchumsatz auf die 40 Unternehmen des DAX folgen.) als auch der TecDAX (Er umfasst die 30 größten Technologieunternehmen, die den im Standardwerteindex DAX gelisteten Werten nach Marktkapitalisierung und Börsenumsatz nachfolgen.) liegen mit ca. -25 % deutlich unter ihren Höchstwerten. Auch in vielen anderen Ländern kann man ähnliche Entwicklungen beobachten.

Timelags der Geldpolitik

Generell gilt: Zinserhöhungen sind schlecht und Zinssenkungen sind gut für den Aktienmarkt. Jedoch kommt es auf den genauen Zeitpunkt der Betrachtung an. Normalerweise wirken sich Zinserhöhungen in den ersten Monaten zunächst einmal nicht negativ auf Aktien aus. Vielmehr steigen die Aktien in dieser Phase mit einer Wahrscheinlichkeit von über 90 %. Die Anleihenmärkte reagieren i.d.R. sofort mit Kursverlusten auf höhere Zinsen.

In 2022 musste man jedoch durch die steigenden Zinsen die zu erwartenden starken Rückgänge bei Anleihen als auch gleichzeitig die unerwarteten starke Einbrüche bei Aktien hinnehmen. Erschwerend für die Börse kamen im letzten Jahr geopolitische Konflikte und die sehr hohe Inflation hinzu. Die oftmals zu sehende gegenläufige Entwicklung zwischen Aktien und Anleihen und die sich daraus ergebenden Kompensationsmöglichkeit blieb im Jahr 2022 leider aus.

Für 2023 rechneten fast alle Marktexperten mit einem weiteren Absacken der Börsen, da sich die erwartete Rezession bereits in den ersten Monaten des Jahres in den Zahlen hätte niederschlagen müssen. Die Notenbanken hätten in diesem Fall zur Stützung der Wirtschaft die Zinsen senken müssen. In den ersten Monaten einer Zinssenkungsphase reagieren die Aktienmärkte normalerweise mit fallenden Kursen, da die Zinssenkungen ein deutliches Signal einer sich verschlechternden Wirtschaftslage sind.

Die globale Rezession ist aber aufgrund vieler Faktoren bislang so noch nicht gekommen. Die Zinsen sind weiter gestiegen und diesmal sind auch die Aktien wieder gestiegen. Bei Anleihen musst man weiterhin Verluste realisieren, wobei das Schlimmste bereits hinter einem lag.

Die Notenbanken werden mit ihren Zinsschritten die Wirtschaft wahrscheinlich abwürgen. Dies ist auch gewünscht, denn nur so lässt sich die Inflation wieder auf den gewünschten Korridor der Notenbanken drücken. Der Druck auf die Notenbanken ist in Phasen mit hoher Inflation sehr hoch, so dass sie fast immer zu ungeduldig sind und über das Ziel hinausschießen.

Das „Überschießen“ der Notenbanken ist ein bekanntes Problem. Geldpolitik besitz immer große Timelags, bis sich die Wirkung der Maßnahmen bemerkbar machen. Auch deshalb fallen (bei sinkenden Zinsen) oder steigen (bei steigenden Zinsen) Aktien zu Beginn eines Zinszyklus zunächst einmal. Erst wenn die eigentlichen Wirkungen der geldpolitischen Maßnahmen greifen, passt die Entwicklung der Aktienkurse mit der generellen Aussage „Zinsen steigen → Aktien fallen bzw. Zinsen fallen → Aktien steigen“ überein.

Das Narrativ vom Softlanding

Viele Anzeichen sprechen nun aber für eine Rezession – gerade auch in Europa. Die entscheidende Frage lautet: Kommt es zu einem Soft- oder einem Hardlanding der Konjunktur?

Wie bereits gesagt, die Anzeichen verdichten sich, dass die Notenbanken es mit den Zinserhöhungen übertrieben haben. Oberflächlich sieht es in der Wirtschaft noch gut aus, aber darunter sind doch schon einige Risse bei der Konjunktur zu erkennen. Es ist zu erwarten, dass der bislang so starke Arbeitsmarkt bald an Fahrt verliert, zunächst langsam und dann immer schneller.

Eine Rezession ist ein Prozess, bei dem sich das schwache Wachstum durch seine Auswirkungen auf den Arbeitsmarkt selbst zu einer Abwärtsspirale entwickelt. Diese Spirale verstärkt sich dann aufgrund von verschiedenen dynamischen Entwicklungen von selbst. Um diese Spirale zu beenden ist ein positiver Schock – zumeist in Form einer Lockerung der Geldpolitik – notwendig.

Bislang sehen die Lohn- und Gehaltszahlungen – gerade in den USA – jedoch weiterhin sehr robust und damit inflationsfördern aus. Doch bei einigen Indikatoren zeigen sich erste Abkühlungen. Die Fed beobachtet den Arbeitsmarkt ganz genau. Gerade der Druck auf den Arbeitsmarkt war einer der Hauptmotive für die Zinssteigerungen der vergangenen Monate. Die Fed wird deshalb bereit sein, diese ersten Anzeichen einer Abkühlung zu ignorieren und die Zinsen wahrscheinlich zu lange zu hoch zu halten. Die Risse auf dem Arbeitsmarkt und der Konjunktur werden dann weiter wachsen und die Rezession auslösen.

Besonders die restriktiven Kreditvergabestandards in den USA (aber auch zunehmend in Europa) als auch die inverse Zinsstrukturkurve stellen deutliche Rezessionsindikatoren dar. Wie wirkt sich eine inverse Zinsstrukturkurve auf die Kreditvergabe und auf die Konjunktur aus? Bei einer steilen Zinsstrukturkurve bietet die Fristentransformation für die Banken ein sehr lohnendes Geschäft. Kredite zu vergeben ist somit für Banken äußerst attraktiv. Umgekehrt ist es bei einer flachen oder gar inversen Zinskurve. Daher folgt einer inversen Zinskurve zunächst die zunehmende Zurückhaltung der Banken bei der Neukreditvergabe (ausgedrückt durch strenge Kreditvergabekriterien). Diesem gesenkten Kreditimpuls folgt dann die Rezession, da Wirtschaftswachstum die Folge von Kreditwachstum ist. Die fundamentale makroökonomische Logikkette lautet also:

Inverse Zinsstruktur -> Restriktive Kreditvergabe -> Rezession = Aktienbärenmarkt.

Auch in Europa kann man diese Entwicklung erkennen. Auch hier wird die Notenbank EZB bereit sein, ein „Überschießen“ der Zinsanhebung zu riskieren. Nach der Meinung vieler Volkswirte ist eine Rezession notwendig, um die Inflation loszuwerden.

Das Basisszenario der meisten Experten ist ein Softlanding der Konjunktur – also eine mäßige Inflation, abwartende Notenbanken und eine milde Rezession. Andres als bei Covid oder der globalen Finanzkrise geht man von einer normalen Rezession aus. Die Renditen von Staatsanleihen schwanken in engen Bandbreiten und es bleibt ein herausforderndes Umfeld für Aktien mit erhöhter Volatilität.

Ob es den Notenbanken tatsächlich gelingt, ein solches Softlanding der Konjunktur hinzubekommen bleibt abzuwarten. Einiges spricht aktuell dafür, aber dennoch ist Vorsicht geboten. Es besteht durchaus die Möglichkeit, dass die Wirtschaft eine harte Landung erleben wird. Zum Beispiel könnte es zu einem desinflationären Rezessionsszenario kommen (Aktien kämen hier stark unter Druck, Staatsanleihen wären ein guter Diversifikator) oder auch zu einer anhaltend hohen Inflation kommen, die ein Rettung durch die Notenbanken verhindert (Anleiherenditen steigen, Outperformance von Sachwerten, aber hochbewertete Aktien wären stark betroffen).

Selbstverständlich könnte es auch zu einem erneuten positiven „Goldilock“-Szenario kommen. Das Wachstum bleibt robust, während die Inflation abkühlt. Dies wäre natürlich das beste Szenario für Risikoanlagen.

Portfolioausrichtung

Im Sommer kommt es an der Börse regelmäßig zu Korrekturen. Als Grund werden oftmals die niedrigeren Börsenumsätze in dieser Zeit genannt. Das Jahr 2023 scheint geradezu für eine solche Korrektur prädestiniert zu sein. Hierfür haben wir bereits eine Absicherung in die Portfolien eingebaut.

Im Nachhinein kann man heute erkennen, dass das Börsenjahr 2023 mit dem seit langem größten Pessimismus von Aktienanlegern begann. Wenn aber allgemein fallende Aktienkurse im Zuge einer US-Notenbank-Bremspolitik und kommender Rezession erwartet werden, überwiegen Barmittel und Anleihen bei den Anlegerdispositionen. Die Aktienfonds global hatten z.B. die höchsten Barreserven seit Jahrzehnten. Somit sind dann genügend flüssige Mittel zum Kauf von Aktien vorhanden. Dies erklärt das „Hochziehen“ der Aktienkurse. Es musste fast zwangsläufig zu einem sog. „Pain Trade“ kommen, bei dem gerade institutionelle Anleger in Aktien unterinvestiert waren und dann nachkaufen mussten.

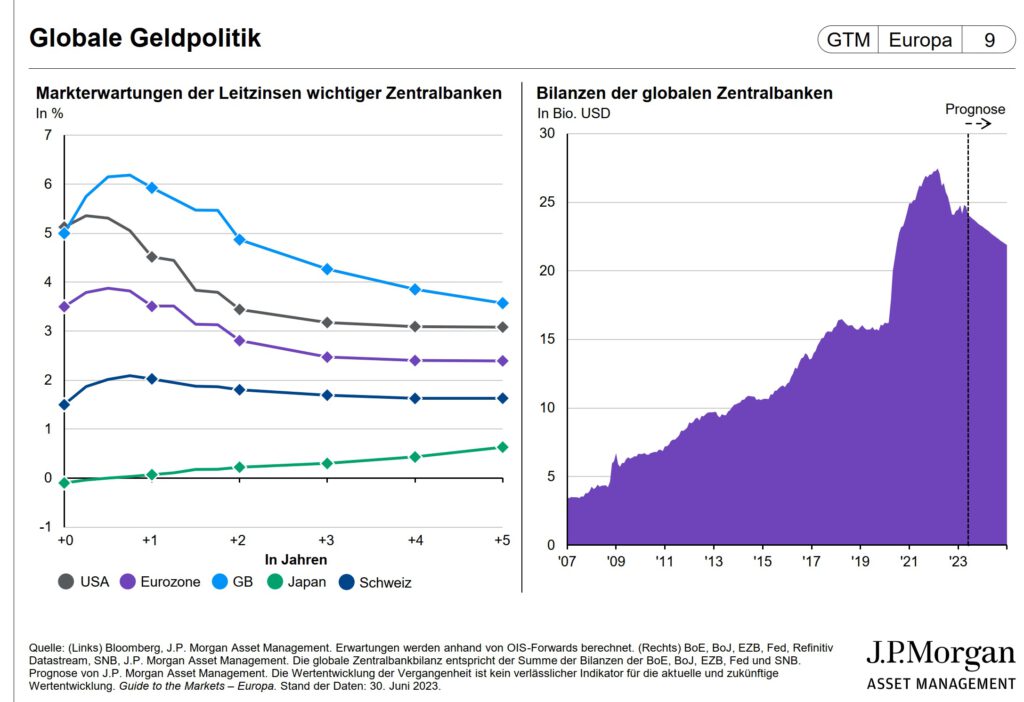

Quelle: JP Morgan – Guide to the Markets – Europa – 3 Quartal 2023 – Stand 30.06.2023

Die oft zu hörende Börsenprognose eines scharfen Einbruchs (z.B. 20% bis 30% im S&P 500) im 1. Halbjahr 2023 und dann eine scharfe Erholung im 2. Halbjahr im Zuge von wieder sinkenden US-Leitzinsen, ist nicht aufgegangen. Der monetäre Bremskurs der US-Notenbank wurde durch verschiedene Gründe (Liquiditätszufuhr von 400 Mrd. $ im Zuge der US-Bankenkrise, japanischer Gelddruckprozess und eine 1 Mrd. $ Liquiditätsverbesserung durch US-Schatzamt aufgrund drohender Zahlungsunfähigkeit) unterlaufen.

Inzwischen verschlechtert sich aber die US-Liquidität bzw. die Notenbank-Bilanzsumme fällt deutlich. Dennoch steigen Aktien weiterhin. Diese Schwere wird sich voraussichtlich schließen. Insbesondere die aktuell restriktive Kreditvergabetätigkeit in den USA in Verbindung mit der inversen Zinsstrukturkurve warnt vor zu offensiven Aktienquotenquoten (wie bereits oben ausführlicher beschrieben). Die Kreditvergabestandards hatten in der Vergangenheit als Rezessionsindikator eine Trefferquote von nahezu 100%.

Monetär spricht jetzt also viel dafür, dass die Erholungsphase an den Aktienmärkten der vergangenen Monate ausläuft. Der monetäre Nachschub für die Aktienhausse geht zu Ende. Es dürfte sich jedoch zunächst nur um eine kleine Korrektur – in der Größenordnung von ca. 10 % – handeln. Sollte sich die Gelegenheit zum Nachkauf von Aktien ergeben, würden wir die Aktienquoten in den Portfolien wieder stärker erhöhen und mehr Risiko nehmen. Voraussichtlich dürfte das Jahresende und der Beginn des neuen Jahres ganz erfreulich für Risikoanlagen sein.

Wenn die ersten dauerhaften Zinssenkungen aufgrund einer sich deutlich verlangsamender Wirtschaft vom Markt eingepreist werden, dann sollten die Aktien jedoch nochmals stärker nachgeben. Dies könnte ich mir in der ersten Hälfte 2024 vorstellen. Hier sollte sich dann Diversifikation – sowohl über die Anlageklassen hinweg als auch innerhalb der Anlageklasse – bezahlt machen. Wir werden dann das Risiko entsprechend sinken und breiter streuen.

Privatanleger steigen oft zu ungünstigen Zeitpunkten mit ihrer Geldanlage ein und werden von der Heftigkeit der Verluste überrascht. Die Zeit zwischen 2012 und 2020 war aufgrund der massiven Zinssenkung der Notenbanken – mit nur wenigen Ausnahmen – eine sehr leichte Zeit an der Börse. Leider waren sehr viele Privatanleger in dieser Phase wieder einmal nicht dabei. Fast alle Aktien sind gestiegen. Gab es ein Problem sind sofort die Notenbanken mit weiteren Zinssenkungen und noch mehr Liquidität eingesprungen. Diese Zeiten sind nun erstmal vorbei.

Die Zuflüsse von Privatanleger hinein in Aktienfonds waren Ende 2020 im Jahr 2021 besonders hoch. Also erst nachdem die Kurse sich seit fast einem Jahrzehnt stark nach oben entwickelt hatten und sich auch vom Covid-Schock schon längst erholt hatten. Die enormen Hilfen über die Fiskal- und Geldpolitik zur Überwindung der Covid-Krise haben vielen Risikoanlagen (insbesondere Aktien und Immobilien) nochmals ein Kurs- bzw. Preisfeuerwerk beschert. Wie so oft steigen die meisten Privatanleger erst sehr spät in einem Investmentzyklus ein. Jetzt gilt es mit Charakterstärke die notwendige Geduld aufzubringen, sich nicht beirren zu lassen und weiter investiert zu bleiben. Es werden sich auch in Zukunft immer wieder hervorragende Möglichkeiten eröffnen.

Haben Sie Mut für das Investment in Aktien!