Können die Unternehmensgewinne den Gegenwind durch Geopolitik, Inflation und Zinsen ausgleichen?

All I want to know is where I’m going to die, so I’ll never go there

Groucho Marx zitiert von Charles Munger

Nach den Angriffen des Iran in Israel haben die geopolitischen Spannungen im Nahen Osten seit dem vergangenen Wochenende deutlich zugenommen. Dies hat die gesamtwirtschaftliche Unsicherheit erhöht. Aus Anlegersicht sollte man das Risiko einer Eskalation auf dem Radarschirm haben.

Höhere Inflation

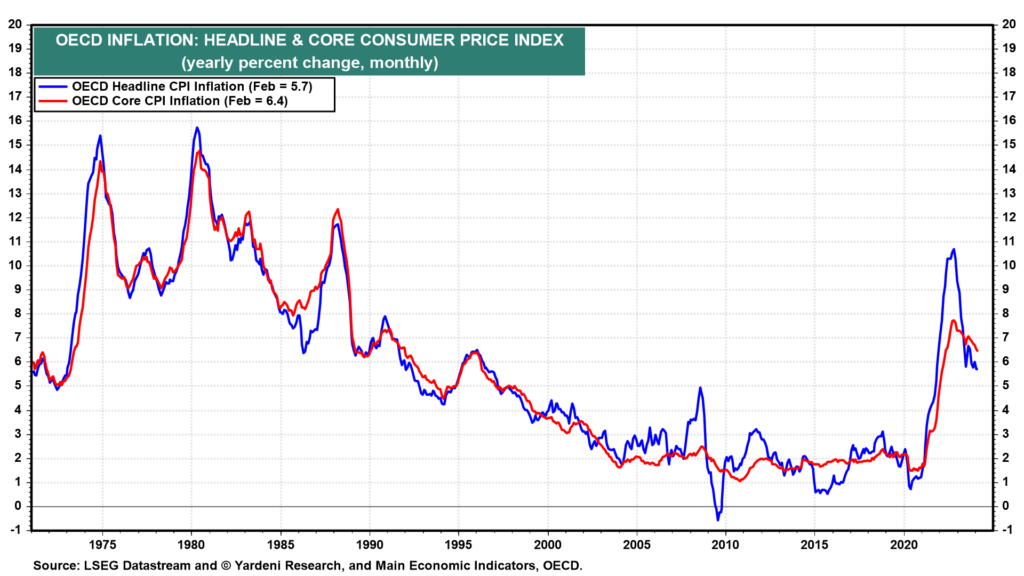

Die Rohölpreise notieren auf dem höchsten Stand seit 6 Monaten. Dies dürfte den Druck auf die Inflationszahlen weiter hochhalten. Die Inflation „klebt“ also stärker als von vielen erwartet (siehe Chart OECD Inflation). Für die Notenbanken stellt dies durchaus ein Dilemma dar.

Zudem auch die Basiseffekte der Energiekosten in der nächsten Zeit auslaufen. Die Basiseffekte – aufgrund der sehr hohen Energiepreise 2022 (u.a. durch den Krieg in der Ukraine) und der sich im Laufe des Jahres 2023 wieder normalisierenden Preise für Energie, kam es in den vergangenen Monaten zu einer deutlichen Reduzierung der Inflationszahlen – sind ein statistischer Effekt und können wirtschaftliche Kenngrößen verzerren (über- oder unterschätzen). Die Portfolien müssen also auch auf eine längerfristig höhere Inflation hin ausgerichtet werden.

Länger höhere Zinsen

Möglicherweise langfristig höhere Energie- und Rohstoffpreise würden das von vielen Experten erwartete neue gesamtwirtschaftliche Regime einer spürbar höheren Inflation als vor der Pandemie verstärken. Dies dürfte den Spielraum der Notenbanken für Zinssenkungen reduzieren, so dass wir uns weiterhin in einem Umfeld längerfristig höherer Zinsen befinden dürften. Die Niedrigzinsen vor und während der Pandemie scheinen vorerst vorbei zu sein. Als Anleger sollte man sich deshalb also auch auf länger höhere Zinsen einstellen.

Im Gegensatz zur Fed haben sich die Anzeichen für eine Zinswende im Juni seitens der EZB jedoch verdichtet – wenn auch mit geringerem Tempo als noch vor einigen Monaten von den Märkten erwartet. Die EZB sieht sich mit einem schwächeren Wirtschaftswachstum konfrontiert. Zudem hat sie die Geldpolitik deutlicher verschärft als die Fed. Die „Reverse Repogeschäfte“ auf der Passivseite der Fed haben in den vergangenen Monaten viel Liquidität in die Kapitalmärkte gepumpt, so dass die liquiditätsabschöpfenden Schritte der Fed deutlich abgemildert wurden (dies dürfte erheblich zu den fulminanten Kurssteigerungen in der letzten Zeit beigetragen haben).

Die EZB wird also vermutlich zuerst die Zinsen senken. Im Verlauf des Senkungsprozesses wird sie aber genau verfolgen, was die US-amerikanische Notenbank macht. Sollte die Fed Zinssenkungen weiter hinauszögern, wird die EZB vermutlich behutsamer vorgehen, um nicht Gefahr zu laufen, dass ein zu schwacher Euro-Wechselkurs die Erfolge bei der Inflationsbekämpfung zunichtemacht.

Unternehmensgewinne

Die Unternehmen haben im letzten Jahr immer wieder mit starken Zahlen überrascht – insbesondere die US-Unternehmen. Das starke Wachstum der US-Wirtschaft hat die Risikobereitschaft der Anleger begünstigt. Die Aktienmärkte haben neue Allzeithochs erreicht, obwohl die Anleiherenditen sprunghaft angestiegen sind.

Für den Aktienmarkt wird es daher von entscheidender Bedeutung sein, ob das Wachstum der US-Unternehmensgewinne weiterhin stark genug ausfällt, um den Gegenwind durch eine hartnäckigere Inflation, eine Zinswende „light“ und der geopolitischen Risiken aufzufangen.

Die Konsensschätzung der Analysten erwarten ein US-Gewinnwachstum von 11 % gegenüber dem Vorjahr (der historische Durchschnitt liegt nur bei 7 %). Hier besteht durchaus die Gefahr, dass diese hohen Erwartungen enttäuscht werden.

Portfolioausrichtung

Wir sind mit ca. 75 % Aktienquote im „Flexiblen Portfolio“ aktuell „neutral“ aufgestellt und haben hiermit eine Rendite von über +12 % auf Jahressicht erzielt. Unsere Investments haben sich also sehr gut entwickelt.

An dieser starken Performance lässt sich jedoch auch ablesen, dass die Börsen in den vergangenen Monaten bereits weit vorgelaufen sind. Noch ist das Momentum weiterhin in Ordnung und die Anleger besitzen Risikoappetit. Doch die Luft wird dünner – auch, weil die Bewertungen sportlicher geworden sind.

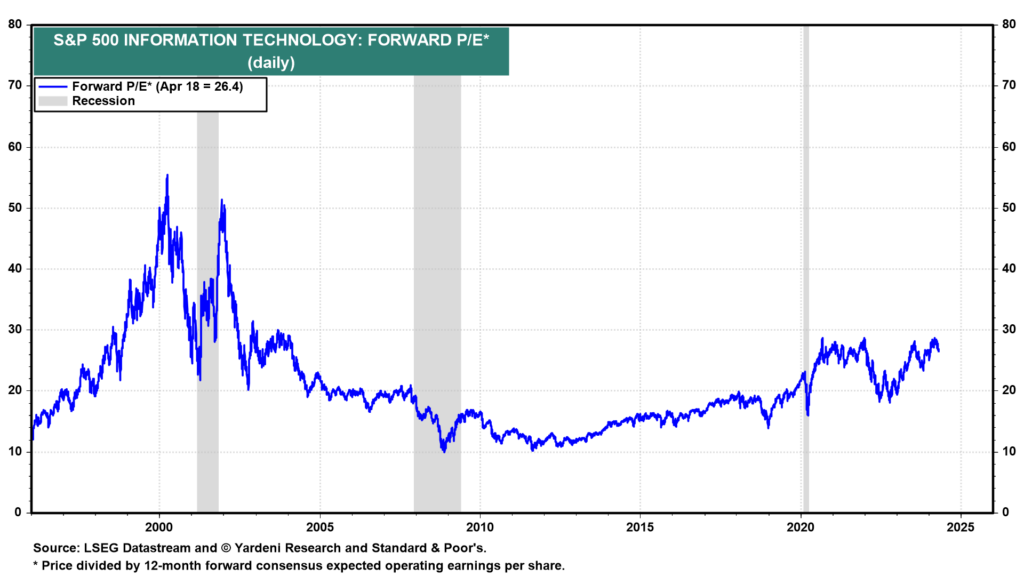

Die Frage, ob die Märkte bereits teuer oder doch noch fair bewertet sind, ist schwer zu beantworten. Die „Magnificent 7“ und mit ihnen der US Informationstechnologie Bereich sind mittlerweile relativ teuer, wenn man die Kurs-Gewinn-Verhältnisse betrachtet (siehe Chart S&P 500 Information Technology: Forward P/E). Doch noch rechtfertigen die langfristigen Erwartungen zum Gewinnwachstum das Ganze aus der Sicht vieler Experten. Die restlichen Aktienmärkte sind durchaus nicht teuer bewertet – dies gilt insb. für Europa, Japan und China. Entscheidend wird also letztlich das weitere Gewinnwachstum der Unternehmen sein. Kann das Wachstum die zunehmenden Risiken abfedern oder nicht?

Irgendwann werden die Zinserhöhungen Spuren im Wirtschaftswachstum hinterlassen, aber die Inflation verhindert zu schnelle und zu starke Zinssenkungen. Wahrscheinlich werden wir in den kommenden Monaten dann bei den Aktien auch mal wieder stärker sinkende Kurse sehen müssen. Auf diesen negativen Stress an den Kapitalmärkten gilt es sich als Anleger einzustellen.

Da wir aktuell eine neutrale Position in den Portfolien fahren, werden wir bei kleineren und mittleren Verwerfungen nicht absichern. Sollten sich hingegen, z.B. aufgrund der geopolitischen Spannungen, Chancen ergeben, werden wir diese nutzen. Wir haben genügend Cash und defensive Werte im Portfolio, um bei sich bietenden Gelegenheiten nachkaufen zu können.

Haben Sie Mut für das Investment in Aktien!