Am vergangenen Montag gerieten die Aktienbörsen weltweit unter Druck. Der US-amerikanische S&P 500 verlor im Handelsverlauf zweitweise 4,5 %. Der Dow Jones verlor zeitweise über 1.600 Punkte. Auch die asiatischen und europäischen Börsen verloren daraufhin deutlich. Bereits in den Tagen zuvor hatten die Aktienbörsen nachgegeben und haben mittlerweile die Gewinne des Jahres wieder verloren.

„Eines Tages werden Maschinen vielleicht nicht nur rechnen, sondern auch denken. Mit Sicherheit aber werden sie niemals Phantasie haben.“

(Theodor Heuss)

“Sad photo of Wall Street traders reacting as stock market plunges.”

Quelle: Binyamin Appelbaum / Twitter @BCAppelbaum

https://sk-finance.com/wp-login.php?action=logout&_wpnonce=8a58adaa25

Was sind die Gründe für diese Korrektur?

Drei Möglichkeiten werden von den Marktteilnehmern am häufigsten genannt:

- Angst vor steigenden Zinsen

- Eine bevorstehende Rezession wird eingepreist

- Technische Korrektur

Angst vor steigenden Zinsen

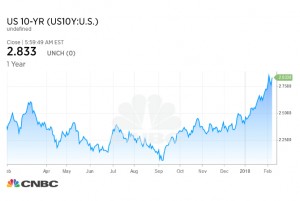

Auffällig ist, dass seit Anfang des Jahres die Rendite US-amerikanischer Treasuries stärker angestiegen ist. Die Gründe für den Renditeanstieg der US-Treasuries liegt insbesondere darin begründet, dass die Fed die kürzlich ausgelaufenen Anleihen nicht mehr prolongierte. Die US-amerikanische Notenbank kaufte einfach weniger Staatsanleihen auf. Schaut man sich die Statistiken genauer an war auch die Nachfrage aus dem Ausland nach US-Staatsanleihen etwas geringer.

Der Anstieg der Renditen bei den US-Staatsanleihen und die Angst vor weiter steigenden Renditen könnte die Aktienmärkte unter Druck gebracht haben. Dies ist durchaus ein normales Verhalten, denn steigenden Renditen bei den Anleihen bieten eine Anlagealternative zu Aktien. Bemerkenswert ist jedoch die Tatsache, dass bereits dieser kleine Anstieg der Renditen zu einer solchen Kurskorrektur an den Aktienmärkten führte.

Dies verdeutlich erneut, wie schwer es für die Notenbanken wird die Zinsen etwas zu normalisieren. Zu stark hängt die globale Wirtschaft und auch die Staaten mittlerweile an der Droge Niedrigzins. Keine Notenbank und auch kein Staat hat Interesse durch einen zu raschen, zu starken Renditeanstieg die Wirtschaft abzuwürgen und Staatshaushalte in Bedrängnis zu bringen. Viele Experten gehen davon aus, dass die Zinsen noch längere Zeit im Vergleich zu früher sehr niedrig bleiben. Nach wie vor sollte man den „Notenbank-Put“ (die Notenbanken werden negative Entwicklungen auf den Finanzmärkten nicht noch durch die eigene Politik verstärken) nicht unterschätzen.

Exkurs – Zusammenhang zwischen Rendite, Zins und Kurs bei Anleihen:

In den Beratungen stelle ich immer wieder fest, dass der o.g. Zusammenhang von vielen Privatanlegern nicht richtig verstanden wird. Da die Zinsen, sowohl die kurzfristigen (gesteuert über die Notenbanken) als auch die langfristigen (gesteuert über Angebot und Nachfrage nach entsprechenden Anleihen – heute verzerrt durch den Aufkauf der Notenbanken), einen sehr entscheidenden Einfluss auf die gesamte Wirtschaft haben, ist es wichtig zumindest die grundlegenden Zusammenhänge zu verstehen.

Woraus ergibt sich die Rendite einer Anleihe?

Zur Beschreibung einer Anleihe sind vier wichtige Informationen notwendig: Emittent, Tag der Fälligkeit, Zinssatz (= Kupon) und Kurs. Der Kupon beschreibt den Zins, den der Emittent während der Laufzeit der Anleihe jährlich an den Anleihekäufer zahlt. Hierbei wird zwischen fest- und variabel verzinslichen Anleihen unterschieden. Bei ersteren ist der Zinssatz während der gesamten Laufzeit fest. Im zweiten Fall erfolgt eine regelmäßige Anpassung des Zinssatzes an einen vorher definierten Referenzwert. Der Zins (= Kupon) stellt jedoch nicht die Rendite (Ertrag des Wertpapiers in % des investierten Kapitals) der Anleihe dar. Die Rendite einer Schuldverschreibung setzt sich vereinfacht ausgedrückt aus dem Zinskupon und dem Kursgewinn/-verlust während der Laufzeit zusammen.

Unabhängig von der jeweiligen Variante (fest- oder variabel) kommt es während der Laufzeit der Anleihe kontinuierlich zu Abweichungen zwischen dem festgelegten Kupon und dem jeweils aktuellen Marktzins. Dieser Unterschied wird zeitgleich über den Kurs ausgeglichen. Erwirbt zum Beispiel ein Anleger eine Anleihe mit einem Kupon in Höhe des aktuellen Marktzinses, so zahlt er dafür nicht mehr als den späteren Rückzahlungswert von 100%. Wenn jedoch der Kupon höher als der Marktzins ist, dann steigt der Kurs der Anleihe über den späteren Rückzahlungswert von 100% hinaus. Die Kurssteigerung kommt deshalb zustande, weil auch andere Investoren diese Anleihe kaufen möchten, da sie einen höheren Kupon als den Marktzins bietet. Die Nachfrage übersteigt das Angebot. Der Kurs steigt dabei i.d.R. solange an, bis die Rendite der entsprechenden Anleihe dem niedrigeren Marktzins entspricht.

Eine bevorstehende Rezession wird eingepreist

Auch wenn der aktuelle Wirtschaftsaufschwung im Vergleich zu früher nur eine sehr geringe Dynamik aufweist und mittlerweile einer der längsten der Geschichte ist, bedeutet dies nicht zwangsläufig, dass er jetzt vorbei ist und wir tatsächlich unmittelbar vor einer Rezession stehen.

Die Gewinnberichterstattung läuft bislang ohne nennenswerte Enttäuschung. In den USA haben etwas über 40 Prozent der Unternehmen berichtet, mehr als drei Viertel davon haben die Erwartungen (gemessen an Gewinn je Aktie) übertroffen. Auch die Ausblicke waren positiv. Ähnlich verläuft die Berichtsaison bislang in Asien und Europa.

Viele Marktteilnehmer gehen daher davon aus, dass die Weltwirtschaft weiter moderat wachsen wird und es in naher Zukunft keine Trendumkehr am Aktienmarkt geben wird.

Technische Reaktion

Dafür spricht momentan sehr viel. Seit zwei Jahren steigen die Aktienkurse ohne nennenswerte Schwankung. Volatilität schien bis vor wenigen Tagen ein Relikt aus vergangenen Zeiten zu sein. Gleiches trifft auf das Risikomanagement über verschiedenen Vermögensklassen zu. Wir gehen davon aus, dass einmal mehr computergesteuerte Handelssysteme bzw. quantitative Risikomodelle, die zunehmend ETFs als Anlagevehikel nutzen, den Abwärtstrend verstärkt haben. Ähnlich wie beim sogenannten Flash Crash im Sommer 2015. Wenn eine wachsende Zahl von Investoren das Gleiche tut, nämlich verkaufen, falls bestimmte, von Computern definierte Kurslimits gerissen werden, geraten die Kurse deutlich unter Druck.

Viele Anleger haben sich „einlullen“ lassen und Neueinsteiger sehen nur noch die Gewinnmöglichkeiten. Manch einer dürfte seine Risikotragfähigkeit überschätzt haben und konnte überhaupt nicht schnell genug verkaufen. Auch bei mir kamen auffällig viele Fragen von Anlegern, die in ausgewogenen oder dynamischen Portfolien investiert sind. Gerade diese Anleger müssten aber eine wesentlich höhere Risikotragfähigkeit als -4,5 % mitbringen (Nochmals zur Erinnerung: Ausgewogenes Portfolio → Wertschwankungen von -30 % in einem Jahr sind normal. Dynamisches Portfolio → Wertschwankungen von -50 % in einem Jahr sind normal). Hier sollte der ein oder andere Anleger sich selbst nochmals prüfen, ob er tatsächlich bereit ist das Risiko zu tragen oder sich nur von der Aussicht auf hohe Renditen blenden lässt.

Obwohl ich es gebetsmühlenartig immer wieder betone, dass Marktschwankungen eben nicht vorhersehbar sind, glauben viele Anleger wohl weiterhin an Market-Timing. Sie hoffen auf hohe Renditen, sind auch bereit hohes Risiko einzugehen – aber immer nur solange bis das Risiko aufflammt. Dann heißt es in Panik schnell alles abzusichern. Da es seit vielen, vielen Jahren keine wirklich lange Korrektur mehr gab, wollen diese Anleger dann auch wieder schnell in die Risiko-Anlagen zurück. Die Kapitalmärkte lassen sich aber kurz- bis mittelfristig einfach nicht vorhersagen. Um ein erfolgreicher Anleger zu werden muss man verstehen, dass ich für die Erzielung einer gewissen Rendite das Risiko der Schwankungen ertragen muss – es lässt sich nicht ausblenden.

Portfolioausrichtung:

Im Marktausblick 2018 hatte ich bereits geschrieben, dass eine Korrektur aktuell durchaus gesund sein könnte. Ob die Korrektur noch etwas anhält oder es sich nur um einen Flash-Crash handelt, lässt sich momentan noch nicht sagen. Viele Fonds hatten in den vergangenen Wochen aufgrund der ständig steigenden Aktienkurse bereits eine höhere Cash-Quote aufgebaut. Die Cash-Quote wurde jetzt bei vielen Fonds abgebaut und die Aktienquote durch Nachkäufe in der Korrektur aufgebaut.

Dafür haben wir die Cash-Quote im Portfolio etwas erhöht, um genügend Pulver trocken zu haben, falls die Korrektur weitergehen sollte. Neben dem Cash könnte man sich auch anderen „defensive“ Assets vorstellen, aber genau in diesen „defensiven“ Anlagen befindet sich aus unserer Sicht sehr hohes Risiko. Sollte es zu weiteren am Rentenmarkt kommen, gerade Anleihen weiter unter Druck. Auch das Thema Gold muss man vorsichtig betrachten, wenn es bei Renditen von ca. 3 % auf US-amerikanische Anleihen eine verzinste Alternative gibt und zudem ist der oft zu beobachtende inverse Zusammenhang zwischen steigendem Gold und fallendem US-Dollar für Euro-Anleger immer zu beachten.

Da ich nicht von einer Trendwende ausgehe, lassen wir die Aktienquote weiterhin relativ hoch. Sollte sich in der kommenden Zeit eine Gelegenheit ergeben, werden wir die Aktien sogar wieder etwas weiter aufstocken und das Cash im Portfolio komplett herausnehmen.

Ihr

Sascha Knapp

Dipl.-Ökonom Sascha Knapp

SK Finance Consulting

Haftungsausschluss:

Die dargelegten Informationen stellen kein Angebot und keine Aufforderung zur Anlage- und Abschlussvermittlung, für Platzierungsgeschäfte, Anlageberatung von bzw. über Finanzinstrumente oder dem Kauf, Verkauf bzw. der Zeichnung von Wertpapieren oder anderen Finanzinstrumenten dar. Ferner bieten diese Informationen keine Entscheidungshilfen für wirtschaftliche, rechtliche, steuerliche oder andere Aspekte einer Beratung und können eine anleger- und anlagegerechte Beratung durch einen Berater nicht ersetzen. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.