Wie geht es weiter mit Zinsen und Finanzmärkten?

„Eine Investition in Wissen bringt noch immer die besten Zinsen.“

Benjamin Franklin

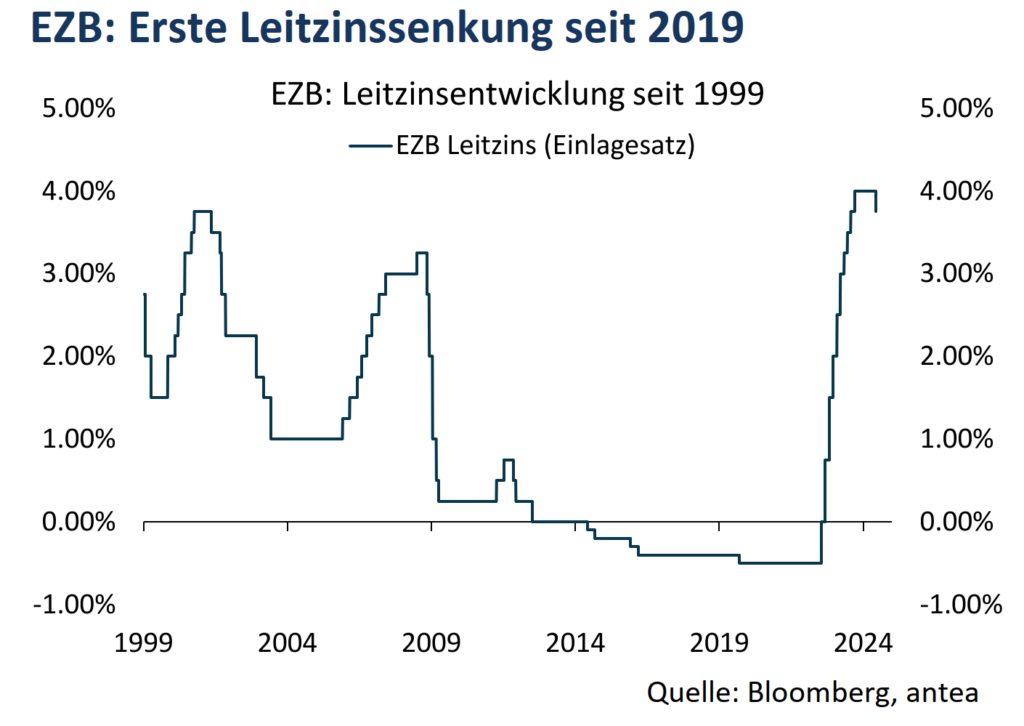

Am vergangenen Donnerstag (06.07.2024) senkte die Europäische Zentralbank (EZB) ihre Leitzinsen um einen viertel Prozentpunkt. Dies war die erste Zinssenkung seit 2019. Der maßgebliche Einlagesatz steht nun bei 3,75 Prozent. Die Notenbank begründete ihre Entscheidung mit zunehmender Zuversicht, die Inflationsrate in der Eurozone würde sich auf mittlere Sicht der Zielmarke von zwei Prozent nähern.

Die Europäische Zentralbank ist zwar nicht die erste Notenbank, die in diesem Jahr die Zinsen senkt. Doch dass die Frankfurter Währungshüter ihren New Yorker Kollegen von der Fed zuvorkommen, ist schon eine Besonderheit.

Ein erwarteter Zinsschritt

Die Europäische Zentralbank (EZB) hat die seit Monaten signalisierte Senkung der Leitzinsen vorgenommen und damit vor der US-Notenbank und der Bank of England den Lockerungszyklus angestoßen. Verschiedene Vertreter der EZB hatten in den Wochen und Monaten vor der Entscheidung mit ihren Aussagen eine Zinssenkung mehr oder weniger zugesichert. Ein „Zurück“ war damit ohne Gesichtsverlust nicht mehr möglich.

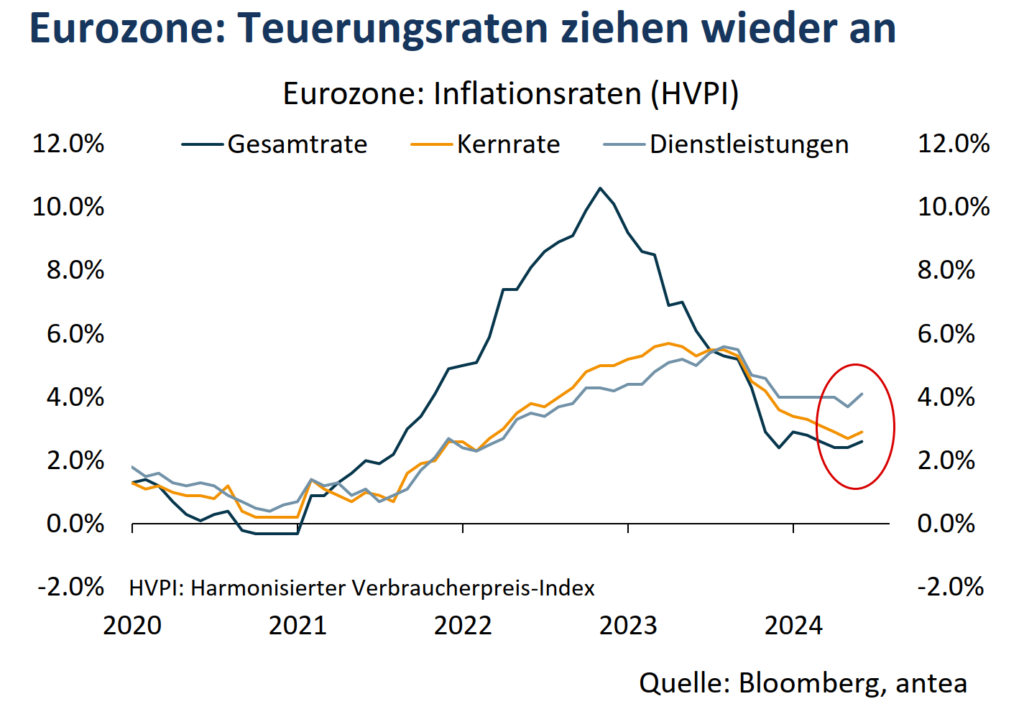

Der Schritt wird von vielen Experten als sinnvoll angesehen, weil sich die Inflation in Europa mittlerweile in Richtung der angestrebten zwei Prozent zurückentwickelt hat. Es gibt jedoch eine ganze Reihe von Faktoren, welche die EZB zu einer eher abwartenden Haltung hätten verleiten können, wenn nicht gar müssen. Das gilt insbesondere deshalb, da die Notenbank nicht müde wird zu betonen, sie würde ihre Entscheidungen in Abhängigkeit von der Entwicklung der Daten treffen. Es ist schon bemerkenswert, dass die EZB gleichzeitig ihren Leitzins senkt und die Inflationsprognose anhebt.

Wie geht es weiter mit den Zinsen?

Wie zu erwarten, legte sich die EZB auf keinen Zinssenkungspfad fest. Ihre Datenabhängigkeit bleibt groß. Gleichzeitig deutet die Aufwärtsrevision der Inflationsprognosen besonders für 2025 daraufhin, dass es nun doch länger dauern könnte, bis das Inflationsziel erreicht ist. Diese Aussage ist deutlich restriktiver als von vielen Marktexperten erwartet und legt weiter nur sehr graduelle Zinssenkungen nahe. Viele rechnen daher mit einer Pause im Juli und mögliche weitere Zinssenkungen im September und Dezember.

Es könnte jedoch gut sein, dass eine hartnäckige Restinflation weitere Zinssenkungen in den kommenden Quartalen sehr schwierig gestalten wird. Natürlich hat sich die Teuerungsrate in der Eurozone weit von ihren Höchstständen entfernt. Aber gerade die Beschleunigung des Preisauftriebs von 2,4 % auf 2,6 % im Mai muss doch einige Fragen aufwerfen. Auch die Kerninflationsrate zog von 2,7 % auf 2,9 % an und der Anstieg der Preise im Dienstleistungssektor sprang sogar auf ein Sieben-Monats-Hoch von 4,1 %. Die EZB selbst räumt in ihrem Geldpolitischen Beschluss ein, der „binnenwirtschaftliche Preisdruck“ sei „angesichts des kräftigen Lohnwachstums nach wie vor hoch“.

Anleger sollten das Gesamtbild im Auge behalten: Die Zinsen werden wahrscheinlich strukturell höher ausfallen als vor der Pandemie. Weitere Zinssenkungen werden kein Selbstläufer.

Was bedeutet dies für die Finanzmärkte?

Anleger sollten drei mögliche Szenarien im Auge behalten.

Basisszenario: Soft Landing gelingt, Zinsen sinken allmählich

Im Basisszenario gelingt den Notenbanken die weiche Landung der Wirtschaft ohne eine harte Rezession zu verursachen. Die Inflation geht weiter in Richtung des Zwei-Prozent-Ziels zurück. In diesem Szenario könnte dann auch die Geldpolitik in ein normaleres Umfeld übergehen. Die Leitzinsen würden tendenziell sinken, wenngleich nicht auf die Tiefstände der 2010er Jahre. Es ist das Szenario, auf das sowohl die Notenbanker und als auch die Anleger hoffen. Ein solches Umfeld wäre grundsätzlich positiv für Aktien.

Risikoszenario 1: Harte Landung, Inflation und Zinsen sinken rasch

Zwar haben sich die Aussichten der Euro-Konjunktur zuletzt etwas aufgehellt, in den USA sind dagegen wieder neue Rezessionsängste aufgekommen. Nachdem die US-Wirtschaft 2023 noch brummte und im vierten Quartal annualisiert 3,4 % erreichte, brach das Wachstum im ersten Quartal 2024 auf annualisierte 1,3 % ein. Sollte die US-Konjunktur weiter nachgeben, dann wird die US-Notenbank Fed die Leitzinsen wohl ebenfalls zeitnah und rasch senken und auch der EZB-Zinspfad könnte dann steiler nach unten deuten als zurzeit erwartet. Qualitativ hochwertige Staatsanleihen würden in diesem Umfeld besonders profitieren. Aktien würden in diesem Szenario wohl zunächst unter Druck geraten.

Risikoszenario 2: Preis- und Konjunkturschock

In diesem Szenario käme es zu einer Art Neuauflage von 2022: Auslöser könnte beispielweise eine geopolitisch bedingte neue Energiepreiskrise sein. Der Inflationsschock würde die Wirtschaft auf einem deutlich höheren Zinsniveau treffen. Die Konjunktur würde absacken. Die Notenbanken hätten jedoch kaum Spielraum für Zinssenkungen aufgrund des Inflationsschocks. In einem solchen Umfeld gäbe es nur wenige Gewinner – falls überhaupt. Gold und inflationsindexierte Anleihen könnten in einem solchen Szenario mögliche sichere Häfen sein, um die Kaufkraft der eigenen Geldanlage zu sichern.

Portfolioausrichtung

Wir sind mit ca. 65 % Aktienquote im Flexiblen Modellportfolio aktuell leicht defensiv aufgestellt. Auch in den Modellportfolien Dynamik und Sparplan habe ich die Aktienquote auf 80 % leicht gesenkt. Wir haben somit genügend Cash und defensive Werte im Portfolio, um bei sich bietenden Gelegenheiten nachkaufen zu können.

Da die Kapitalmärkte in den vergangenen Monaten alle Risiken ausgeblendet haben (dies ist für die Börse nicht ungewöhnlich), könnte das ein oder andere Ereignis (Wahlen in den USA im Herbst, ein internationaler Konflikt, die Hartnäckigkeit der Inflation usw.) die Kapitalmärkte schnell auf einem falschen Fuß erwischen. Anleger sollten sich daher unbedingt auch wieder mal auf etwas schwierigere Zeiten an den Börsen einstellen.

Gerade die Sommermonate mit ihren schwächeren Börsenumsätzen könnten nach den fulminanten ersten Monaten 2024 den ein oder anderen Rücksetzer mit sich bringen. Wir liegen aktuell für das Jahr 2024 bei einer Rendite zwischen +8 und +11 % Year-to-Date in den einzelnen Modellportfolien. Eine kleine Verschnaufpause würden den Märkten daher guttun.

Da ich das oben beschriebene Basisszenario für das wahrscheinlichste Szenario halte, dürften Aktien auf mittlere Sicht weiterhin am stärksten profitieren. Wer also noch nicht genügend in Aktien investiert ist, für den könnten sich in den kommenden Monaten wieder einmal schöne Gelegenheiten ergeben, um dies endlich zu ändern.

Anleger, die sich im letzten Jahr die attraktiven kurzfristigen Zinsen auf Festgelder usw. gesichert habe, stehen nun vor zwei Problemen. Erstens: Die Zinsen sind bereits gefallen, was die Neuanlage in solche Produkte weniger lukrativ gestaltet. Zweitens: Sie haben sich mit Zinsen um die 4 % p.a. begnügt. Die Portfolien haben in dieser Zeit Renditen zwischen +12 bis +16 % p.a. erzielt. Zu oft ist bei den deutschen Sparern die Gewichtung zwischen Renditemöglichkeit und Sicherheitsdenken viel zu stark in Richtung vermeintlicher Sicherheit verschoben. Viel zu oft müssen sie deshalb verpassten Gelegenheiten nachtraueren, da sie einfach nicht oder nicht hoch genug investiert waren. Das Risiko eines viel zu geringen Vermögensaufbaus ist die langfristige Folge. Bedenken Sie immer: „Zum Einstieg bei der Börse wird nicht geläutet. (André Kostolany)

Haben Sie Mut für das Investment in Aktien!