Sehr geehrte Damen und Herren,

was wäre das nahende Jahresende ohne Rückblicke auf das vergangene und Prognoseversuche für das kommende Jahr? Wie haben sich die Kapitalmärkte im letzten Jahr entwickelt und welche Schlussfolgerungen muss man aus den wirtschaftlichen, politischen und gesellschaftlichen Veränderungen für deren zukünftige Entwicklung ziehen? Hierzu möchte ich Ihnen im „Marktausblick 2015“ meine Überlegungen mitteilen.

Doch zunächst möchte ich mich bei Ihnen ganz herzlich für die vertrauensvolle und angenehme Zusammenarbeit im vergangenen Jahr bedanken. Gleichzeitig wünsche ich Ihnen und Ihren Familien ein besinnliches Weihnachtsfest, erholsame Feiertage sowie ein erfolgreiches und glückliches Jahr 2015.

Ein Blick zurück und einige Grundlagen für die erfolgreiche Geldanlage:

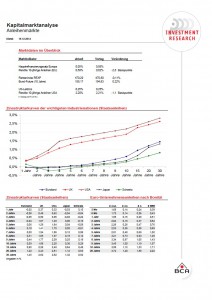

Beginnen möchte ich mit ein kurzer Blick zurück. Die Basisszenarien aus dem vergangen Jahr, sowohl für das langfristige Weltbild als auch für den Entwicklungen im Jahr  2014, haben sich in vielen Punkten als richtig erwiesen. Jedoch, anders als prognostiziert, lief die über 30-jährige Hausse bei den Anleihen stellenweise ungebremst weiter. Auf der Suche nach „sicheren“ Geldanlagemöglichkeiten im festverzinslichen Bereich haben die Investoren die Kurse vieler Anleihen weiter in die Höhe getrieben (in einigen Segmenten in sehr besorgniserregende Höhen). Die Renditen dieser Papiere notieren durch die hohen Kurse deshalb vielfach auf einem noch niedrigen Niveau, als vor 12 Monaten. Mit Anleihen konnte der Anleger im vergangenen Jahr, aufgrund der steigenden Kurse und mit einem aktiven Management über Rentenfonds, zum Teil mehr Geld verdienen, als mit Aktien. Auch dies ist ein schöner Beweis für die Notwendigkeit einer vernünftigen Diversifikation. Die von vielen Experten als alternativlos eingestuften Aktien hatten dagegen im Verlauf des Jahres so ihre Probleme.

2014, haben sich in vielen Punkten als richtig erwiesen. Jedoch, anders als prognostiziert, lief die über 30-jährige Hausse bei den Anleihen stellenweise ungebremst weiter. Auf der Suche nach „sicheren“ Geldanlagemöglichkeiten im festverzinslichen Bereich haben die Investoren die Kurse vieler Anleihen weiter in die Höhe getrieben (in einigen Segmenten in sehr besorgniserregende Höhen). Die Renditen dieser Papiere notieren durch die hohen Kurse deshalb vielfach auf einem noch niedrigen Niveau, als vor 12 Monaten. Mit Anleihen konnte der Anleger im vergangenen Jahr, aufgrund der steigenden Kurse und mit einem aktiven Management über Rentenfonds, zum Teil mehr Geld verdienen, als mit Aktien. Auch dies ist ein schöner Beweis für die Notwendigkeit einer vernünftigen Diversifikation. Die von vielen Experten als alternativlos eingestuften Aktien hatten dagegen im Verlauf des Jahres so ihre Probleme.

In vielen Gesprächen mit Anlegern ist mir jedoch aufgefallen, dass der Zusammenhang zwischen Zins, Kurs und Rendite eines festverzinslichen Wertpapieres und den Auswirkungen auf diese „Kennzahlen“ durch Veränderungen des allgemeinen Zinsniveaus kaum bekannt ist. Deshalb sehen viele Anleger die sich auftürmenden Risiken im Anleihebereich ihrer Portfolien auch nicht.

Wenn man sich in den vergangenen Jahren an Renditen zwischen 5 und 7 % mit defensiven Produkten gewöhnt hat, muss man sich dringend einmal die Frage stellen, ob dies für defensive Produkte überhaupt möglich ist, ohne zusätzliche Risiken aufzubauen. Gerade im Bereich der Geldanlage sind viele Risiken leider nicht immer offensichtlich. Sie verbergen sich lange und treten erst zum Vorschein, wenn die gebildete Blase sich schockartig auflöst. Viele Anleger könnte deshalb bei vermeintlich defensiven Anlagen eine böse Überraschung erleben.

Die vermutlich noch langanhaltende Niedrigzinsphase stellt für den konservativen Anleger eine wirklich schwierige Situation dar. Viele Investoren (gerade auch Privatanleger aus Deutschland) besitzen, aufgrund der möglichen Verlustrisiken, eine tiefe Abneigung gegen Aktien. Sparer nehmen deshalb bereits seit einiger Zeit lieber sichere Realverluste (also Verluste nach Betrachtung der Inflation) hin. Selbst die in den vergangenen Monaten immer lauter gewordene Diskussion um die Einführung von Negativzinsen für Privatanleger wird, nach meiner Einschätzung, das Verhalten der deutschen Sparer ebenfalls nicht verändern. Sie werden hinnehmen, dass ihr Tagesgeldkonto, das Sparbuch u.v.m. zum kostenpflichtigen „Schließfach“ wird. Es besteht zwar ein enormer Handlungsdruck und Privatanleger müssten sich neu aufstellen, aber hierfür wäre vor allem Wissen über die Funktionsweise von Kapitalmärkten und über Geldanlage im Allgemeinen von Nöten. Dies ist in Deutschland aber kaum vorhanden. Wer jetzt die Zeichen der Zeit allerdings immer noch nicht erkennt und dementsprechend handelt, wird garantiert laufend ärmer werden.

Die vermutlich noch langanhaltende Niedrigzinsphase stellt für den konservativen Anleger eine wirklich schwierige Situation dar. Viele Investoren (gerade auch Privatanleger aus Deutschland) besitzen, aufgrund der möglichen Verlustrisiken, eine tiefe Abneigung gegen Aktien. Sparer nehmen deshalb bereits seit einiger Zeit lieber sichere Realverluste (also Verluste nach Betrachtung der Inflation) hin. Selbst die in den vergangenen Monaten immer lauter gewordene Diskussion um die Einführung von Negativzinsen für Privatanleger wird, nach meiner Einschätzung, das Verhalten der deutschen Sparer ebenfalls nicht verändern. Sie werden hinnehmen, dass ihr Tagesgeldkonto, das Sparbuch u.v.m. zum kostenpflichtigen „Schließfach“ wird. Es besteht zwar ein enormer Handlungsdruck und Privatanleger müssten sich neu aufstellen, aber hierfür wäre vor allem Wissen über die Funktionsweise von Kapitalmärkten und über Geldanlage im Allgemeinen von Nöten. Dies ist in Deutschland aber kaum vorhanden. Wer jetzt die Zeichen der Zeit allerdings immer noch nicht erkennt und dementsprechend handelt, wird garantiert laufend ärmer werden.

Der Verlauf der Aktienmärkte in diesem Jahr ist auch ein schönes Beispiel dafür, warum Market-Timing für den Privatanleger keine clevere Anlagestrategie darstellt. Wenn man sich den Verlauf vieler Aktienindizes anschaut, dann gab es über weite Strecken einen Seitwärtsverlauf, allerdings mit zum Teil heftigen Ausschlägen. Wer versuchte mit dem richtigen Timing besser als der Markt zu sein, wurde oftmals kalt erwischt. Wann sollte man raus? Wann wieder in die Märkte einsteigen? Die Asset Allocation bestimmt zu über 90 % den Anlageerfolg! Trotzdem konzentrieren sich die Anleger immer auf das wenig versprechende Market-Timing. Dabei begeht man jedoch zumeist zwei gravierende Fehler: Man glaubt zu wissen, wie der Markt läuft und handelt viel zu häufig zyklisch.

Auch fehlt vielen Anlegern die notwendige Geduld. Alle Analysen zeigen eindeutig, dass man nicht einfach zurückblicken kann und sich für den Fonds entscheiden sollte, der im letzten Jahr am besten gelaufen ist. Für den kurzfristigen Erfolg spielen viel zu oft die Marktrahmenbedingungen, und damit eine vom Fondsmanager nur wenig beeinflussbare Größe, eine entscheidende Rolle. Kein langfristig erfolgreicher Fondsmanager kann jedes Jahr absolut überzeugende Ergebnisse erzielen. Es wird immer auch Zeiten geben in denen er schlechter abschneidet, als viele seiner Konkurrenten. Viele Überlegungen und Strategien der Fondsmanager gehen erst nach einiger Zeit auf. Um langfristig erfolgreich zu sein, muss man bewusst Dinge anders machen, als die Masse der Investoren. Ganz im Sinne von Sir John Templeton, Value-Investor und Philanthrop (1912-2008): “It is impossible to produce superior performance unless you do something different from the majority.”

Wenn man dann a ls Privatanleger durch ständiges Switchen von einem in den anderen Fonds aber doch wieder der Masse hinterher läuft, wird man deshalb langfristig auch keinen Erfolg haben. Das Geheimnis einer erfolgreichen Anlagestrategie besteht natürlich darin flexible auf Veränderungen reagieren zu können, aber man benötigt auch eine entsprechende Geduld. Ein schönes Beispiel ist der von Sir John Templeton im Jahr 1954 gegründete Templeton Growth Fund. Seine Grundsätze für die Auswahl geeigneter Aktien waren einfach und solide und sie gelten bis heute. Er kaufte ausschließlich unterbewertete Titel. Templeton interes-sierten weder in Wachstumsstorys noch Trends. Für ihn galten allein Kennzahlen wie Kurs-Gewinn-Verhältnis (KGV) und Kurs-Buchwert-Verhältnis (KBV). Wenn dann noch die Gewinnerwartungen für die nächsten 5 Jahre positiv erschienen, kaufte er diese Titel ins Depot. Diese Strategie brachte deutschen Anlegern seit Auflage eine Rendite von über 10 % p.a. Leider sind viele Anleger in den vergangenen Jahren genau auf die zum Teil nur kurz gelaufenen Wachstumsstorys und Trends hereingefallen. Man tauschte einen Qualitätsfonds gegen Fonds, die kurzfristig eine bessere Performance auswiesen. Die Anleger besaßen nicht die notwendige Geduld, auch einmal unpopuläre Ansichten zu vertreten und vor allem bei den Grundlagen einer erfolgreichen Geldanlage zu bleiben.

ls Privatanleger durch ständiges Switchen von einem in den anderen Fonds aber doch wieder der Masse hinterher läuft, wird man deshalb langfristig auch keinen Erfolg haben. Das Geheimnis einer erfolgreichen Anlagestrategie besteht natürlich darin flexible auf Veränderungen reagieren zu können, aber man benötigt auch eine entsprechende Geduld. Ein schönes Beispiel ist der von Sir John Templeton im Jahr 1954 gegründete Templeton Growth Fund. Seine Grundsätze für die Auswahl geeigneter Aktien waren einfach und solide und sie gelten bis heute. Er kaufte ausschließlich unterbewertete Titel. Templeton interes-sierten weder in Wachstumsstorys noch Trends. Für ihn galten allein Kennzahlen wie Kurs-Gewinn-Verhältnis (KGV) und Kurs-Buchwert-Verhältnis (KBV). Wenn dann noch die Gewinnerwartungen für die nächsten 5 Jahre positiv erschienen, kaufte er diese Titel ins Depot. Diese Strategie brachte deutschen Anlegern seit Auflage eine Rendite von über 10 % p.a. Leider sind viele Anleger in den vergangenen Jahren genau auf die zum Teil nur kurz gelaufenen Wachstumsstorys und Trends hereingefallen. Man tauschte einen Qualitätsfonds gegen Fonds, die kurzfristig eine bessere Performance auswiesen. Die Anleger besaßen nicht die notwendige Geduld, auch einmal unpopuläre Ansichten zu vertreten und vor allem bei den Grundlagen einer erfolgreichen Geldanlage zu bleiben.

Was kommt 2015?

Die meisten Anleger stellten in den vergangenen Wochen verständlicherweise immer folgende Frage: „Wie wird es 2015 weitergehen?“ Der Schlüssel zur erfolgreichen Anlage liegt jedoch nicht darin, die Zukunft exakt vorherzusagen – er liegt darin die Gegenwart klar zu erkennen. Deshalb möchte ich Ihnen meine Einschätzungen der gegenwärtigen Lage wieder kurz durch mein Basisszenario erläutern.

Das langfristige Weltbild → Basisszenario:

- Aufgrund der hohen Staatsschulden werden die Zinsen voraussichtlich noch eine lange Zeit niedrig bleiben.

- Auch die in den USA erwarteten Zinsanhebungen werden kein Niveau erreichen, wie man es aus Zeiten vor der Finanzkrise von 08/09 kannte.

- Weltweit steht sehr viel Liquidität zur Verfügung, dass aber bislang in vielen Bereichen nicht in der Realwirtschaft angekommen ist. Deshalb spielt Inflation wohl weiterhin keine große Rolle.

- Die über 30-jahrige Hausse bei den Anleihen birgt große Risiken.

- Ein vernünftiger Vermögensaufbau ist ohne Sachwerte (und hier insbesondere Produktivkapital in Form von Aktien) nicht mehr möglich.

- Diversifikation und Flexibilität stellen, wie immer, die Schlüssel für den Anlageerfolg dar.

Die Entwicklung für 2015 → Basisszenario:

- Seit der Finanzkrise 08/09 bewegen sich die Notenbanken der Industrieländer generell in die gleiche Richtung. 2015 dürfte es jetzt zu auseinandertriftende Vorgehensweisen kommen:

- Die Fed wird voraussichtlich Mitte des kommenden Jahres die erste Zinsanhebung durchführen. Bei der Bank of England wird die geldpolitische Straffung wahrscheinlich bereits etwas früher beginnen.

- Auf der anderen Seite werden die EZB und die Bank of Japan die Kapitalmärkte weiter-hin mit Geld fluten.

- Die Welt-Konjunktur setzt Aufschwung fort (Prognose reales BIP Welt für 2015 +3,4 %).

- Gerade der gefallene Ölpreis dürfte wie ein großes Konjunkturprogramm wirken. Dadurch verringern sich ebenfalls die Inflationserwartungen der Marktteilnehmer weiter und ermöglichen den Notenbanken einen größeren Spielraum.

- Der Aufschwung der amerikanischen Wirtschaft dürfte sich weiterhin festigen. Preise und Löhne sind bislang nur wenig gestiegen, was ebenfalls den Druck für Zinsanhebungen verringert.

- Durch die unterschiedliche Geldpolitik und das Auseinanderdriften der Wirtschaftsleistungen dürfte sich die Stärke des US-Dollars weiter zeigen. Durch die Abwertungen der Währungen ge-genüber dem US-Dollar könnten die Wirtschaft in Europa und Japan davon profitieren.

- Europa bleibt, aufgrund der strukturellen Probleme und der Beschränkungen im Bankensystem, aber weiterhin schwach. Dabei gilt es aber zu beachten, dass Europa noch nie ein starker Wachstumsmotor für die Weltwirtschaft war.

- Jedoch ist die Eurokrise in den vergangenen Wochen wieder stärker in den Vordergrund gerückt. Die Unzufriedenheit vieler Bürger und das erneute Erstarken antieuropäischer Strömungen (auch auf politischer Ebene) werden die Märkte im kommenden Jahr voraussichtlich wieder stärker beschäftigen.

- In Japan hat sich Abe weitere 4 Jahre mit einer bequemen 2/3 Mehrheit für seine Politik gesichert. Jedoch lag die Wahlbeteiligung nur knapp über 53 %, was die große Skepsis vieler Wahlberechtigter zeigt, die mangels Alternativen erst überhaupt nicht zur Wahl gegangen sind. Trotzdem könnte die Politik Abes und die aggressiven Wertpapieraufkaufpläne der Bank of Japan weiter für Rückenwind sorgen.

- Das „soft landing“ in China (reales BIP China für 2015 ca. 7 %) scheint geschafft zu sein. Auch ein Wirtschaftswachstum von „nur“ noch 7 % bedeutet heute, aufgrund der Größe Chinas, ein wesentlich größeren Beitrag zur Weltwirtschaft, als noch ein Wachstum von 10 oder 12 % vor 10 Jahren.

- Aufgrund fehlender Inflationssorgen dürfte Gold weiterhin nicht zu den starken Renditebringer im Jahr 2015 gehören.

Wo liegen die Risiken im kommenden Jahr?

- Sollten die USA und der Dollar zum einzig lohnenden Spiel werden, käme es zu großen Ungleichgewichten auf den Kapitalmärkten.

- Eine zu frühe und zu starke Zinsanhebung in den USA könnten das dortige Wachstum gefährden.

- Die nachhaltige Erholung in Europa ist aufgrund der anhaltenden Strukturprobleme gefährdet. Diskussionen über die hohe Verschuldung dürften an vielen Stellen wieder aufflammen. Auch die Diskussion um mögliche Austritte aus dem Euro (z.B. Griechenland) wird für Unruhe sorgen.

- In Europa wird aufgrund der anhaltenden Wachstumsschwäche und dem Preiseinbruch beim Öl auch das Thema Deflation wieder stärker auftauchen. In wieweit eine tatsächliche Deflationsgefahr besteht, ist bei Experten umstritten. Marktteilnehmer könnten dann ein stärkeres Ein-greifen der EZB erwarten. Sollte diese nicht im gewünschten Rahmen „liefern“ könnten Risiko-Assets unter Druck geraten.

- Es gibt weltweit eine Vielzahl geopolitischer Risiken, die jederzeit das Potential haben, zu einer ernsten Bedrohung für die Weltkonjunktur zu werden.

- Für Europa ist der Konflikt mit Russland eine große Belastung. Ob die bisherigen Maßnahmen der russischen Regierung und der Zentralbank ausreichen werden, um den Fall des Rubels zu stoppen und die Wirtschaft zu stabilisieren bleibt abzuwarten. Welche Auswirkungen ein wirtschaftlicher Zusammenbruch Russlands für die Weltkonjunktur hätte, lässt sich nur schwer abschätzen.

- In vielen Schwellenländer stellen strukturelle Probleme, Überschuldungen und Währungsproblematiken Risiken für die Konjunktur dar.

- Und wie immer werden Risiken auftauchen, an die heute noch keiner denkt!

Portfolioausrichtung:

Die Volatilität an den Kapitalmärkten ist in den vergangenen Monaten zurückgekehrt. Dies wird sich auch im Jahr 2015 fortsetzen. Aktien sind nicht mehr billig und bei den Anleihen schlummern durchaus große Risiken. Deshalb sollte man bei den Fondsmanagern verstärkt auf einen sehr disziplinierten Kaufansatz achten. Wenn es keine Qualität zu vernünftigen Preisen gibt, dann ist es besser nichts zu kaufen. Auch wenn dies kurzfristig zu einer schlechteren Performance im Vergleich zu anderen Fonds führt.

Die Volatilität an den Kapitalmärkten ist in den vergangenen Monaten zurückgekehrt. Dies wird sich auch im Jahr 2015 fortsetzen. Aktien sind nicht mehr billig und bei den Anleihen schlummern durchaus große Risiken. Deshalb sollte man bei den Fondsmanagern verstärkt auf einen sehr disziplinierten Kaufansatz achten. Wenn es keine Qualität zu vernünftigen Preisen gibt, dann ist es besser nichts zu kaufen. Auch wenn dies kurzfristig zu einer schlechteren Performance im Vergleich zu anderen Fonds führt.

Aktien gehören, obwohl sie nicht mehr günstig sind, weiterhin mit einem hohen Gewicht ins Portfolio. Wie aber auch schon in diesem Jahr, sollte die Aktienquote entsprechend der jeweiligen Portfolioausrichtungen neutral ausgerichtet sein. Bei Anleihen muss unbedingt die Möglichkeit einer hohen Flexibilität des Fondsmanagers gewährleistet sein. Nur wer alle zur Verfügung stehenden Instrumente opportunistisch nutzen kann, kann hier mit den zukünftig schwierigen Gegebenheiten umgehen.

Wie bereits in den vergangenen Monaten begonnen, werde ich den Ausbau von Absolute Return Produkten und Multi-Asset-Strategien weiter vorantreiben. Damit soll die Korrelati-on der einzelnen Bestandteile in den Portfolien weiter gesenkt werden. Gerade in einem Marktumfeld mit steigender Volatilität ist eine niedrige Korrelation wichtig. Die Neuausrichtung der Anlagekategorie offene Immobilienfonds ist abgeschlossen. Durch die neuen Regelungen stellt diese Anlagekategorie für langfristig orientierte Anleger wieder eine durchaus attraktive Anlagemöglichkeit dar. Offene Immobilienfonds bieten, als eine der ganz wenigen Anlageklassen, eine negative Korrelation zu anderen Anlageklassen. Hier werde ich in den kommenden Wochen aus Sie mit entsprechenden Vorschlägen für die betroffenen Portfolien zukommen.

Opportunistisch kann man über den langsamen Aufbau von Rohstoffen (insb. Energie) nachdenken, die aber in diesem Jahr voraussichtlich noch nicht zu den Gewinnern zählen werden und Anleger auf jeden Fall starke Nerven benötigen.

Haftungsausschluss:

Die vorliegenden Unterlagen dienen ausschließlich der Information. Sie stellen kein Ange-bot und keine Aufforderung dar, Wertpapiere oder andere Finanzinstrumente zu kaufen oder zu verkaufen oder Anlageberatung oder Anlagedienstleistungen in Anspruch zu nehmen. Alle hier veröffentlichten Informationen und Anlagen ersetzen keine individuelle anleger- und anlagegerechte Beratung!

Für Fragen stehe ich Ihnen selbstverständlich jederzeit zur Verfügung.

Dipl.-Ökonom Sascha Knapp

SK Finance Consulting

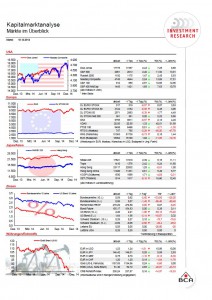

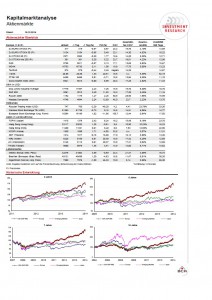

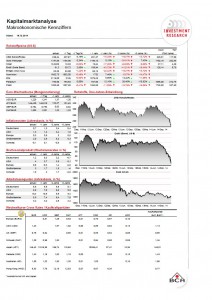

BCA – Kapitalmarktanalyse – Aktienmärkte (19.12.14) BCA – Kapitalmarktanalyse – Anleihenmärkte (19.12.14) BCA – Kapitalmarktanalyse – Märkte im Überblick (19.12.14) BCA – Kapitalmarktanalyse – Makroökonomische Kennziffern (19.12.14)