Das Jahr 2017 neigt sich dem Ende entgegen. Die richtige Zeit also, um sich mit den Ereignissen des aktuellen Jahres zu beschäftigen und einen Ausblick für das neue Jahr in Bezug auf die Finanz- und Kapitalmärkte zu wagen.

„Heutzutage kennen die Leute von allem den Preis und von nichts den Wert.“

(Oskar Wilde)

Quelle: BCA Research – Dezember 2017

Welche Lehren kann man aus 2017 ziehen?

- Das Maximum des Zentralbankstimulus ist erreicht

- Niedrige Zinsen und Volatilität halten an und lassen viele Marktteilnehmer höhere Risiken eingehen

- Geopolitische Risiken spielen trotz starker Präsenz nur eine Nebenrolle an den Finanzmärkten

- Robuste globale Konjunktur

- Starke Gewinnentwicklung bei Unternehmen

- Bitcoin oder mal wieder Gier frisst Hirn

Folgende Entwicklungen werden voraussichtlich die Märkte im kommenden Jahr beschäftigen:

- Wie reagieren die Finanzmärkte auf die Reduktion des Notenbankstimulus?

- Gelingt es der Fed trotz weiterer Zinsanhebung die Steilheit der Zinsstrukturkurve zu erhalten?

- Politische Krisen – Für Europa sind dies z.B. die Wahl in Italien, aber auch eine sich noch monatelang hinziehende Regierungsbildung in Deutschland

- Weniger Aufwärtsrevisionen und positive Überraschungen bei Wachstum und Unternehmensgewinnen

- Globale Schuldenberge auf Höchstständen

2018 – Aktien kaufen oder verkaufen?

Diese Frage wird mir mittlerweile fast täglich gestellt. Sie verdeutlicht leider das fehlende Verständnis im Hinblick auf die Grundlagen des Investierens bei vielen Anlegern. Der oben zitierte Ausspruch von Oskar Wilde ist heute aktueller denn je und ein guter Grund sich mit Bewertungen an den Börsen zu beschäftigen.

Seit 2009 sind die globalen Aktienmärkte sehr stark angestiegen. Auch die Immobilienpreise stiegen in den vergangenen Jahren vielerorts kräftig an. Grund: Die ultralockere Geldpolitik der Notenbanken hat die Märkte aufgepumpt! Die niedrigen Zinsen sind der Hauptgrund dieser Preissteigerungen bei Sachwerten. An einigen Stellen haben sich mittlerweile deutliche Blasen gebildet und auch die Stimmung scheint teilweise euphorisch zu werden.

Deshalb gehen viele Experten, Privatanleger usw. davon aus, dass es schon bald zu einer kräftigen Korrektur am Aktienmarkt kommen muss. Wieder einmal versuchen sich fast alle Beteiligten am Market-Timing. Man hofft einen idealen Zeitpunkt zu erwischen um zu kaufen oder zu verkaufen. Anlageentscheidungen ausschließlich aufgrund bestimmter Erwartungen zu treffen, hat mit einem vernünftigen Investment aber nichts zu tun.

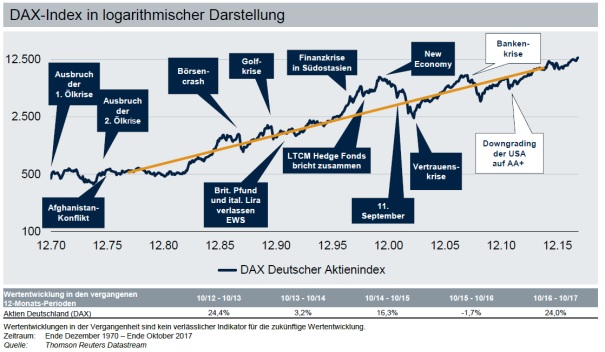

Quelle: Deutsche Asset Management – Charts zur Marktentwicklung November 2017

Schon der Ansatz ist falsch. NIEMAND kann vorhersagen, wann die nächste Krise kommt, noch wodurch genau sie ausgelöst wird. Es ist schlichtweg nicht möglich! Der nächste kräftige Kursrutsch kann morgen losgehen oder aber erst in 4 Jahren kommen. Wenn man ihn vorhersehen könnte, dann könnte man Krisen vermeiden und somit wäre es nicht mehr notwendig Risiko einzugehen. Dann wäre Rendite ohne Risiko möglich. Wer daran glaubt hat eine der wichtigsten Fakten bei der Geldanlage einfach nicht verstanden.

Wenn man sich die Entwicklung des DAX im Laufe der Zeit mit all den verschiedenen Krisen anschaut, dann wird deutlich, dass es nur eine falsche Strategie gab – nicht investiert zu sein. Es gibt sicherlich schlechte Zeitpunkt für einen Einstieg (z.B. der Höhepunkt der New Economy Blase). Auch hier hilft ausschließlich eine bewertungs- nicht prognosebasierte Arbeit. Es lässt sich, aufgrund historischer Vergleiche anhand von Bewertungskriterien wie dem Shiller-KGV, dem Kurs/Buchwert-Verhältnis und der Zinsentwicklung, objektiv ermitteln, ob Aktien teuer oder günstig sind. Auch kann man die Attraktivität alternativer Anlagen sowie den Investitionsgrad und die Stimmung der Anleger messen, um sich ein Bild zu verschaffen.

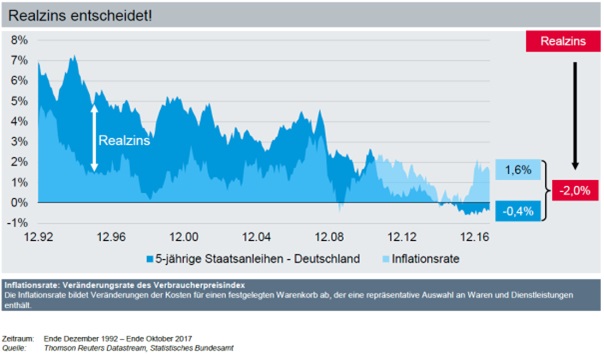

Quelle: Deutsche Asset Management – Charts zur Marktentwicklung November 2017

Auch eine bewertungsbasierte Investmentstrategie kann nicht vermeiden, dass es in einem Portfolio kurz- bis mittelfristig zu starken Wertschwankungen kommt. Börsenverläufe lassen sich auf kurze bis mittlere Sicht einfach nicht prognostizieren. Sie vermeidet aber, dass man Investments tätig, die viel zu teuer sind und sich deshalb auch langfristig niemals rechnen werden.

Sich aber nur an die Seitenlinie zu stellen und abzuwarten, kann sehr teuer werden. Nicht nur, dass der negative Realzins Ihr Vermögen garantiert vernichtet. Auch heute stehen wieder viele Anleger vor dem Dilemma, dass sie jahrelang nicht in Aktien investiert haben. Seit Jahren gehen sie davon aus, dass es bald wieder einen kräftigen Kursrutsch gibt und sie dann einsteigen werden. Hier liegt ein weiteres grundlegendes Missverständnis vor.

Den nächsten Kursverfall zu nutzen, um die Aktienquote zu erhöhen, wäre vollkommen richtig und rational. Aber der Mensch verhält sich nicht rational und schon überhaupt nicht bei der Geldanlage. All diese Anleger übersehen, dass sich bei starken Kursrückschlägen das Stimmungsbild an den Märkten komplett ändert. Es scheint dann viel besser und wesentlich vernünftiger zu sein weiterhin mit dem Einstieg zu warten. Zumindest solange bis sich die Stimmung wieder etwas bessert. Aber die ändert sich erst dann wieder, wenn die Kurse bereits erneut kräftig gestiegen sind. Doch dann ist es wiederum zu spät um einzusteigen usw. Diesen Teufelskreis gilt es, getreu dem nachfolgenden Motto, zu durchbrechen. „Wer nie dabei ist, wenn die Börse runtergeht, ist auch nicht dabei, wenn`s wieder raufgeht.“ (Prof. Dr. Kurt Schiltknecht)

Das Argument, dass der 9-jährige Aufschwung jetzt auf jeden Fall zu Ende sein muss, da er bereits so lange läuft, ist sehr fadenscheinig. Sehr oft höre ich von Privatanlegern, dass die Stände bei den Aktien bzw. Aktienindizes sehr hoch und somit teuer sind. Die Höhe des Kurses oder des Indexstands alleine sagt aber natürlich nichts über teuer oder günstig aus. Eine bewertungsorientierte Betrachtung bedarf die Einbeziehung der Unternehmensgewinne. Mehr dazu finden Sie weiter unten unter dem Punkt Portfolioausrichtung.

Aufwärtsbewegungen sterben meistens nicht an Altersschwäche. Meist enden sie dadurch, dass eine restriktive Notenbankpolitik zu einem konjunkturellen Abschwung führt. Dazu reichen die bisherigen Zinsanhebungen der US Notenbank aber nicht aus. Vor der letzten Finanzkrise erhöhte die Fed die Geldmarktsätze schrittweise von 1 % auf 5 ¼ %. Und selbst danach ging die Hausse noch über ein Jahr weiter, bevor es zu der Krise am Häusermarkt kam.

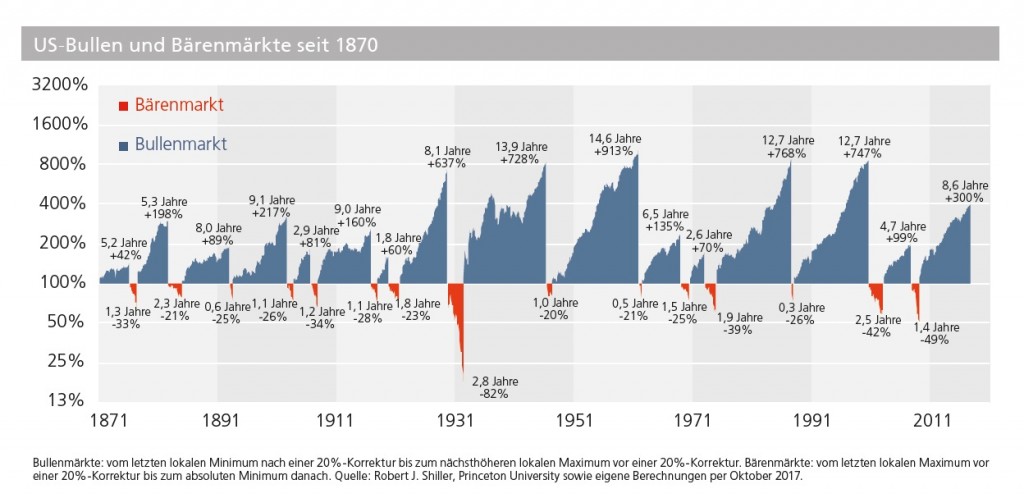

Quelle: StarCapital AG – StarInvest Dezember 2017

Aufgrund der riesigen Schuldenberge und dem historisch extremen Niedrigzinsumfeld gehe ich davon aus, dass wir diesmal bereits bei niedrigeren Zinsen ein ernsthaftes Potential für einen kräftigen Kursrückschlag bei Aktien erleben dürften. Dies könnte bereits ab einer Rendite für 10-jährige Treasuries von 3,5 % p.a. passieren. Zumindest sollte man dann bei Aktien vorsichtiger agieren. Heute stehen wir, nachdem die Rendite im Zuge des sog. Trump-Trades Ende 2016/Anfang 2017 steil nach oben gelaufen ist und dann im laufenden Jahr sich seitwärts bewegte, bei ca. 2,5 % p.a.

Für alle die glauben, dass die Kurse an den Aktienmärkten immer weiter steigen, habe ich auch eine schlechte Nachricht. Auch diesmal wird es irgendwann einen kräftigen Kursrückgang geben. Bei Aktien sind jederzeit kurzfristige Rückgänge von 20 oder 30 % möglich. Diese Schwankungen muss ich ertragen können, wenn ich in Aktien investiere. Aus der Graphik „US-Bullen und Bärenmärkte seit 1870“ wird hingegen sehr klar deutlich, dass sich viele Anleger durch die ausschließliche Fokussierung auf den nächsten kräftigen und längeren Kursrückgang auf das Falsche konzentrieren.

Eine stärkere Kurskorrektur wäre aus unserer Sicht in der kommenden Zeit gesund. Zu viele „zittrige Hände“ (André Kostolany) wagen sich mittlerweile in die Aktienmärkte. Häufiger werde ich zu Einzelaktie oder zu Börsenbriefen von Anlegern gefragt, die bis vorkurzem Tagesgeld und die eigene Immobilie als gute Investments angesehen haben. Gerne begründet man auch den unfassbaren Kursanstieg von Bitcoin mit der dahinterstehenden, zukünftig vieles verändernden Technik Blockchain. Ja, Blockchain ist gekommen um zu bleiben und sie wird disruptive Kräfte in vielen Bereichen freisetzen! Aber nichtsdestotrotz handelt es sich bei Bitcoin mittlerweile um eine Blase. Diese kann durchaus noch weiterlaufen, aber auch diesmal gilt: Den Letzten beißen die Hunde.

Zu oft werden Aktien eingesetzt, weil man sich dadurch kurzfristige Gewinne erhofft. Gleichzeitig möchte man aber auch kein Risiko eingehen. Nicht nur die Ergebnisse der Behavioral Finance zeigen eindeutig, dass der Mensch ein Geschichtenerzähler ist. Deshalb glauben Anleger nur zu gerne an Prognosen. Es sind Geschichten. Kommt einem die Geschichte plausibel vor, dann fühlt man sich sicher und investiert oder verkauft. Aber es gibt viel zu viele Einflussfaktoren, viele davon zum heutigen Zeitpunkt sogar noch vollkommen unbekannt, um den Verlauf der Kapitalmärkte kurz- bis mittelfristig vorhersagen zu können. Prognosen sind deshalb blanker Unsinn und führen Anleger nur in die Irre. Man hofft auf den entscheidenden Tipp, die Vorahnung usw. Dies wird immer dazu führen, dass diese Anleger Aktien falsch einsetzen und damit am Ende nur verlieren.

Anleger müssen endlich lernen Aktien richtig einzusetzen. Haben Sie keine Angst vor der nächsten Korrektur. Versuchen sie nicht ständig die nächste Krise vorherzusehen. Vergessen Sie Prognosen für die kurze- bis mittlere Sicht. Die nächste Krise, die nächste Korrektur…sie werden kommen. So war es in der Vergangenheit und so wird es auch zukünftig sein.

Aktien gehören langfristig, strategisch und gut diversifiziert in jedes Portfolio! Dadurch sind sie dann nicht nur die renditeträchtigste, sondern auch die sicherste Anlageform überhaupt, weil man sich damit an Unternehmen beteiligt und von deren Wertschöpfung profitiert. Es geht nicht darum, ob 0 oder 100 % Aktienquote, sondern je nach Risikoeinstellung des Anlegers muss eine strategische Aktienquote immer gehalten werden (aus unserer heutigen Sicht bei defensiven Anlegern zwischen 10 und 30 %, bei ausgewogenen Anlegern 30 bis 70 % und bei dynamischen Anlegern 70 bis 100 %).

Portfolioausrichtung:

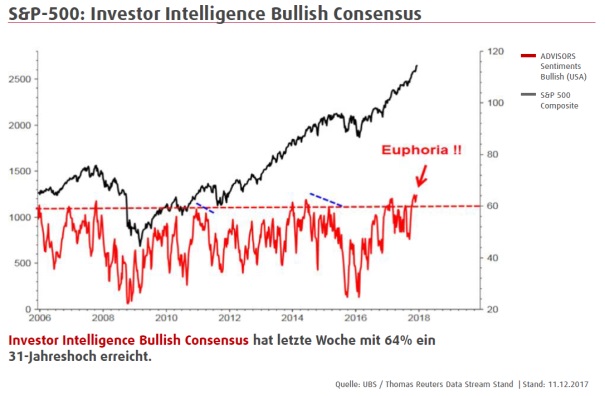

Die stellenweise vorherrschende Euphorie an den Märkten deutet darauf hin, dass bald eine Korrektur anstehen könnte. Wie bereits gesagt, halten wir eine Korrektur aktuell auch durchaus für gesund. Sollten die Märkte noch weiter steigen, werden wir deshalb die Portfolien vorsichtiger ausrichten. Wie Sie am „Investor Intelligence Bullish Consensus“ erkennen können, sind mittlerweile viele professionelle Berater „bullisch“ gestimmt. Sollte dies so bleiben oder noch weiter ansteigen, besteht durchaus eine Gefahr aufgrund hoher Euphorie.

Bewertungsbasierte Betrachtung der Kapitalmärkte:

Die Zinsentwicklung ist für die Börsen von entscheidender Bedeutung. Die Bewertung von Aktien und Anleihen hängt direkt voneinander ab. Der innere Wert einer Aktie (Fair Value) wird als Barwert der künftigen Unternehmensgewinne definiert. Dies gilt für den gesamten Aktienmarkt. Die Entwicklung der künftigen Unternehmensgewinne und dem langfristigen Zins als dem Diskontierungsfaktor für die Unternehmensgewinne sind also entscheidend bei der Bewertung von Aktien.

Die Unternehmensgewinne werden wahrscheinlich im Durchschnitt weiterhin jährlich mit ca. 4 % nominal – so wie in der Vergangenheit auch – wachsen. Gründe hierfür sind die wachsende Weltbevölkerung und zahlreicher Innovationsschübe (Biotechnologie, alternative Energien, autonomes Fahren, Robotic, Digitalisierung etc.).

Aufgrund der weltweit hohen Schuldenstände, der Überalterung vieler Volkswirtschaften, dem weniger stark ausgeprägten Wirtschaftswachstum usw. könnten die Zinsen jedoch für lange Zeit wesentlich niedriger, als das frühere Zinsniveau sein. In der Vergangenheit lag der durchschnittliche 10-Jahres-Zins in den USA bei 6 %. Dadurch waren Aktien bei einem Kurs/Gewinn-Verhältnis (KGV) von 16 bis 17 fair bewertet. Sollten die langfristigen Zinsen sich künftig bei 3 % statt 6 % einpendeln, ergäbe sich für die Aktienmärkte als innerer Wert ein KGV von 33.

In den USA liegen die 10-jährigen Treasuries, wie bereits gesagt, aktuell bei 2,5 % und die 10-jährige Bundesanleihe rentiert derzeit bei gerade einmal 0,3 %. Sollten die Zinsen sich den neuen, historisch betrachtet immer noch sehr niedrigeren, durchschnittlichen Zinsständen von z.B. um die 3 % annähern, dann birgt dies für viele Anleihen sehr starke Kursverluste.

Schaut man sich die aktuelle Situation an, dann sind Anleihen (Ausgewählte KGVs von Anleihen: USA 42,4 – Großbritannien 81,3 – Euroland 200,0 – Deutschland 330,0 – Japan 4.000,0) viel zu hoch und Aktien (Ausgewählte KGVs von Aktien: USA (S&P 500) 22,3 – Großbritannien (FTSE 100) 21,7 – Euroland (EuroStoxx50) 18,4 – Deutschland (DAX) 18,8 – Japan (TOPIX) 16,2) viel zu tief bewertet. Auf längere Sicht wird sich dieser Bewertungsunterschied angleichen müssen. Entweder indem die Aktienkurse stark ansteigen oder die Anleihenkurse stark fallen oder beides.

Gerade bei Hochzinsanleihen und amerikanischen Unternehmensanleihen könnte dann Ungemach drohen. Hier könnte es in einem solchen Falle verstärkt zu Zahlungsausfällen kommen. Man sollte bei Anleihen das Zinsrisiko weiterhin niedrig halten. Je nachdem, wie sich die Wirtschaft entwickelt, muss man wieder verstärkt auf die Duration als Performancetreibe setzen. Generell ist es, wie auch bereits in den Vorjahren, bei Anleihen wichtig sehr flexibel die komplette Klaviatur des Anlagespektrums spielen zu können.

Die Niedrigzinsen erschweren die Erzielung einer auskömmlichen Rendite bei Anleihen in Zukunft weiterhin sehr stark. Durch das hohe Kursverlustpotential entfallen Anleihen zunehmend auch als Risikopuffer im Portfoliokontext. War es in der Vergangenheit oftmals möglich stärkere Kursverluste an den Aktienmärkten durch Anleihen aufzufangen, wird dies zukünftig immer schwieriger.

Die bei vielen Anlegern weiterhin als „sicher“ geltenden Rentenfonds, müssen daher neu betrachtet werden. Ähnliches gilt auch für Immobilienfonds. Diese sind im Zuge der großen Finanzkrise in sehr schwierige Fahrwasser geraten und haben den Anlegern zum Teil Verluste in Höhe von 60 % und mehr gebracht. Als hätte die Finanzbranche wieder einmal nichts aus einer Krise gelernt, gehen die Verkäufe von Immobilienfondsanteile trotz der enormen Preissteigerungen bei Immobilien aktuell munter weiter. Immer noch werden sie als sichere Geldanlage an den Privatanleger gebracht. Dabei muss man sich fragen, welche Immobilieninvestments überhaupt noch zu vernünftigen Preisen realisiert werden können. Ob bei einer Finanzkrise die gesetzlichen Veränderungen bei dieser Fondskategorie ein ähnliches Debakel wie 2008 verhindern können, bleibt abzuwarten.

Auch der Einsatz von Absolute Return Konzepten hat in einem Portfolio Grenzen. Diese Finanzprodukte sind durch Ihre Komplexität ebenfalls bestimmten, oftmals nur schwer ersichtlichen Risiken ausgesetzt. In unseren Portfolien beträgt der Anteil der Absolute Return Strategien bereits zwischen 20 und 40 % und liegt damit an der oberen Grenze.

Zur Absicherung werden wir daher verstärkter auf Cash setzen müssen. Je nach Portfoliotyp und Marktsituation werden wir zwischenzeitlich durchaus 20 bis 30 % in Cash oder Cash-ähnliche Produkte investieren. Dies ermöglicht uns durch die niedrige Korrelation von Cash und Aktien eine Reduzierung des Portfoliorisikos und gleichzeitig können wir Pulver trocken halten, um evtl. Rückschläge an den Aktienmärkten ausnutzen zu können. Dennoch werden wir uns weiterhin nicht scheuen Risiko in Form von Schwankungen ins Portfolio zu nehmen.

Quelle: BlackRock Kapitalmarktausblick – Students of the Market – Dezember 2017

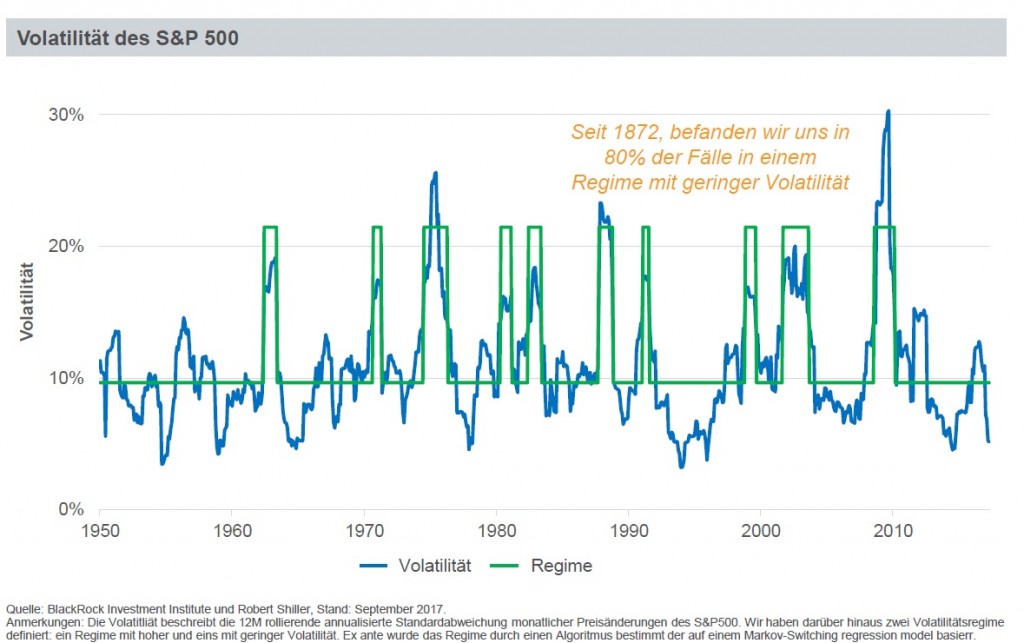

Aktien bleiben also unsere favorisierte Anlageklasse. Wie Sie in der Graphik „Volatilität des S&P 500“ erkennen können, befinden sich Aktienmärkte sehr oft in eher ruhigem Volatilitäts-Fahrwasser. Eine niedrige Volatilität bedeutet deshalb nicht, dass neues Ungemach unmittelbar bevorsteht. Auch sie ist als Frühindikator nicht zu gebrauchen. Die Volatilität wird bei der nächsten Krise wieder stark anspringen. Bei den dann hohen Schwankungen und Verlusten gilt es als Anleger wieder die Ruhe zu bewahren und Aktien als langfristiges und strategisches Investment zu begreifen.

Auch das Jahr 2018 wird für Anleger viele Herausforderungen und auch Risiken mit sich bringen. Beim Thema Risiko muss ich oft an folgendes Zitat denken: “All I want to know is where I’m going to die, so I’ll never go there.” (Groucho Marx zitiert von Charles Munger). In diesem Sinne…

Ihr

Sascha Knapp

Dipl.-Ökonom Sascha Knapp

SK Finance Consulting

Haftungsausschluss:

Die dargelegten Informationen stellen kein Angebot und keine Aufforderung zur Anlage- und Abschlussvermittlung, für Platzierungsgeschäfte, Anlageberatung von bzw. über Finanzinstrumente oder dem Kauf, Verkauf bzw. der Zeichnung von Wertpapieren oder anderen Finanzinstrumenten dar. Ferner bieten diese Informationen keine Entscheidungshilfen für wirtschaftliche, rechtliche, steuerliche oder andere Aspekte einer Beratung und können eine anleger- und anlagegerechte Beratung durch einen Berater nicht ersetzen. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.