Insgesamt gilt es aktuell mit einem sehr gemischten Bild an den Börsen umzugehen. Wir bleiben weiterhin vorsichtig in unseren Portfolien. In den kommenden Tagen werde ich weitere Optimierungen vornehmen. Die bestehenden Absicherungen werden wir zunächst weiterhin stehen lassen und in einigen Portfolien noch leicht ausbauen. Anleger sollten sich durchaus nochmals auf eine ungemütliche Phase einstellen. Nach der schmerzlichen Korrektur im letzten Jahr haben sich die Börsen viel zu schnell erholt. Es war aber auch zu schön: Die Probleme Inflation, schwaches Wirtschaftswachstum, evtl. Rezession, sinkende Unternehmensgewinne, steil angestiegene Zinsen, Krieg usw. bestehen weiterhin und haben sich in einigen Bereichen sogar weiter verkompliziert – und dennoch sind die Börsen nach der Korrektur ohne Hilfe der Notenbanken rasch wieder gestiegen. Börsen sind aber kein Wunschkonzert. Sie verursachen beim Anleger erst einmal starke und langanhaltende Schmerzen bevor sie ihn belohnen. Diese Schmerzen, die Unsicherheit usw. stellen das eigentliche Risiko bei der Geldanlage dar. Wer sich davon beeindrucken lässt, verliert an der Börse.

Sell in May and go away

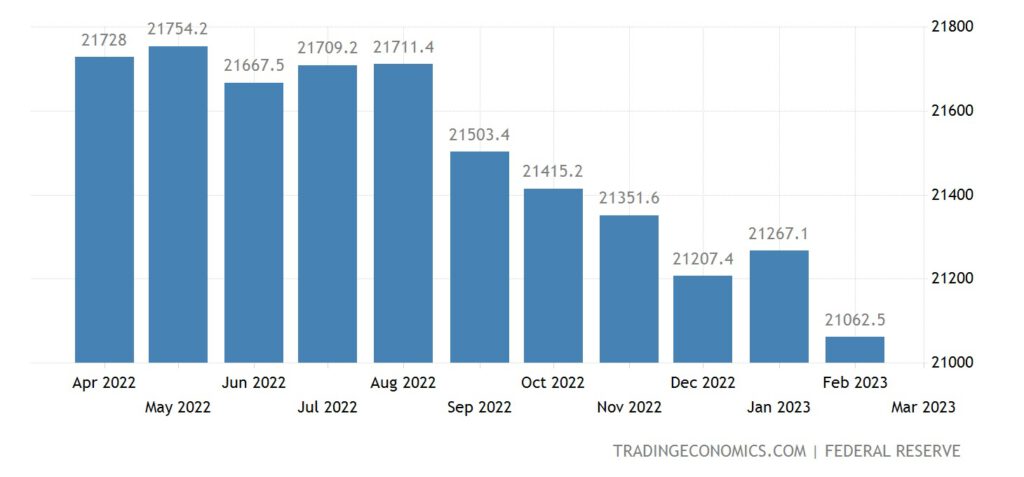

Die Bankenkrisen-Hilfe führte zu einem 300 Mrd. $ US-Notenbank-Bilanz-Wachstum. Auch dadurch konnten die Weltbörsen in den vergangenen Wochen eine kleine Liquiditäts-Zwischenrallye einlegen. Nach positivem Saisonrhythmus (das erste Drittel im Jahr läuft an den Börsen oftmals gut) spricht diesmal aber viel für „sell in May an go away“. Zum einen die rückläufige US-Geldmenge und die steilere Zinskurve sowie der zunehmende Druck auf die Unternehmensgewinne. Die Aktienkurse und Gewinne der Unternehmen fallen meist nach „re-steepening“ (also dem „Steilerwerden“) der US-Zinskurve. Es gibt durchaus die ein oder andere Stimme, die aktuell vor einer Bärenmarktrally warnen. Vieles erinnert auch an die Phasen 2001/2002 (Platzen der Dotcom-Blase) und 2007/2008 (große Finanzkrise). In beiden Phasen gab es mehrere starke Kurserholungen von 20 % und mehr, ohne dass dies die fundamentalen Faktoren gerechtfertigt hätten. Auch in der aktuellen Marktsituation spricht vieles für eine nochmalige Korrektur, da u.a. die Risikoprämie – also der Renditeunterschied zwischen riskanten Aktien und risikolosen Staatsanleihen – zu gering ist. Aktien müssen in einer Marktwirtschaft eine höhere Rendite als „risikolose“ Geldanlagen versprechen. Nur deshalb investiert man überhaupt in Aktien. Gerade bei US-Aktien ist die Risikoprämie aktuell jedoch sehr gering und die Börse könnte korrigieren. Wenn die US-Märkte unter Druck geraten, werden sich auch die anderen Märkte dem nicht entziehen können.

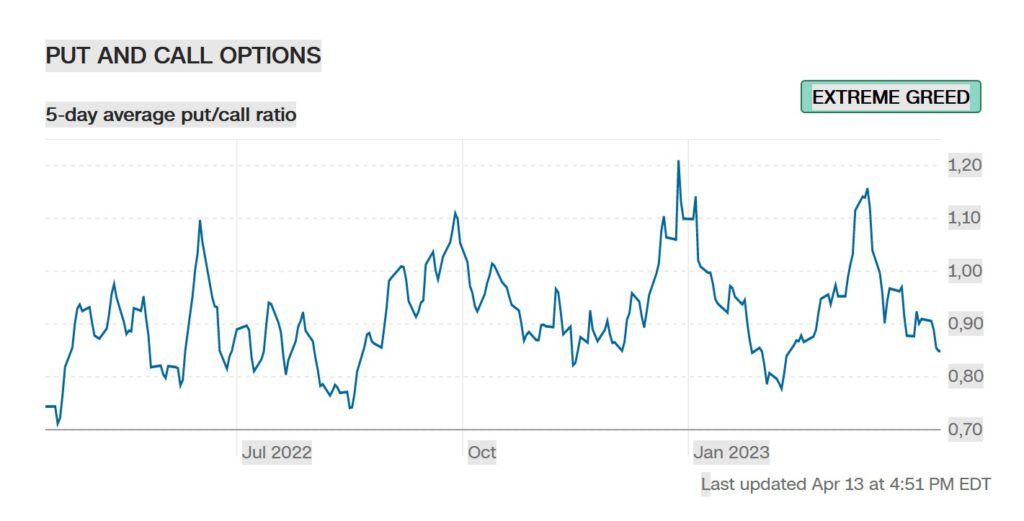

Die für die kurzfristige Börsenentwicklung wichtige Markttechnik war in den vergangenen Monaten positiv zu werten. In den vergangenen Wochen hat sich dieser Kontraindikator jedoch eingetrübt. Die seit Oktober letzten Jahres einsetzende Aktienerholung kam insbesondere aufgrund des hohen Aktien-Pessimismus in dieser Zeit zustande. Wenn die Mehrheit der Markteilnehmer pessimistisch ist, sind diese Anleger i.d.R. nicht vollinvestiert, d.h. es steht genügend Cash an der Seitenlinie und wartet darauf investiert zu werden. Oftmals reichen dann auch bereits geringe Umsätze an den Börsen aus, um die Aktienkurse steigen zu lassen. Dies führt unweigerlich dazu, dass immer mehr Cash von de Seitenlinie in die Märkte fließt und die Aktienkurse weitersteigen. Mittlerweile befinden wir uns bei vielen dieser Stimmungsindikatoren jedoch wieder in einem zu optimistischen Terrain. Da es sich um Kontraindikatoren handelt, deutet ein zu hoher Optimismus der Marktteilnehmer eher darauf hin, dass Aktienkurse auch mal wieder fallen könnten. Der bekannte „Fear & Greed Index“ von CNN Business steht mittlerweile bei 67 Punkten und befindet sich damit im höheren „Greed“ Bereich. Bei einigen seiner Teil-Indikatoren, wie bspw. der „Put-Call-Ratio“, stehen die Zeichen sogar auf „Extreme Greed“.

Notenbanken im Spannungsfeld zwischen Inflation und Finanzmarktstabilität

Bereits seit Monaten ist die für die mittelfristige Börsenentwicklung wichtige monetären Komponente negativ. Die Geldmenge in den USA sinkt und auch der sehr sportliche Zinsanstieg hinterlässt seine deutlichen Spuren. Jeder Zinsanhebungszyklus fordert seine Opfer. Ansteigende Zinsen bewirken immer eine Marktbereinigung. Unwirtschaftliche Unternehmen verschwinden vom Markt. Dies ist eine wichtige Lenkungsfunktion von Finanz- und Kapitalmärkten. Jedoch birgt jeder schnelle Zinsanstieg auch die Gefahr der Finanzmarkt zu. Die Notenbanken bewegen sich also auf einen schmalen Grat zwischen Inflationsbekämpfung und Finanzmarktstabilität. Die Bankenkrise in den USA und die Ereignisse rund um die Credit Suisse waren deutliche Warnsignale. Bei der Geldpolitik muss man immer auch die Timelags berücksichtigen. Zeitverzögerungen, die zwischen der Durchführung geldpolitischer Maßnahmen und den aus diesem Ereignis entstehenden wirtschaftlichen Folgen entstehen.

Die Wirtschaft in den USA und insbesondere der Arbeitsmarkt zeigen sich bislang trotz der höheren Zinsen als sehr robust. Doch einige Frühindikatoren enthalten eine Reihe von Schwächesignalen. Ein Indikator, der eine beginnende Arbeitsmarktabschwächung signalisiert, sind die Zeitarbeitskräfte im Dienstleistungssektor. Ihre Zahl erreichte im März vergangenen Jahres einen Höhepunkt und sinkt seitdem. Weil der Personalabbau in Unternehmen üblicherweise darin seinen Anfang nimmt, dass temporäre Beschäftigungsverhältnisse nicht verlängert werden, kann diese Größe als Frühindikator für die Beschäftigung insgesamt herangezogen werden. Sie zeigt eine deutlich nachlassende Dynamik in den kommenden Monaten. Die Wirtschaftsdynamik in den kommenden Monaten könnte also deutlich nachlassen.

Die durch die OPEC bedingten höheren Ölpreise erhöhen zwar die Wahrscheinlichkeit für eine US-Zinserhöhung am 03. Mai, aber schlechte Frühindikatoren (US-Manufacturing PMI) und anhaltende Disinflation machen eine Zinserhöhung keinesfalls sicher. Das Erstaunliche ist, dass der Markt die Zinsentwicklung wesentlich optimistischer sieht als die Mitglieder des US-Offen-Markt-Ausschusses (FOMC) der Zentralbank. Die sogenannten „Dot-Charts“ der FOMC zeigten in den letzten Monaten wesentlich höhere Zinserwartungen für die Federal Funds mit Werten zwischen 5% und 6% für das Jahresende 2023 gegenüber den Markt Federal Funds Futures von 4%. Ähnliches gilt für Ende 2024, wo der Markt 3% sieht gegenüber einer Spanne von 3,5% bis 5,5% bei den FED-Offen-Markt-Mitgliedern. Ob die Börsen hier zu optimistisch in die Zukunft schauen oder ob sie eine realistische Sichtweise haben, wird sich dann noch zeigen.

In den letzten 12 Monaten musste man als Investor den schnellsten Zinsanhebungszyklus der vergangenen Jahrzehnte verdauen. Die Notenbanken werden sich weiterhin in einem extremen Spannungsfeld zwischen Inflationsbekämpfung und Löschung von Krisenherden bei der Konjunktur und auf den Kapitalmärkten befinden. In einem solchen Umfeld wäre ein erneuter stärkerer Kursrückgang an der Börse nicht verwunderlich. Eine nochmalige Korrektur wäre aus meiner Sicht sogar erfreulich, um die Bewertungen bei Aktien wieder auf bessere Niveaus zu bringen. In einem solchen Fall würden wir dann auch die Absicherungen auflösen und von den niedrigeren Kursen profitieren.

Haben Sie Mut für das Investment in Aktien!