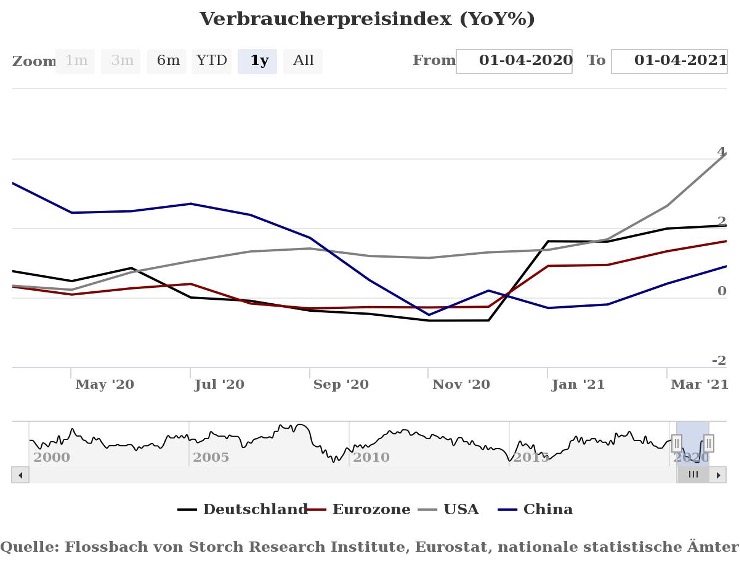

Das Thema Inflation beherrscht aktuell die Diskussion an der Börse. Notenbanken und Staaten fluten seit vielen Jahren die Märkte mit Geld. Im Zuge der Corona Krise hat diese Flutwelle noch einmal ungeahnte Ausmaße angenommen. Da die Bekämpfung der Pandemie voranschreitet und die Wirtschaft in einigen Ländern (z.B. China und USA) bereits angesprungen ist, in Europa bald anspringen dürfte und weltweit weiter an Fahrt gewinnt, dürfte dies die Inflation weiter anheizen.

Die Veröffentlichung der amerikanischen Inflationszahlen für April sorgte für große Verunsicherung an den Finanzmärkten. Vor allem zinssensible Risikoanlagen wie Technologieaktien gaben nach. Diese reagieren aufgrund der höheren Verschuldungsgrade und Bewertungen sehr sensibel auch auf kleine Inflations- und Zinsanstiege. Auf einmal standen sogar Zinserhöhungsphantasien im Raum. Höhere Zinsen sind Gift für Aktien und so kam es hier zu einer kleineren Korrektur.

Mit 4,2 % im Vorjahresvergleich war der Konsumentenpreisindex in den USA gegenüber seinem Märzniveau (2,6 %) nicht nur massiv nach oben gesprungen, sondern hat die Märkte in dieser Höhe deutlich überrascht. Die stark beachtete Kerninflationsrate, also der um Energie- und Nahrungsmittelpreise bereinigte Wert, ist im April um 3,0 % gestiegen (1,6 % im März). Haupttreiber der Preisentwicklung im April waren in den USA Bereiche wie Flugreisen, Hotelübernachtungen und Mietwagen. Also jene Kategorien, die über Monate wegen des Lockdowns quasi brach gelegen hatten und nun infolge der Lockerungen wieder Nachfrage verzeichnen. Auch die Produzentenpreise legten mit einem Plus von 6,2 % gegenüber Vorjahr erheblich zu.

Auch in Deutschland ziehen die Preise merklich an. Getreide, Gemüse und Obst kosten deutlich mehr als noch vor 1 Jahr. Bei Obst muss der Verbraucher sogar bis zu 30 % mehr an der Supermarktkasse bezahlen. Insgesamt ist die Inflation im April auf 2 % gestiegen. Sobald die Wirtschaft auch hier an Fahrt gewinnt, dürfte die Teuerungsrate noch stärker anziehen. Die EZB rechnet für Deutschland mit einer Inflation von 3 % im Laufe des Jahres.

Der bereits sichtbare enorme Anstieg der Inflation in den USA muss jedoch richtig interpretiert werden. Die Wirtschaft wurde vor gut einem Jahr pandemiebedingt zum Stillstand gebracht. Jetzt ermöglicht der Impffortschritt eine schnelle Öffnung vor allem vieler Dienstleistungsbereiche, mit dem Ergebnis, dass wir in Wachstums-, Preis- und Umsatzstatistiken exorbitante Anstiege sehen. Hier sei nur das in China für Q1 berichtetes Wirtschaftswachstum von 18,3% erwähnt. Ähnliches werden wir wohl für Q2 in den USA und in Q3 in Europa sehen. Diese Zahlen sind aber durch die ungewöhnliche Abfolge von Stillstand und Öffnung überzeichnet und dürfen daher nicht überbewertet werden.

Inflation ist jedoch nicht nur ein Phänomen, das wir in unserem Portemonnaie beim Einkauf und bald auch wieder bei Besuchen von Restaurants, der Buchung des nächsten Urlaubs usw. bemerken. Auch als Sparer und Anleger gilt es die Auswirkungen der Preissteigerungen auf das eigene Vermögen zu verstehen.

Aktuell kräftiger Preisanstieg nur ein kurzzeitiges Phänomen

Ein Großteil der aktuellen Inflation lässt sich durch sog. Basiseffekte und durch die pandemiebedingte aufgestaute Übernachfrage erklären. Als Basiseffekt bezeichnet man hier den Eindruck hoher Steigerung, die aber nur einem kleinen Basiswert geschuldet ist. So hat das Stilllegen der Wirtschaft vor einem Jahr beispielsweise zu einem extrem niedrigen Ölpreis gesorgt. Dieser sehr niedrige Preis für Öl aus dem letzten Jahr ist nun die Berechnungsgrundlage für die Teuerungsrate bei Öl.

Der pandemiebedingte Stillstand und die weltweite Rezession in 2020 haben im letzten Jahr die Preise sehr vieler Rohstoffe einbrechen lassen. Da die Wirtschaft in vielen Bereichen bereits kräftig an Dynamik gewonnen hat, steigen die Preise für Industriemetalle wie Kupfer, Aluminium, Nickel und Lithium bereits seit Monaten an. Hier spielt nicht zuletzt auch der Trend zur Elektromobilität eine größere Rolle. Hohe chinesische Importe von Landwirtschaftsgütern verstärken den Trend zusätzlich. So gab es bei Mais und Sojabohnen deutliche Preissteigerungen in den vergangenen Monaten von teilweise 80 %.

Quelle: Finanzen.de

Die weltweite Knappheit an hochwertigen Halbleitern ist auf Lieferengpässe bei den Rohstoffen und dem langwierigen Herstellungsprozess der Mikrochips zurückzuführen. Die politischen Spannungen zwischen China und den USA – auch um den bedeutenden Standort der Halbleiter-Herstellung Taiwan – tuen hier ihr Übriges. Auch die Frachtraten für Container sind in den letzten Monaten um ein Vielfaches gestiegen. Viele der oben geschilderten Gründe liegen auf der Angebotsseite. Die Lieferengpässe usw. werden sich mit sehr hoher Wahrscheinlichkeit in den kommenden Wochen und Monaten auflösen und die Preissteigerungen eindämmen.

Die aufgestaute Nachfrage könnte jedoch zu einem Konsumrausch führen, was für einige Zeit weiteren Druck auf die Preise mit sich bringen dürfte. Die privaten Haushalte vieler Länder profitierten in der Krise von enormen Geldtransfers auf Kosten einer horrenden Staatsverschuldung. Schecks, Steuervergünstigungen und Arbeitslosenunterstützung führen gerade in den Industrieländern zu einer Art „fiskalischem Helikoptergeld“.

Allein in den USA werden den Bürgen aufgrund der durch Präsident Biden beschlossenen Hilfen rund 1.620 Mrd. US-Dollar in Form von Schecks (ca. 870 Mrd. USDollar) und zusätzlichen Arbeitslosenhilfen (ca. 750 Mrd. US-Dollar) zugeflossen sein. Weitere 746 Mrd. US-Dollar wurden US-Unternehmen bis Anfang April im Rahmen des Paycheck Protection Program in Form von Krediten überwiesen, die aber in der Regel nicht zurückgezahlt werden müssen.

Ein großer Teil der Hilfe liegt auf den Konten der US-Bürger. Die hohe Sparquote ist jedoch nicht nur das Resultat eines aus Vorsichtsgründen zurückhaltenden Konsums, so wie in früheren Krisen, sondern diesmal auch auf einen Mangel an Ausgabemöglichkeiten zurückzuführen (Reisen, Veranstaltungen, Restaurant- und Kinobesuche etc.). Die großen Fortschritte beim Impfen in den USA ermöglichen nun immer stärker die Rückkehr zum normalen Leben. Das ermöglicht den Menschen das Geld für den aufgesparten Konsum jetzt auszugeben.

Ähnliches werden wir auch in Deutschland sehen. Konsum und Reisen werden auch hier in den kommenden Monaten stark anspringen. Sobald die Impfungen weiter voranschreiten und der Dienstleistungssektor mehr Angebote stellen kann, werden gerade auch die gut betuchten Rentner ihre Gelder ausgeben (so kann man sich z.B. sehr gut einen Run auf Kreuzfahrtschiffe vorstellen). Die Anbieter werden selbstverständlich auf diese starke Nachfrage mit entsprechenden Preissteigerungen reagieren.

Höhere Inflation als langfristiger Regimewechsel

Die o.g. Faktoren dürften also allesamt eher kurzfristiger Natur sein. Es gibt aber durchaus auch strukturelle Gründe für einen Anstieg der Inflation. Gründe, die die Preise dauerhaft anheben werden. In den vergangenen Jahrzehnten hielten insbesondere drei Megatrends die Preisanstiege in Schach: Globalisierung, Demografie und Technologisierung.

Die Globalisierung hat uns Skaleneffekte verschafft, die für niedrige Preise sorgen. Es wird zukünftig wahrscheinlich jedoch zu einer leichten Rücknahme der Globalisierungstendenzen der letzten Jahrzehnte kommen. Ein Grund dürfte u.a. die Suche nach „sicheren“ Lieferketten sein. Dies wird die Preise dauerhaft eher erhöhen.

Die Demografie drückte ebenfalls die Preise. Die Baby-Boomer Generation (grob betrachtet die geburtenstarken Jahrgänge zwischen 1950 und 1969) werden – soweit noch nicht geschehen – in den kommenden Jahren alle in den Ruhestand gehen. Während ihres Berufslebens haben auch diese Jahrgänge das Geld eher gespart und zum Vermögensaufbau genutzt. Im Ruhestand dürften jetzt die Ausgaben für Konsum deutlich steigen – auch weil ihre Renten im Vergleich zu späteren Jahrgängen sicher und relativ hoch sind. Auch wird das Angebot an Arbeitskräften geringer und könnte zu Lohnsteigerungen führen. Auch diese Entwicklungen wird daher wahrscheinlich zu einer dauerhaften Preissteigerung führen.

Die Technologie hat vielen Wirtschaftszweigen enorme Produktivitätsfortschritten beschert. Dies führte nicht zuletzt aufgrund ausbleibender höherer Lohnsteigerungen zu stark disinflationären Tendenzen. Da sich der Digitalisierungstrend durch die Pandemie nochmals erheblich beschleunigt hat und zukünftig auch noch weitere Bereiche erfassen wird, dürften die preisdämpfenden Wirkungen zunehmender Technologisierung auch zukünftig anhalten.

Nichtsdestotrotz wird die disinfltionäre der letzten 30 Jahre jetzt wohl zu Ende gehen. Die Notenbanken werden zukünftig ihre Inflationsziele erreichen. Diese möchten gerne 2 % p.a. Inflation sehen. Im vergangenen Jahrzehnt ist dies nicht gelungen und die Preissteigerungen lagen zum Teil deutlich darunter. Die Notenbanken haben bereits vor Monaten klargestellt, dass sie bei einem Überschießen der Inflationszahlen jetzt zunächst einmal nicht eingreifen werden. Eine temporäre Preissteigerung von 3 oder 4 % p.a. soll die zu geringe Inflation der letzten Jahre „ausgleichen“ – die Fed bezeichnet diese neue Methode als „Price-Level-Targeting“.

Langfristig moderat höhere Preissteigerungen oder das Schreckgespenst einer galoppierenden Inflation

Natürlich kann man sich streiten, ob die offizielle Inflation die tatsächlichen Preissteigerungen überhaupt richtig widerspiegeln. So wird z.B. in vielen Ländern der Bereich Wohnen in einem viel zu geringen Maß bei der Inflation berücksichtigt. Die stark gestiegenen Immobilienpreise der letzten 10 Jahre finden so kaum Berücksichtigung in dieser Statistik und verzerren das Bild zwischen offizieller und gefühlter Inflation. Zum Schluss ist Inflation lediglich das, was wir messen oder messen möchten.

Wie bereits gezeigt, wird ein Großteil der aktuellen hohen Inflation lediglich temporär sein. Auch die hier aufgeführten strukturellen Gründe für einen Anstieg der Preise sprechen eher für eine moderat höhere Inflation in der Zukunft. Gefährlich würde es erst bei der Entwicklung einer sog. Lohn-Preis-Spirale. Wenn also immer stärker steigende Löhne von den Unternehmen über immer höhere Preise für Güter und Dienstleistungen an den Verbraucher abgewälzt werden. Erst falls sich bei den Marktteilnehmer höhere Inflationserwartungen fest in den Gedanken verankern, würde es Probleme geben.

Aufgrund der hohen offenen und auch verdeckten Arbeitslosigkeit in vielen Teilen der Welt sind jedoch hohe Lohnsteigerungen eher nicht zu erwarten. Auch wenn durch politische und gesellschaftliche Veränderungen ein gewisses Risiko besteht.

Die Wirtschaft der Industrieländer wird nach dem „Boom der Wiedereröffnung“ in den kommenden 12 bis 18 Monaten voraussichtlich wieder zur „säkularen Stagnation“ der vergangenen Jahre zurückkehren. Also einem Zustand ohne wirtschaftliches Wachstum und relativ hohem Pro-Kopf-Einkommen, bei dem infolge zu hoher durchschnittlicher Sparquoten das geplante Sparen die geplante Investition übersteigt. Deshalb wird einen Großteil der Preissteigerungen nur kurzfristig sein.

Mit einer nachhaltig trabenden oder sogar galoppierenden Inflation ist also nicht zu rechnen. Die Notenbanken und Staaten werden mit Inflationszahlen zwischen 2 und 3 % p.a. sehr gut leben können. Eine solche Inflation lässt die Realzinsen weiterhin im negativen Bereich. Die enormen Staatschulden können so ohne allzu große Schmerzen langsam, aber sicher, über eine längere Zeit wieder abgebaut werden. Die von mir bereits vor vielen Jahren beschriebene finanzielle Repression ist also voll im Gange.

Was bedeutet eine höhere Inflation für die Geldanlage?

Laut Kapitalmarkttheorie bringt eine höhere Inflation auch höhere Zinsen mit sich, da die Notenbanken reagieren müssen, um dem Preisanstieg zu begegnen. Diesmal spricht aber sehr vieles dafür, dass die Notenbanken bei den steigenden Inflationszahlen nicht reagieren werden, da sie die Preissteigerungen nur als temporär interpretieren.

Die Erwartungen einer deutlichen Konjunkturbelebung und steigender Inflationszahlen haben die Renditen vieler Anleihen in den vergangenen Monaten bereits kräftig steigen lassen. Zumindest nominal sind die Zinsen also gestiegen. Aufgrund der höheren Inflation ist der reale Zins aber vielerorts weiterhin negativ.

Die enorme staatliche Schuldenlast ist so lange problemlos tragbar, wie die Zinsen niedrig bleiben oder die Notenbank die Staatsschulden aufkauft und die Zinserträge zurück an den Staat überweist. Das lehrt uns das Beispiel Japan. Die Notenbanken fast überall auf der Welt werden deshalb an ihrer ultraexpansiven Geldpolitik auch in den kommenden Jahren festhalten. Ja sogar festhalten müssen, um keinen Kollaps des Systems zu riskieren. Mit einem nachhaltigen realen Zinsanstieg ist also nicht zu rechnen.

Von einer steigenden Inflation profitieren in der Regel Sachwerte – also Aktien, Immobilien und Edelmetalle. Hier muss man allerdings genau hinschauen. Edelmetalle profitieren insbesondere bei tendenziell sinkenden und negativen Realzinsen. Immobilien würden ab einem bestimmten Zinsniveau mit fallenden Preisen reagieren. Auch Aktien präferieren eher sinkende Zinsen. Aber aus der empirischen Kapitalmarktforschung weiß man, dass Aktien erst bei Inflationsraten von nachhaltig über 3 % p.a. negativ getroffen werden.

Bereits seit vielen Jahren steigen die Vermögenspreise von Sachwerten. Die Notenbanken fluten die Märkte mit Geld. In vielen Ländern gab es Ausweitungen der Geldmengen, Leitzinssenkungen, Anleihe-Kaufprogramme usw. die zu einer versteckten Inflation bei Vermögenspreisen führte. Selbst in der globalen Rezession durch die Pandemie in 2020 sind die Vermögenspreise weiter gestiegen.

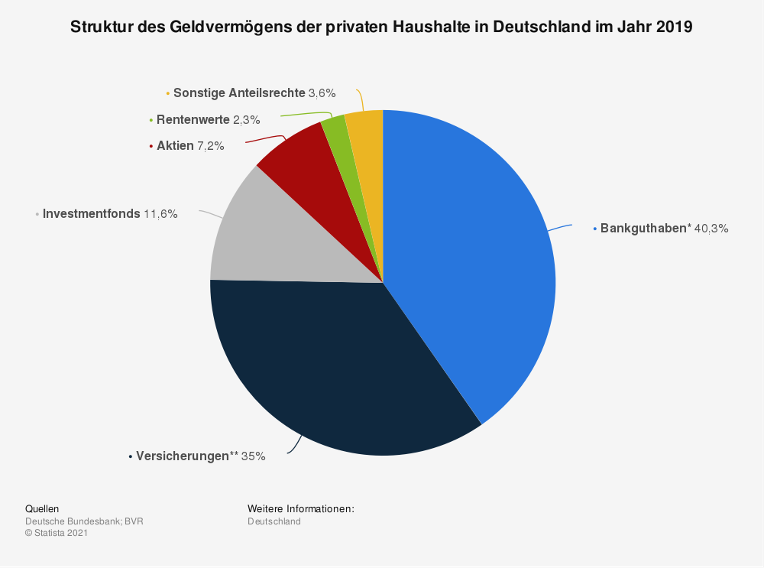

Quelle: Statista

Klar ist jedoch, dass durch eine höhere Inflation besonders die konservativen Sparer – also gerade auch der deutsche Sparer – sehr starke Vermögensverluste hinnehmen müssen. Leider haben auch viele Jahre Niedrigzins nichts am Anlageverhalten geändert. Noch immer liegt der Großteil des Geldes auf nichts einbringenden Giro- und Tagesgeldkonten. Sicher ist dort nur der Wertverlust! Die Deutschen horten Bargeld und werden damit zu den klaren Verlierern einer höheren Inflation werden. Bei einer Inflation von 2,5 % p.a. verliert der deutsche Sparer nach 20 Jahren 38,97 % und nach 30 Jahren sogar 52,33 % an Kaufkraft. Ein heutiges Vermögen von 100.000 € entspricht dann nur noch einem Wert von 61.027 € (nach 20 Jahren) bzw. 47.674 € (nach 30 Jahren). Hier besteht dringender Handlungsbedarf! Das falsche Sparen muss endlich aus den Köpfen heraus!

Portfolioausrichtung

Die kurzen Schwächephasen in den vergangenen Wochen haben wir genutzt, um die freie Liquidität aus Neuanlagen in die aktuelle Allokation zu investieren. Da es durchaus aber auch Anzeichen einer Blasenbildung gibt, bleiben wir in den flexiblen Portfolien mit einer Aktienquote von ca. 70 % im neutralen Bereich.

Beunruhigend sind vor allem die extremen Exzesse rund um GameStop, Kryptowährungen und Penny Stocks, die bei Trade Republic und Co als gutes Investment beworben werden. Einfacher ausgedrückt – die Goldgräberstimmung, die bei vielen Kleinanlegern herrscht. Es gibt jede Menge Spekulation. Dies ist in Verbindung mit dem gefährlichen Halbwissen vieler Privatanleger eine sehr gefährliche Kombination.

Wie bereits in der letzten Marktinformation geschrieben, wird der Höhenrausch der vergangenen Monate an den Börsen nicht einfach so weitergehen können. Die Bewertungen sind bereits sehr sportlich, da die Märkte die gute Entwicklung der Konjunktur und damit der Unternehmensgewinne bereits eingepreist haben. In den kommenden Wochen und Monaten wird es deshalb wahrscheinlich wesentlich holpriger.

In Gesprächen höre ich mittlerweile sehr oft folgende Frage: Wann nimmt die Börse wieder Fahrt auf? Dies zeigt mir eindeutig, dass viele Anleger die Rendite aus dem letzten Jahr in ihren Erwartungen einfach fortschreiben. Dies ist sehr gefährlich, denn die Frustration dürfte bei diesen Anlegern in den kommenden Monaten deutlich zulegen. Und frustrierte Anleger werden, wie immer, Fehler begehen. Sie vergessen die oberste Tugend eines erfolgreichen Anlegers – die notwendige Geduld.

Frust beim täglichen Blick ins Depot

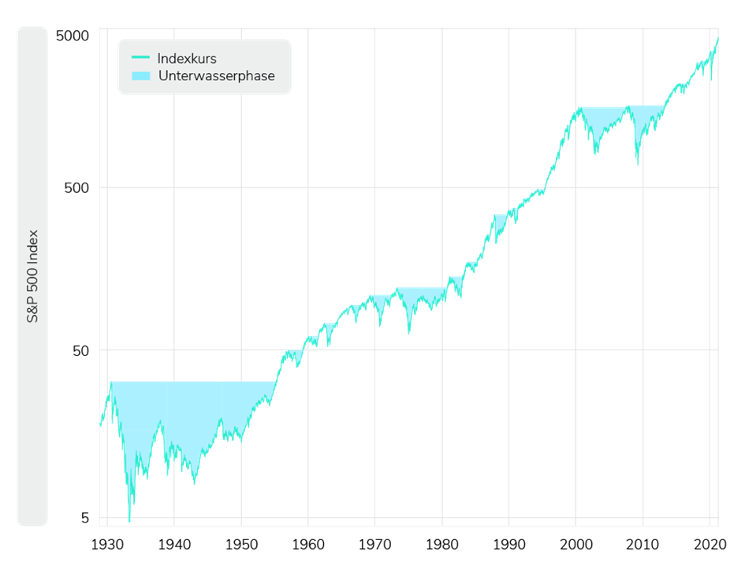

Wie wichtig ein langer Anlagehorizont ist, zeigt die folgende Grafik. Hier ist der Kursverlauf des S&P 500 Index (ohne Berücksichtigung von Dividenden) seit Ende 1927 abgetragen. Aber insbesondere zeigt die Grafik, wie wichtig auch Toleranz und selektive Ignoranz für den Anleger sind.

Besonders leiden Anleger, die mit dem jüngsten Allzeithoch im Hinterkopf täglich ins Depot schauen. Die Wahrscheinlichkeit, dabei einen Glücksmoment zu erleben, ist gering. Die Frusttage überwiegen deutlich, denn die überwiegende Zeit ist man „unter Wasser“, die Aktienkurse befinden sich also unterhalb der vorherigen Hochs. Es ist bemerkenswert wie viele Kunden sich mittlerweile fast täglich ihren Depotstand anschauen. Haben sich früher 4 oder 5 Kunden von 100 am Tag ins Depot eingeloggt, sind es mittlerweile 60 bis 70. Verfolgen Sie besser die Idee rationale Unaufmerksamkeit: weniger Information = weniger Frust!

Die blauen Flächen zeigen die Zeiträume und Verlusthöhen seit Erreichen des jeweils letzten Allzeithochs. Über den gesamten Zeitraum seit 1927 dominieren die „Unterwasserperioden“. Bei handelstäglicher Kontrolle der Schlusskurse hätte ein Anleger an 94 von 100 Tagen dem letzten Allzeithoch des Index nachgetrauert.

Quelle: Bloomberg, Scalable Capital eigene Berechnungen – Logarithmische Skala

André Kostolany prägte die Metapher der „starken und schwachen Hände“. Starke Hände sind Investoren mit gutem Wissen, viel Kapital und dem nötigen Anlagehorizont, um gezielt Spekulationen einzugehen. Schwache Hände sind dementsprechend jene Marktteilnehmer mit einem geringen Wissensfundus, geringen (oftmals sogar „geborgtem“ Geld – dieses Geld benötigen sie oftmals eigentlich für andere Dinge) Kapital und hin und her gerissen zwischen Verlustängsten sowie der Angst eine Bewegung zu verpassen. Diese beiden Gruppen interagieren am Markt. Die starken Hände kaufen Wertpapiere von den schwachen Händen zu möglichst niedrigen Kursen und verkaufen diese Wertpapiere am Ende einer Aufwärtsbewegung an die schwachen Hände zurück.Zusammengefasst hat er es in folgendem Zitat: „Steigen die Kurse rasant an, kaufen die Dummköpfe, ich nenne sie die schwachen Hände, dann muss man verkaufen. Fällt die Börse in sich zusammen, dann muss man kaufen, weil die Dummköpfe auf der Verkäuferseite stehen. Nicht wegen der eigenen Klugheit, sondern an der Dummheit der anderen verdient der erfolgreiche Börsianer.“