Nach der Flut kommt die Ebbe – und viele hatten anscheinend keine Badehose an

die große Verkaufswelle an den Börsen hält weiter an. Die Bären haben erneut das Ruder übernommen. Bei vielen Anlegern macht sich langsam, aber sicher auch eine gewisse Panik und Resignation breit. Das ist für alle langfristig orientierte Anleger immer ein gutes Zeichen, denn wir dürften nicht mehr allzu weit vom Boden entfernt sein.

In dieser Ausgabe erfahren Sie den aktuellen Stand der Börsen und Wirtschaft, wir betrachten das Märchen vom Market-Timing, Sie erhalten die wichtigsten Fakten rund um Bärenmärkte, eine kurze persönliche Einschätzung zu aktiv vs. passives Investment und unsere Portfolioausrichtung.

„Sie fühlen sich gut, wenn Ihre Aktie steigt, und schlecht, wenn sie fällt.

Ich fühle mich gut, wenn der Kurs meiner Aktien nach unten geht, weil ich dann noch mehr kaufen kann.“

Warren Buffet

Bei SK Finance werden wir einen Fehler niemals begehen – wir werden niemals in Panik geraten! Der Börsen-Altmeister Warren Buffett hat es in seinem obigen Zitat so wunderbar auf den Punkt gebracht. Auch wenn es für den Privatanleger schwierig zu verstehen ist, mich beunruhigen die fallenden Kurse überhaupt nicht!

Der Grund dafür ist einfach: Mit unseren Investmentfonds sind wir in sehr viele hervorragende Unternehmen investiert, die über eine anhaltend gute Ertragskraft verfügen und auch für die Zukunft sehr gut aufgestellt sind. Die kurzfristige Sicht der Börse spielt für mich immer nur eine untergeordnete Rolle. Deshalb ist der Anlagehorizont von 10 und mehr Jahren ein so entscheidender Faktor für eine erfolgreiche Geldanlage.

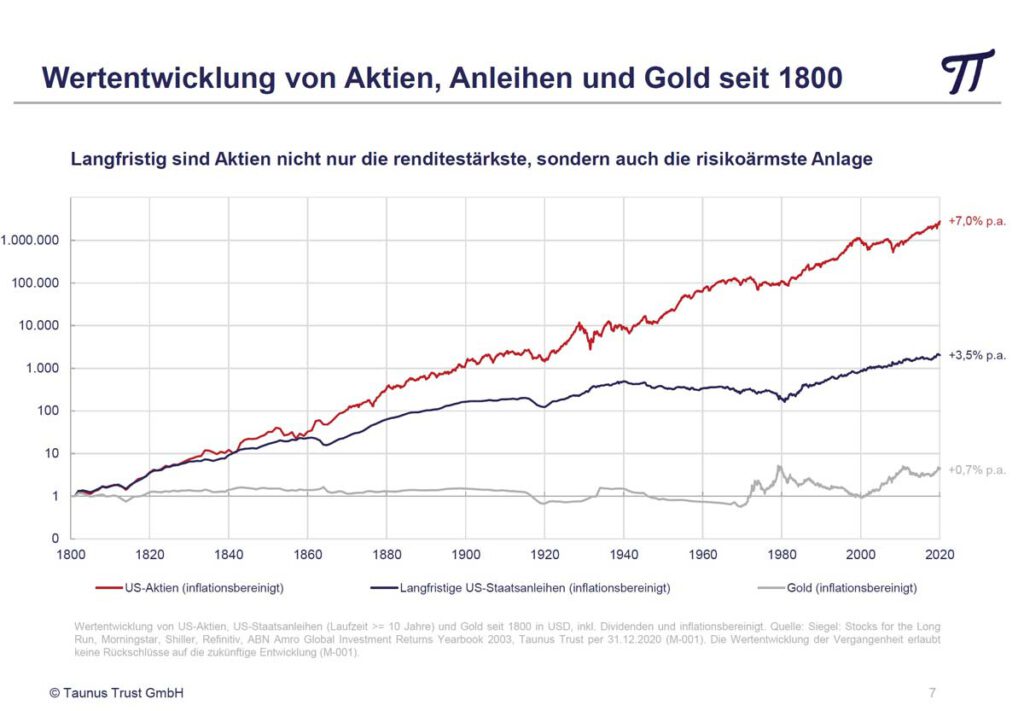

Wir werden auch in Zukunft bei einem langfristigen Anlagehorizont eine Rendite von +7 % p.a. mit Aktien erzielen, so wie in den vergangenen über 200 Jahren auch. In einer Marktwirtschaft wird sich das Unternehmertum immer stärker rentieren als konservative Spareinlagen. Unternehmen werden auch weiterhin mit Ihren Produkten und Dienstleistungen gutes Geld verdienen, für Menschen Jobs kreieren und sie werden Lösungen für die anstehenden Probleme der Gesellschaften und der Umwelt finden.

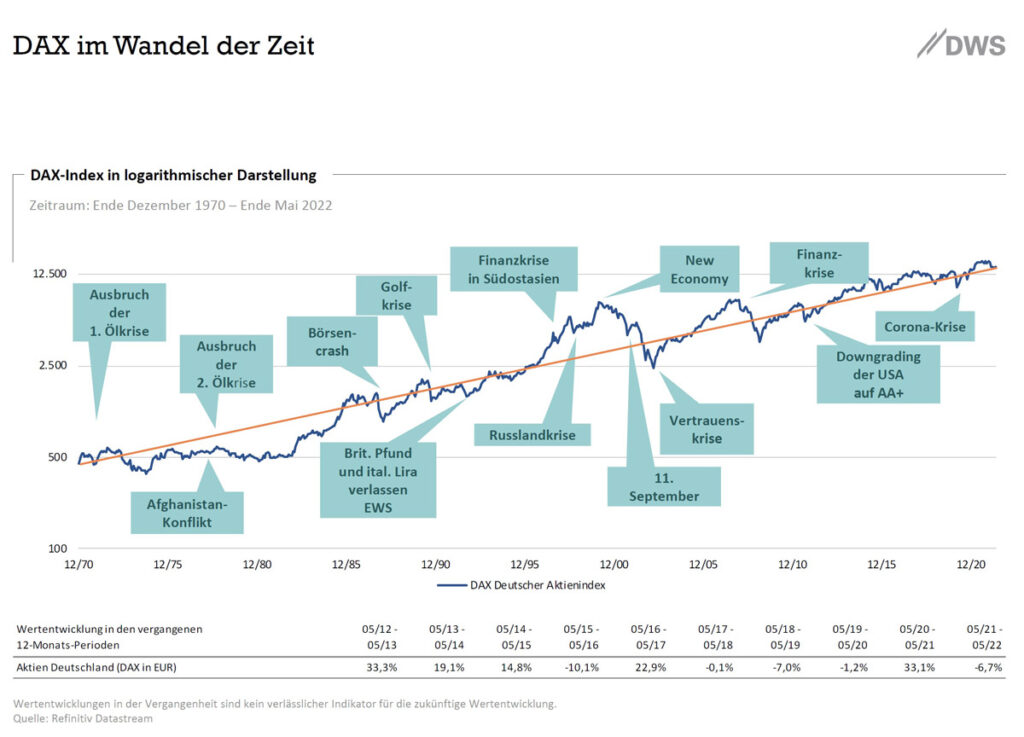

Starke Schwankungen hat es an der Börse immer schon gegeben. Die Börse bildet hauptsächlich die Erwartungen aller Marktteilnehmer für die Zukunft ab. Und diese Erwartungen müssen oftmals durch Änderungen der Marktrahmenbedingungen (z.B. durch Änderungen der Konjunkturaussichten aufgrund von Zinsänderungen) angepasst werden. Dies führt unweigerlich zu starken Kursschwankungen, denn die zukünftigen Gewinne der Unternehmen fallen dann schwächer oder stärker aus.

Wer bei sinkenden Kursen (und damit auch niedrigeren Bewertungen) investiert oder investiert bleibt, der kann dies mit viel mehr Sicherheit tun als bei den ständig steigenden Kursen der letzten Jahre. In den kommenden Wochen und Monaten werden sich für langfristig orientieret Anleger hervorragende Einstiegschancen ergeben.

Für alle, die immer noch mit großen Anlagesummen am Seitenrand der Börsen stehen – und davon gibt es in Deutschland leider immer noch viele zu viele Menschen – öffnet sich jetzt erneut eine riesige Möglichkeit. Geben Sie sich keiner Illusion hin. Die Zinsen steigen, aber für einen vernünftigen Vermögensaufbau wird es bei weitem nicht reichen. Es führt bei den anstehenden Herausforderungen der Zukunft, wie z.B. bei der riesigen Lücke der Altersversorgung, kein Weg an Aktien vorbei.

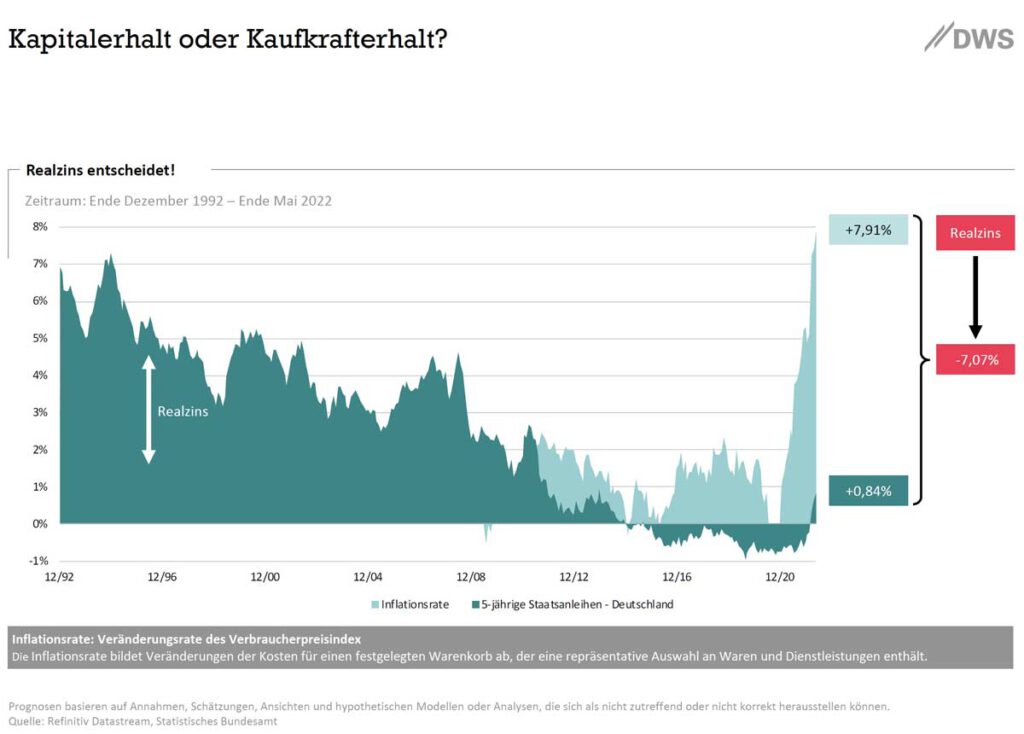

Schwankungen gehören also zur Börse dazu. Es ist das Risiko, das man als Investor zu jederzeit tragen muss, um am Ende mit Renditen belohnt zu werden, die einen vernünftigen Vermögensaufbau zulassen. Beim Vermögensaufbau entscheidet zum Schluss der Realzins. Und dieser ist in Deutschland – trotz nominaler Zinssteigerung – weiterhin extrem negativ.

Wo stehen wir?

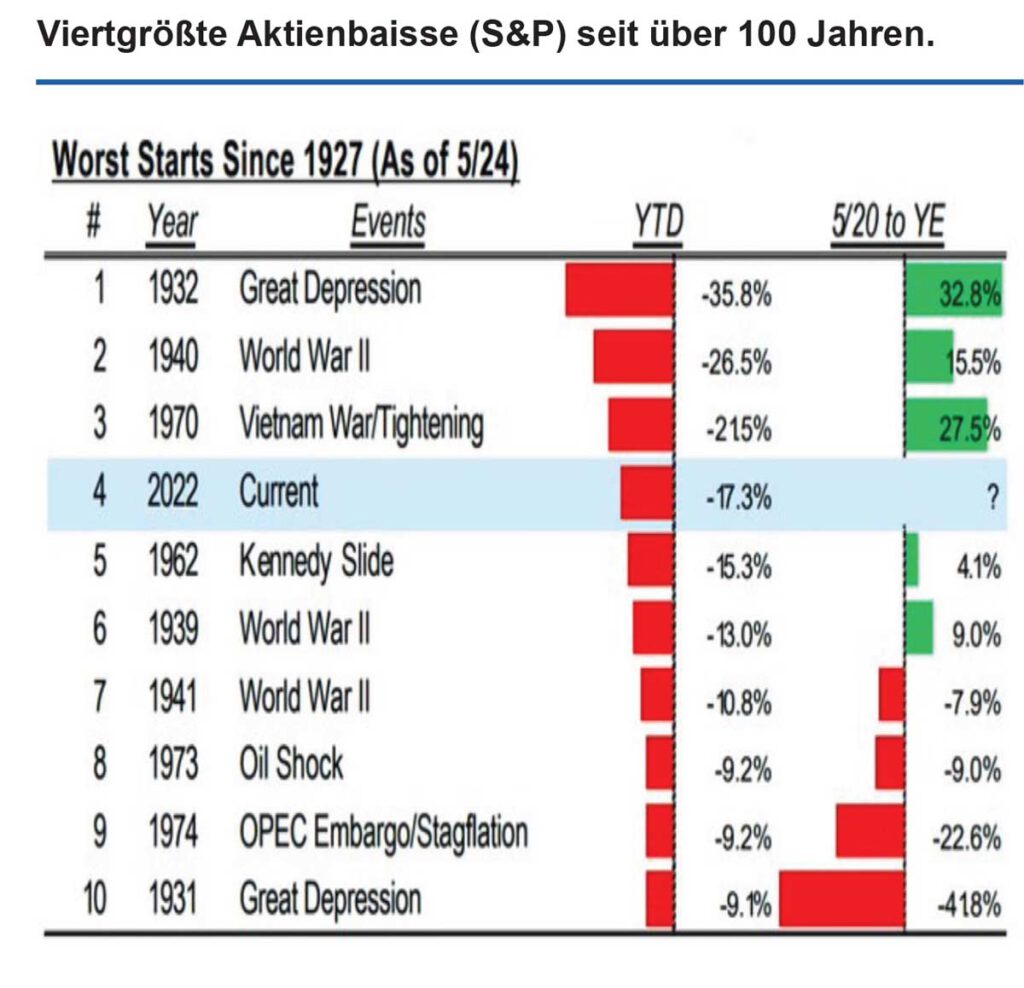

Wir befinden uns in einer der kräftigsten Aktienbaisse seit über 100 Jahren. Die starken Kursrückgänge der vergangenen Monate nehmen eine starke, weltweite Rezession vorweg. Die Märkte glauben nicht mehr an ein mögliches „soft landing“ der US-amerikanischen Wirtschaft. Die angebotsseitig hohe Inflation (durch den Preisschub bei Energieträgern und die Probleme bei den Lieferketten) soll jetzt die Fed bekämpfen. Dies wird ihr nur schwer gelingen und wahrscheinlich nur um den Preis einer Rezession.

Vergessen sollte man in diesem Zusammenhang auch nicht die anstehenden politischen Wahlen in den USA. Der US-amerikanische Präsident Biden wird die am Ende des Jahres anstehenden sog. „Midterms“, also die Zwischenwahlen, wahrscheinlich nur gewinnen können, wenn die Inflation sinkt. Diese undankbare Aufgabe hat er der Fed „übertragen“. Erst nach der Wahl und zurückgehenden Inflationszahlen kann die Fed den Fuß von der Bremse nehmen.

Aktuell sieht es jedoch so aus, als ob die Notenbanken vorher bereits zu stark bremsen werden, denn sie schauen momentan nur auf die Zahlen. Stärkster Anstieg der Verbraucherpreisinflation in den USA seit 1981. Der Druck auf die Fed die Zinsen aggressiv anzuheben ist sehr hoch. Dabei deuten bereits jetzt mehrere Faktoren auf eine deutliche Wachstumsverlangsamung der Weltkonjunktur hin. Ein zu starkes Bremsen der Notenbanken wird dann in diesem Umfeld zu einer globalen Rezession führen.

Die Regierungen und Zentralbanken sind entschlossen, die enormen Stimulusmaßnahmen der Covid-Pandemie zurückzufahren. China hält an der unsinnigen Null-Covid-Politik fest. Der starke US-Dollar

(aufgrund seines Status als sicherer Hafen) notiert so hoch wie seit 19 Jahren nicht mehr, was u.a. zu einer Verschlechterung bei den Finanzierungsbedingungen vieler Schwellenländern führt. Der Krieg in der Ukraine hat die Preise für Öl, Erdgas, Rohstoffe und Lebensmittel in die Höhe getrieben. Dies alles wirkt wie eine Verbrauchssteuer und wird die globale Nachfrage letztlich dämpfen.

Die Aktienmärkte rutschen weiter ab, was die Verbraucher finanziell unter Druck setzt. In den USA sind die Löhne zwar kräftig gestiegen, liegen aber noch unter der Inflation – der Reallohn ist damit gesunken. Der sprunghafte Anstieg der Renditen kurzfristiger US-Staatsanleihen hat die Hypothekenzinsen in die Höhe getrieben und wird zu Verwerfungen auf dem Immobilienmarkt führen. Dies alles führt zu Belastungen des Konsums (siehe auch Consumer Sentiment Indes weiter unten) der privaten Haushalte, was negative Auswirkungen auf die Umsätze der Unternehmen haben wird.

Die Sorge vor einer harten Landung der Weltwirtschaft und einem Abwürgen der Konjunktur sind also durchaus berechtigt. Die Weltwirtschaft ist nur begrenzt in der Lage, höhere Zinsen zu verkraften.

Hauptgrund für die starke Talfahrt der vergangenen Tage sind die in der vergangenen Woche gemeldeten US-Inflationszahlen. Die Börsen hatten dort auf eine leichte Entspannung gehofft, doch die Verbraucherpreise in den USA sind im Mai im Vergleich zum Vorjahresmonat um 8,6 % gestiegen. Dies ist die höchste Inflationsrate seit mehr als 40 Jahren. Im Dezember 1981 lag die US-Inflation bei 8,9 %. Nachdem die Inflationsrate für April (8,3 %) leicht gegenüber dem Wert aus März (8,5 %) gesunken war, hatten viele Marktteilnehmen auf eine Trendwende gehofft und wurden bitter enttäuscht.

Auch ist der Consumer Sentiment Index der Universität von Michigan auf ein Niveau unterhalb der Finanzkrise von 2008 gefallen. Die Stimmung der Verbraucher ist ein wichtiges Konjunkturbarometer in den USA. Ebenfalls beginnen die steigenden Hypothekenzinsen (mittlerweile auf einem Niveau zwischen 5 und 6 %) die Baukonjunktur in den USA zu schwächen. Entsprechend negativ reagieren die Börsen auf diese Meldung.

In Europa sieht es konjunkturell etwas besser aus. Der schwache Euro hilft der Industrie, die Staatsausgaben werden munter weiter erhöht und die Zinsen bleiben trotz hoher Inflation niedrig. Jedoch droht hier weiterhin ein russischer Gasboykott (von welcher Seite auch immer). Dies würde zwangsläufig zu einer starken Rezession in Europa und in Deutschland wahrscheinlich sogar zu einer Depression führen. Exkurs: Die Rezession (Abschwung, kontraktive Phase) bezeichnet die Konjunkturphase, in der eine Stagnation bis hin zum Abschwung der Wirtschaft auftritt. Verschärft sich eine Rezession oder kommt es zu einer längeren kontraktiven Phase, spricht man von Depression. Auch liegt ein Ende des Krieges in der Ukraine in weiter Ferne.

Die Aufrechterhaltung der Legende einer erfolgreichen Covid-Politik Chinas zwingt die Parteiführung weiterhin zu harten Lockdowns – gerade auch durch die Omikron-Variante. Auch führt sie dazu, dass die chinesische Führung die schwächere Wirkung der eigenen Impfmittel nicht eingestehen kann. Es wäre so leicht, bessere Impfstoffe im Westen zu bestellen und anzuwenden, um somit einen Großteil der Lieferkettenproblematik zu beenden. Dies wird aber leider aus politischen Machtüberlegungen heraus nicht geschehen. China fällt damit als Lokomotive für die Weltwirtschaft weiterhin aus, auch wenn es hier Hoffnungen wegen einiger Konjunkturbelebungsversuche der Regierung gibt.

Das Märchen vom Market-Timing

Bei niedrigen Kursen kaufen und bei hohen Kursen verkaufen. Das ist das ganze Geheimnis der Geldanlage. Aber was so einfach klingt, ist doch so unglaublich schwierig.

Solange die Kurse nach oben zeigen, lehnen sich die meisten Anleger entspannt zurück. Doch geht es in die andere Richtung kommt plötzlich Panik auf. Sofort verkaufen lautet dann das weit verbreitete Credo. Auch dann, wenn man das Geld gar nicht benötigt und die ursprüngliche Anlagedauer viel länger geplant war. Erstmal Gewinne sichern und dann beim Tiefststand wieder einsteigen, so lautet der ambitionierte Plan vieler Hobbyinvestoren. Leider funktioniert diese auf den ersten Blick plausible Strategie im wahren Leben selten. Denn wer schlauer sein will als der Markt, hat schon verloren– so lautet ein Lehrsatz des „Behavioral Finance“.

Denn Börsenkurse entwickeln sich nicht immer rational. An den Börsen gibt es kein logisches Gesetz, nach dem sich die Kurse entwickeln müssen. Manchmal scheint die Börse einfach nur verrückt zu spielen. Einmal werden schlechte Informationen ignoriert und die Kurse steigen weiter. Ein anderes Mal werden gute Informationen ignoriert und die Kurse fallen weiter.

Auch wenn viele Anleger immer wieder gerne Geschichten von erfolgreichem Timing zum Besten geben, in der Realität sind solche Erfolge zufällig und taugen nicht als Strategie. Untersuchungen haben eindeutig gezeigt, dass das hektische Hin und Her nur hohe Kosten verursacht und man nur mit sehr, sehr viel Glück einmal den richtigen Zeitpunkt erwischt. Ein Blick in die Statistik macht dies auch ganz deutlich, denn die Konzentration auf den richtigen Ein- und Ausstiegszeitpunkt ist in der Mehrzahl der Fälle wertvernichtend. Es ist einfach nicht möglich, immer und immer wieder den richtigen Ein- und Ausstiegszeitpunkt zu finden! Wer am Aktienmarkt langfristig investiert bleibt, macht somit vielleicht die eine oder andere Abwärtsbewegung mit, begeht aber nie den Fehler, zur falschen Zeit aus- und wiedereinzusteigen.

An der Börse wird die Zukunft gehandelt

An der Börse interessiert die Gegenwart kaum und die Vergangenheit ist schon lange vergessen. Prognosen sind häufig mehr wert als bereits Erreichtes. Und wie häufig Prognosen letztendlich vollkommen daneben liegen, hat Mark Twain schon so wunderbar beschrieben: „Prognosen sind schwierig, vor allem, wenn sie die Zukunft betreffen.“

Umso erstaunlicher ist es, dass die meisten Börsenregeln sich gerne und fast ausschließlich auf die Vergangenheit beziehen. Vor allem die Charttechniker werden nicht müde, über die ausufernde Analyse von vergangenen Kurscharts die Zukunft der Kursverläufe zu prognostizieren. Viele Anleger und Analysten schwören darauf. Aus wissenschaftlicher Sicht macht dies aber keinen Sinn.

Disziplin ist die wichtigste Eigenschaft

Die wichtigste Eigenschaft von erfolgreichen Anlegern ist Disziplin. Gerade in einem volatilen Umfeld, wie wir es aktuell erleben, ist es wichtig, eine klare Zielsetzung zu haben und diese beharrlich zu verfolgen. Ganz entscheidend hierbei ist der Anlagehorizont. Wann brauche ich mein Geld?

Eine Einmalanlage in ein Aktiendepot sollte in der Regel nur dann vorgenommen werden, wenn

der Anlagehorizont langfristig, das heißt mindestens 10 Jahre, ist. Zudem werde ich nicht müde zu betonen, dass der Anlagehorizont rollierend betrachtet werden sollte. Nach Möglichkeit sollte dieser Anlagehorizont auch eingehalten werden. Wer sofort bei sinkenden Kursen in Panik gerät und voreilige Verkäufe durchführt, wird langfristig nicht den angestrebten und notwendigen Ertrag erzielen.

Wichtig ist, dass man als Anleger investiert ist

Es gibt gute und sehr gute Zeitpunkte für das Investment in Aktien. Das perfekte Timing ist dabei unmöglich. Oft folgen ertragsschwachen Perioden sehr starke und umgekehrt. In sechs von zehn Fällen folgten die besten Börsentage innerhalb von zwei Wochen nach den schlechtesten. Leider weiß man beides auf Jahressicht erst rückwirkend. Gefühlt ist immer der falsche Zeitpunkt für einen Einstieg. Wenn der Aktienmarkt in der jüngeren Vergangenheit deutlich gestiegen ist, fürchten Anleger sich vor einem überbewerteten, absturzgefährdeten Markt. Ist der Markt in der jüngeren Vergangenheit heftig gefallen, haben Anleger Angst vor dem Risiko eines noch weiter einbrechenden Marktes. Es ist nicht wichtig, ob man es auf einen Schlag oder ratierlich über einen längeren Zeitraum hin investiert. Gar nichts zu tun und bis zum „richtigen“ oder bis zu einem „besseren“ Einstiegszeitpunkt zu warten, ist dabei auf jeden Fall die schlechteste Strategie.

Hohe Renditeerwartung bedeutet hohes Risiko

Risiko ist das natürliche Pendant zur Rendite. Je höher die Renditeerwartung ist, desto stärker muss ein Investor bereit sein das Auf und Ab der Kurse in seinem Depot zu akzeptieren. Eine realistische

Einschätzung der persönlichen Risikotragfähigkeit ist in diesem Zusammenhang unerlässlich. Wer also nur das Geld investiert hat, dass in den kommenden 10 Jahren nicht benötigt wird, ist immunisiert gegen unberechenbare Gefühlsausbrüche.

Alles was Sie über Bärenmärkte wissen sollten

In einigen Indizes sind wir mittlerweile deutlich in einen Bärenmarkt gerutscht. Bei anderen stehen wir kurz davor. Für viele Neu-Anleger ist dies der erste richtige Bärenmarkt, den sie erleben. Die aufgrund der Covid-Pandemie extrem kurze Aktienbaisse im Jahr 2020 könnte den ein oder anderen unerfahrenen Anleger dazu verführt haben, das Risiko einer Aktienanlage zu unterschätzen.

Die viel zu hohen staatlichen Hilfsprogramme zur Überwindung der Pandemie, die zudem zu einer Zeit kamen, in der die Notenbanken schon seit über einem Jahrzehnt die Wirtschaft und Kapitalmärkte mit Liquidität fluteten, waren von den beteiligten Politikern sicherlich gut gemeint. Aber gut gemeint ist halt eben oft das Gegenteil von gut. Sie führten an den Börsen zu einer extrem schnellen Erholung aus dem damaligen Bärenmarkt, aber die negativen Folgen bekommen wir jetzt zu spüren.

Diese enormen staatlichen Hilfspakete, die Fehleinschätzung der Notenbanken bzgl. der Inflation, die bestehenden Lieferkettenprobleme und der Krieg in der Ukraine führen jetzt zu den aktuellen Problemen. Anders als im vergangenen Jahrzehnt besteht der sog. „Fed-Put“, also das quasi garantierte Einspringen der US-amerikanischen (und auch anderer) Notenbanken nicht mehr. Die Notenbanken müssen (auch wenn Sie dies aktuell eigentlich überhaupt nicht können) jetzt die starke Inflation bekämpfen.

Deshalb einige wichtige Fakten zu Bärenmärkten im S&P 500:

- Seit dem Jahr 1927 gab es beim S&P 500 elf Bärenmärkte.

- Im Schnitt dauerte ein Bärenmarkt 477 Tage. Dabei ging es für den Index im Mittel 40,2 Prozent abwärts. Wir haben also durchaus noch einiges an Luft nach unten und es könnte noch etwas dauern, bevor die Märkte wieder drehen.

- Der längste Bärenmarkt dauerte 950 Tage. Das war rund um die Große Depression in den Jahren von 1929 bis 1932.

- Am schnellsten beendet war der Covid-Bärenmarkt im Jahr 2020. Er dauerte 33 Tage.

- Beim höchsten Verlust liegt ebenfalls die Große Depression vorne: Im Tief lag der S&P 500 vor rund 90 Jahren rund 86,2 Prozent im Minus.

- Am niedrigsten war der Rückgang im Bärenmarkt des Jahres 1966. Damals rutschte der US-Aktienindex 21,5 Prozent nach unten.

- In Bärenmärkten geht es nicht immer nur nach unten. Es gibt auch immer wieder Phasen, in denen der Markt um mehr als 10 Prozent zulegt.

- Im Schnitt dauerte eine solche Bärenmarkt-Rally 35 Handelstage. Im Mittel betrug das Plus hierbei 17,8 Prozent.

- Die meisten Bärenmarkt-Rallys gab es in der Großen Depression. Zehnmal legte der S&P in dieser Phase um mehr als 10 Prozent zu.

- Bei vier Bärenmärkten gab es keine zwischenzeitliche Rally: in der Kennedy-Krise der 1960er Jahre, im Bärenmarkt 1966, in der Währungs-/Vietnamkrise Ende der 1960er Jahre und beim Covid-Kursrutsch 2020.

Aktiv vs. passives Investment

In den vergangenen Wochen ist ein deutlicher Richtungswandel zu diesem Thema in vielen Gesprächen mit Anlegern zu erkennen. Sehr viele Anleger erkennen jetzt, dass es nie ein passives Investment gegeben hat. Ganz anders als es uns die Finanzindustrie erzählt hat. Die Entscheidung für den einen oder den anderen ETF (und i.d.R. damit auch für den einen oder anderen Index) ist eine aktive Entscheidung. Und diese Entscheidung muss vor sich ändernden Marktrahmenbedingungen immer und immer wieder überprüft werden. Auch dies führt zu aktiven Entscheidungen zum Verbleib im oder zum Tausch des ETFs – bleibe ich in Wachstumswerten oder gehe ich jetzt doch stärker in Richtung Value?

Das von mir weiter oben beschrieben gute Gefühl bzgl. hochwertiger Unternehmen gilt besonders bei den aktiv gemanagten Fonds. Jedoch hat uns die Finanzindustrie in den vergangenen Jahren weisgemacht, dass ETFs natürlich die viel bessere Wahl darstellen. Und der Kostenvorteil lässt sich selbstverständlich nicht leugnen. Jetzt zeigt sich aber die volle Problematik, wenn man verstärkt in Indizes investieret. Dort gibt es halt eben neben guten auch viele schlechte Werte. In Zeiten steigender Märkte war dieses Problem nicht sichtbar.

Besonders die unprofitablen Werte aus dem Technologiesektor wurden jetzt vom Zinsanstieg mit voller Härte getroffen. Der Index Nasdaq 100 als der Technologie-Index schlechthin, hat seit Jahresbeginn über -30 % an Wert verloren. Für viele Euro-Investoren wird diese massive Wertvernichtung durch die starke Kursentwicklung des US-Dollars gegenüber dem Euro positiv verfälscht und wirkt deshalb nicht ganz so schlimm. Aber der Kurseinbruch ist dennoch schmerzlich.

Nehmen wir als Gegenbeispiel z.B. den aktiv gemanagten, ebenfalls durchaus technologielastige ACATIS Aktien Global Fonds, der in vielen unserer Strategien enthalten ist. Er feierte vor kurzem am 20. Mai seinen 25. Geburtstag. Der seit Beginn verantwortliche Fondsmanager Dr. Hendrik Leber besitzt sehr große Börsenerfahrung und kennt jedes der in seinem Fonds enthaltenen Unternehmen ganz genau. Zum 30.5.2022 wies der Fonds eine Rendite für diese Jahr (Rendite YTD) von -14,7 %, die Gesamtrendite seit Auflage betrug +827,0 % und dies gibt eine Rendite seit Auflage p.a. von +9,3 %.

Selbstverständlich hätte man mit einem ETF auf den Nasdaq 100 gegenüber dem ACATIS Aktien Global Fonds in den vergangenen Jahren ständig eine höhere Rendite erzielt. Aber in einer Krise gibt es mir ein wesentlich besseres Gefühl, wenn ein erfahrener Börsenexperte sich die Bilanzen und Geschäftszahlen der Unternehmen, in die er investiert, genau angeschaut hat. Wenn man als Privatanleger ehrlich zu sich selbst ist, dann hat sich niemand die Mühe gemacht alle 100 Unternehmen des Nasdaq 100 auf ihre Profitabilität zu überprüfen – wahrscheinlich kennt man nicht einmal die Zahlen der großen Unternehmen im Index. Auch muss man eingestehen, dass man schlicht und ergreifend nicht das notwendige Wissen hat, dies zu tun.

Wie immer im Leben muss man einen Tod sterben. Mit ETFs kann ich mich extrem kostengünstig an der Entwicklung der Börse beteiligen. Aber man bekommt sie deshalb nur so günstig, weil wichtige Entscheidungen auf mich als Investor übergewälzt wurden sind. Schwierige Entscheidungen, die ich jetzt selbst treffen muss, ohne das notwendige Wissen.

Die Absatzzahlen für ETFs werden auch in der Zukunft weiter steigen. Dies wird besonders durch institutionelle Investoren erfolgen – also professionelle Anleger, wie z.B. Pensionsfonds, Versicherungen usw. Bei Privatanleger, die jetzt die volle Wucht einer Index-Investition zu spüren bekommen, werden sich vielleicht wieder viel lieber die Kosten eines Fondsmanagers zu schätzen wissen.

Portfolioausrichtung

Nochmals möchte ich hier viele meiner Aussagen aus den beiden letzten Marktinformationen des Geldanlage-Blogs wiederholen: Weiterhin muss mit heftigen Kursbewegungen gerechnet werden. Phasen der Anpassungen von langfristigen Erwartungen stellen immer sehr schwierige Perioden an den Börsen dar.

„Börsengewinne sind Schmerzensgeld. Erst kommen die Schmerzen und dann das Geld.“

André Kostolany

Die Aussichten für alle Assetklassen sind aktuell sehr schlecht. Cash zu halten, bedeutet bei der hohen Inflation auch hohe reale Verluste realisieren. Immobilien werden aufgrund der deutlich angestiegenen Finanzierungskosten nicht länger auf diesen extrem hohen Preisniveaus verharren können. Aufgrund der Besonderheiten des Immobilienmarktes (keine Preisfeststellung im Sekundentakt, sondern starke Verzögerungen bei der Preisermittlung) und der nach wie vor ungebrochenen Nachfrage (zum Teil aufgrund der vollkommen falschen Einschätzung, dass Immobilien eine sichere Geldanlage sind) wird es hier wahrscheinlich noch eine ganze Weile dauern, bis wir nennenswerte Verluste sehen. Aber die ständig neuen Preissteigerungen der vergangenen Jahre sind wohl eher vorbei.

Bei den Aktien gibt es bereits Anzeichen, dass der Markt „überverkauft“ ist. So liegt bspw. das KGV von Wachstumswerten in einigen Bereichen (z.B. bei US Small-Caps) mittlerweile unterhalb des KGVs von Value-Unternehmen. Doch Vorsicht – es wird in den kommenden Wochen zu der einen oder anderen technischen Gegenbewegung kommen, aber eine wirkliche Trendwende an den Aktienmärkten wird es wahrscheinlich erst im Herbst geben.

Zudem sind z.B. die großen Technologiewerte mit einem KGV von ca. 32 zwar deutlich in ihren Bewertungen gesunken, aber Schnäppchen sind das keine. Zumal bislang nur das K – also der Kurs – beim KGV angepasst wurde, nicht aber das G – also der Gewinn. Die Unternehmen werden sich in den kommenden Monaten mit real sinkenden Umsätzen auseinandersetzen müssen und das wird starken Druck auf die Gewinne ausüben.

Die sich dann wahrscheinlich stark eintrübende Konjunktur und die Gefahr einer Rezession wird die Notenbanken zwingen die Bremse wieder etwas zu lockern. Auch dürften wir bis dahin leichte Entspannungen bei den Inflationszahlen sehen. Und erst dann wird der Markt wieder aus seiner depressiven Phase erwachen.

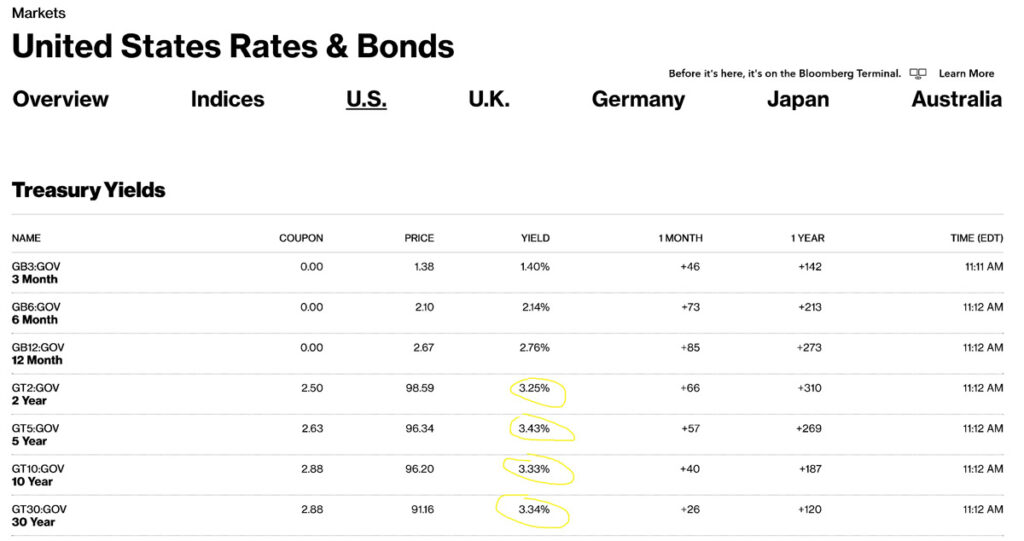

Jedoch besteht die reale Gefahr, dass die Notenbanken zu stark bremsen werden. Die Kapitalmärkte nehmen die Rezession bereits vorweg. Dies kann man auch schön an den Renditen für US-amerikanische Staatsanleihen erkennen. Normalerweise verläuft eine Renditekurve bei Anleihen in einem Graph von links unten nach rechts oben – also niedrigere Zinsen bei kürzeren Laufzeiten und höhere Zinsen bei langen Laufzeiten. Wir haben mittlerweile, je nach Betrachtung, eine flache (beim Vergleich der 2-jährigen mit den 10-jährigen Treasuries – Anfang April gab es hier allerdings auch schon eine kurzzeitige Inversion) bzw. schon eine leicht inverse (umgekehrte) Zinsstrukturkurve (beim Vergleich der 5-jährigen mit den 30-jährigen).

Eine inverse Zinsstrukturkurve ist oftmals ein guter Indikator für eine bevorstehende Rezession. Während die kurzfristigen Anleiherenditen die Wahrscheinlichkeit weiterer Zinserhöhungen widerspiegeln, geben die Renditen längerfristiger Anleihen Aufschluss über die Wachstums- und Inflationsaussichten.

Evtl. werden wir die ein oder andere technische Korrektur nach oben dazu nutzen, den Bereich Value etwas weiter auszubauen und Wachstum abzugeben. Insgesamt bin ich aber mit der Ausrichtung zufrieden, denn wir haben früh Value- und Dividendentitel stärker in den Portfolien gewichtet.

Mein Rat für unsichere Investmentzeiten lautet wie immer: Schauen Sie nicht ständig in Ihr Depot! Sie erhöhen damit nur den emotionalen Druck handeln zu müssen. Blenden Sie das andauernde Grundrauschen der ganzen Nachrichten einfach mal aus. Es wird noch einige Zeit schmerzhaft bleiben, aber denken Sie an den obigen Spruch von André Kostolany.

Ebenfalls wichtig ist das Verständnis, dass die Finanzindustrie durchaus ein sehr starkes finanzielles Interesse (und dies ist nichts Verwerfliches) daran hat, dass Wertpapiere oft gekauft und verkauft werden – die ganzen Brokerhäuser verdienen durch den Börsenhandel sehr viel Geld. Ich arbeite jetzt schon lange genug in diesem Bereich und habe viele Male erlebt, dass die gleichen Unternehmen und Experten einem heute zum Verkauf und in zwei, drei Wochen wieder zum Kauf raten und das geht dann immer so weiter. Wer mehr Geld verdient, je häufiger die Wertpapiere gekauft und verkauft werden, ist vielleicht kein wirklich objektiver Berater bei Entscheidungen für einen langfristigen Vermögensaufbau.

Aber am aller wichtigsten: Bleiben Sie gelassen!

Haben Sie Mut für das Investment in Aktien!