„Wir können den Wind nicht ändern, aber wir können die Segel richtig setzen.“ (Aristoteles, Philosoph, 384 bis 322 v. Chr.)

Die vergangenen Wochen lieferten erneut Belege dafür, dass die zuletzt konstatierte Beruhigung der Volatilität an den Aktienmärkten auf tönernen Füßen steht. Anleger bleiben hoch nervös, und in einem Umfeld uneinheitlicher Signale aus Wirtschaft und Politik schwanken die Börsenindizes stellenweise deutlich. Die Kapitalmarktanalysen zum 1. Quartal 2016 finden Sie hier.

Brexit

Eines der greifbarsten politischen Risiken der nächsten Wochen dürfte das Referendum über die EU-Mitgliedschaft Großbritanniens am 23. Juni, der sog. „Brexit“, sein. Bemerkenswert ist die Tatsache, dass die Aktien- und Währungsmärkte bis dato zu ganz unterschiedlichen Einschätzungen des Brexit-Risikos gelangen. Während die kontinentaleuropäischen Aktienmärkte auf Jahressicht immer noch kräftig im Minus liegen, hat der FTSE 100 seine über den Verlauf des ersten Quartals erlittenen Verluste inzwischen nahezu vollständig wieder aufgeholt. Auf dem Devisenmarkt hingegen lässt die deutliche Abwertung des Pfund gegenüber dem Euro seit Jahresbeginn eine andere Interpretation der Risikoeinschätzung zu.

Aus meiner Sicht wäre der Austritt Großbritanniens aus der EU ein fatales Signal für die europäische Integration und zum Nachteil aller Beteiligten. Inwieweit das Risiko dieses Szenarios in den kommenden Wochen real zunehmen wird, lässt sich nicht seriös vorhersagen. Bedenken sollte man aber auf jeden Fall, dass Kapitalmärkte Unsicherheit überhaupt nicht mögen. Anleger sollten sich in dieser Gemengelage darüber im Klaren sein, dass die Volatilität in den kommenden Monaten wieder deutlich steigen dürfte, vermutlich nicht graduell, sondern eher schubartig.

Von „Helikoptergeld“ und „Bargeldabschaffung“…

Die aktuell sehr häufigen Diskussionen zu diesen Themen sind kein Zufall. Politik und Notenbanken testen die Reaktionen der Öffentlichkeit. Das von vielen Marktexperten oftmals beschriebene „Endspiel“ rundum die extrem hohen Staatsschulden scheint näher zu kommen.

Die Staatsschuldenkrise bedarf einer Lösung, wenn man wieder zu einem gesunden Wirtschaftswachstum zurückkehren und die Herausforderungen der Zukunft meistern will. Die Schuldenkrise lässt sich auf die traditionellen Weisen – durch Sparen oder durch Wachstum – nicht mehr lösen. Auch wird sich das Problem nicht durch immer mehr Schulden lösen lassen. Bleiben also nur zwei Lösungsmöglichkeiten: einmal der Schuldenschnitt, der übrigens auch in Form von Nullzinsen bei endlosen Laufzeiten daherkommen kann. Zum anderen die Inflationierung und damit die Entwertung der Schulden. Die Notenbanken werden es deshalb weiter über finanzielle Repression versuchen, d.h. steigende Inflation bei weiter niedrigen Zinsen.

Wie kam es zu dieser Schuldenexplosion? Das vor einigen Jahrzehnten in den Industrieländern begonnene „deficit spending“ zeigt seine negativen Folgen jetzt mit ganzer Wucht. Auch in konjunkturellen Boomphasen gaben die Staaten mehr Geld aus, als sie einnahmen. Dies hatte zu Beginn durchaus einen positiven Effekt, doch mit steigender Verschuldung nahm das Wirtschaftswachstum von Konjunkturzyklus zu Konjunkturzyklus ab. Man musste sich immer höher verschulden, um noch einen positiven Wachstumseffekt zu erzielen. Eine hohe Verschuldung schwächt die Wachstumskräfte. Diesen Zusammenhang wollen und können Politiker aufgrund ihrer Ausrichtung auf die Wiederwahl nicht erkennen. Da die Bürger sich an die staatlichen Leistungen gewöhnt haben, sind notwendige strukturelle Änderungen und Einsparungen politisch kaum durchsetzbar.

Wie kam es zu dieser Schuldenexplosion? Das vor einigen Jahrzehnten in den Industrieländern begonnene „deficit spending“ zeigt seine negativen Folgen jetzt mit ganzer Wucht. Auch in konjunkturellen Boomphasen gaben die Staaten mehr Geld aus, als sie einnahmen. Dies hatte zu Beginn durchaus einen positiven Effekt, doch mit steigender Verschuldung nahm das Wirtschaftswachstum von Konjunkturzyklus zu Konjunkturzyklus ab. Man musste sich immer höher verschulden, um noch einen positiven Wachstumseffekt zu erzielen. Eine hohe Verschuldung schwächt die Wachstumskräfte. Diesen Zusammenhang wollen und können Politiker aufgrund ihrer Ausrichtung auf die Wiederwahl nicht erkennen. Da die Bürger sich an die staatlichen Leistungen gewöhnt haben, sind notwendige strukturelle Änderungen und Einsparungen politisch kaum durchsetzbar.

Die Notenbanken mussten immer häufiger einspringen, um die Wachstumsschwächen mit einer exzessiven Geld- und Zinspolitik zu bekämpfen. Der Kollaps des globalen Finanzsystems in 2008 konnte nur durch das beherzte Eingreifen der Notenbanken verhindert werden. Geld wird seitdem fast unbegrenzte zur Verfügung gestellt. Das QE (= quantitative easing) war eigentlich als einmalige Maßnahme gedacht, um den Regierungen Zeit zu verschaffen, die notwendigen strukturellen Reformen (Schuldenabbau) durchzuführen und ihr marodes Bankensystem zu sanieren.

Inzwischen ist jedoch eine Situation eingetreten, die oftmals als „New Normal“ bezeichnet wird: Nullwachstum, Nullzinsen, Nullinflation! Die Staaten haben den von den Notenbanken geschaffenen Spielraum nicht genutzt, sondern sich im Gegenteil immer höher verschuldet. Die globalen Schulden sind seit 2007 von 141 Billionen $ auf aktuell rund 200 Billionen $ gestiegen, was einem Zuwachs von 40% entspricht.

Was können die Notenbanken noch tun, um Inflation zu kreieren und somit die volle Stärke der finanziellen Repression zu entfalten? Sie könnten zum einen immer noch höhere Negativzinsen festlegen (das für viele Kapitalmarktexperten Negativzinsen aber eher deflationär wirken, steht auf einem anderen Blatt). Jedoch sind hier die Möglichkeiten ohne die gleichzeitige Abschaffung des Bargelds limitiert. Die Bürger würden das Geld Zuhause horten. Lösung: Abschaffung des Bargelds. Schön, dass auch die Technik mittlerweile soweit ist. Zudem ist vielen Bürgern der Verlust von Freiheit durch die Abschaffung des Bargeldes überhaupt nicht bewusst. Zur Not lässt sich mit dem Todschlagargument Sicherheit mittlerweile ohnehin fast alles durchsetzen.

Eine andere Möglichkeit um Inflation zu erhalten, bietet das sog. „Helikoptergeld“. Anstatt das frischgedruckte Geld wie bisher als Kredite zu verleihen, könnte man es ja den Bürgern auch direkt schenken. Schon der ehemalige Chef der US-Notenbank Ben Bernanke dachte im Jahr 2002 über Helikoptergeld nach. Nun erwägt auch Japan diesen Schritt, um das Land aus der langjährigen Deflationsspirale zu befreien und auch in Europa wird es kontrovers diskutiert. Die Gefahr besteht, dass durch immer mehr und mehr Geschenke, das Geld seine Funktion als Wertaufbewahrungsmittel verliert. Die Leute werden irgendwann erkennen, dass das Geld nichts anderes ist als bedrucktes Papier und sie werden versuchen, es möglichst schnell auszugeben. Die Inflation kommt ins Rollen, wobei es allerdings mehr als fraglich ist, ob sie sich dann bei den gewünschten zwei Prozent begrenzen lässt. Der Vertrauensverlust wird eher zu einer Hyperinflation führen. Dies dürfte auch den Notenbankern klar sein.

Beide Möglichkeiten stellen also keine guten Lösungen dar. Doch gibt es wohl bei dieser extremen Staatschuldenkrise ohnehin keine gute Lösung mehr. Die finanzielle Repression läuft vorerst also ungebremst weiter. Man wird sich wohl weiterhin mit einigen bis vor wenigen Jahren noch „undenkbaren“ Realitäten auseinandersetzen müssen. Dass der Staat im Rahmen der finanziellen Repression auch an allen Ecken und Enden der Steuerschraube dreht, habe ich mehrfach herausgestellt. Ein neuer Vorschlag der OECD wird Herrn Schäuble besonders freuen. Dort fordert man, Deutschland möge die Besteuerung von Immobilien doch endlich anheben. Die Bemessungsgrundlage für die Besteuerung soll nun der Marktwert sein. Zu den ohnehin sprudelnden Steuereinnahmen, dürfte der deutsche Staat sich also bald auch an den so schön gestiegenen Immobilienpreisen erfreuen – ganz nach dem Prinzip „in dubio pro fisco“.

Seit Jahren wiederhole ich gebetsmühlenartig die Folgen einer finanziellen Repression für die Anleger. Betrachtet man die Statistiken zur Aufteilung der Geldanlage hat sich in Deutschland trotz jahrelanger Niedrigzinsphase bislang kaum etwas verändert. Weiterhin vernichten die deutschen Sparer mit Garantie ihr Vermögen auf Tagesgeldkonten, Festgeldern usw. Wenn sich Privatleute jedoch einmal aus ihrer Zinsfalle befreien wollen, neigen sie zunehmend dazu, unvernünftige Fehlinvestitionen einzugehen. Man versucht sich im „schnellen Gewinn“ mit Optionen oder an der „sicheren Verzinsung mit 8% p.a.“ beim sog. Crowd Funding. Diese Fehlallokationen, aufgrund des nicht vorhandene Wissen rund um die Geldanlage und dem falschen Verständnisses von Rendite und Risiko, werden enorm negative Einflüsse für das Vermögen der privaten Haushalte in Deutschland mit sich bringen.

Portfolioausrichtung:

Ohne Frage, die Gefahr von Fehlallokationen im Markt ist groß, die Märkte neigen zu Blasenbildung und die Volatilität hat stark zugenommen. Auch wird der Wirkungsgrad der Notenbanken mit jeder weiteren Entscheidung geringer. Die aktuellen Überlegungen der Notenbanken bestätigen jedoch, dass uns das Nullzinsniveau noch lange erhalten bleibt und es mit einer eindeutigen Stimulierungspolitik der Notenbanken nicht vorbei ist.

Für Sparer, die sich ausschließlich auf Liquidität und festverzinsliche Anlagen konzentrieren, wird dies weitere Vermögenseinbußen mit sich bringen. Im Unternehmenssektor wird hingegen weiterhin reales Geld verdient und an der Entwicklung der Zukunft gearbeitet. Eine vernünftige Geldanlage muss daher einen erheblichen Anteil am Sachwert Aktie, trotz des Risikos der Schwankungen, beinhalten. Das aktuelle Zinsniveau rechtfertigt weiterhin wesentlich höhere Kurs-Gewinn-Verhältnisse (KGVs). Die Rahmenfaktoren sind unverändert positiv, ob bei den Zinsen, beim Ölpreis oder der Inflation. Mit Aussicht auf die beginnende Berichtssaison für das erste Quartal kommen immer mehr Anleger zum Schluss, dass eine Welt schwachen Makrowachstums und verhaltener Unternehmensergebnisse immer noch besser ist als ein Umfeld, in dem die tägliche Angst vor dem Absturz in die Rezession dominiert.

Lassen Sie sich daher nicht von Anlagen mit künstlich ausgeblendeter Schwankung verführen und erliegen Sie nicht dem Trugschluss der schnellen Gewinnmöglichkeit. Geldanlage funktioniert auch jetzt so, wie sie immer funktioniert hat und auch immer funktionieren wird: Verstehen Sie die Chancen und Risiken Ihrer Geldanlagen, streuen Sie Ihr Geld sinnvoll, denken Sie langfristig (und damit meine ich nicht 2 oder 3 Jahre, sondern einen deutlich längeren Zeitraum) und bleiben Sie flexibel.

Auch in den kommenden Wochen werden die Kapitalmärkte weiterhin volatil bleiben. Die Portfolien besitzen z.Zt. eine neutrale bzw. leicht untergewichtete Aktienquote und so werden wir wohl auch über den Sommer aufgestellt bleiben. Bei der einen oder anderen Gelegenheit werden wir dann die Aktienquote voraussichtlich sukzessive erhöhen. Anleihen können die traditionelle Rolle als Anker für Portfolios nicht mehr erfüllen. Der Rückgang der Zinsen führte zu einem heftigen Anstieg des Marktwertes von Staatsanleihen, was den Anlegern in der Vergangenheit eine hohe Rendite brachte. Die enorm angestiegenen Marktwerte und die nur noch geringen Kupons stellen jetzt aber ein Risiko für Portfolien dar. Wir werden daher bei der defensiven Komponente weiterhin stärker die sog. Absolute Return Produkte betonen. Diese Produkte ermöglichen eine flexiblere Handlungsmöglichkeit. Nochmals möchte ich betonen, dass diese Produkte nicht auf die Erzielung einer immer positiven Rendite ausgerichtet sind. Es gibt keine Rendite ohne Risiko!

Mit freundlichen Grüßen

Sascha Knapp

Dipl.-Ökonom Sascha Knapp

SK Finance Consulting

BCA_Kapitalmarktanalyse_Märkte im Überblick_20160403

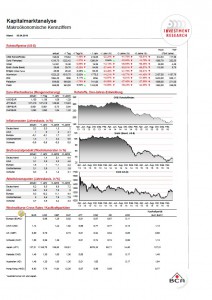

BCA_Kapitalmarktanalyse_Makroökonomische Kennziffern_20160403

BCA_Kapitalmarktanalyse_Anleihenmärkte_20160403

BCA_Kapitalmarktanalyse_Aktienmärkte_20160403

Haftungsausschluss:

Die vorliegenden Unterlagen dienen ausschließlich der Information. Sie stellen kein Angebot und keine Aufforderung dar, Wertpapiere oder andere Finanzinstrumente zu kaufen oder zu verkaufen oder Anlageberatung oder Anlagedienstleistungen in Anspruch zu nehmen. Alle hier veröffentlichten

Informationen und Anlagen ersetzen keine individuelle anleger- und anlagegerechte Beratung.

Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.