„Die Schwierigkeit liegt nicht so sehr in den neuen Gedanken als in der Befreiung von den alten.“ (John Maynard Keynes, Ökonom, Politiker und Mathematiker)

Mit einer Ballung von wirtschaftspolitisch relevanten Risiken könnte dieser Juni den Anlegern noch die eine oder andere Schweißperle auf die Stirn treiben. Folgende potentiellen Stolpersteine gilt es zu beachten:

• 15. Juni: Zinsentscheidung der Fed

• 21. Juni: Entscheidung des Bundesverfassungsgerichts über OMT

• 23. Juni: Brexit-Referendum in Großbritannien

• 26. Juni: Neuwahl in Spanien

Die Ereignisse könnten eines nach dem anderen die „Kapitalmarktampel“ auf Grün schalten und den Weg für ein risikofreundlicheres Umfeld mit steigenden Aktienmärkten freimachen. Oder aber sie schalten auf Rot und die Finanzmärkte könnten heftig korrigieren. Über die möglichen politischen und wirtschaftlichen Konsequenzen der einzelnen Ereignisse werden die Medien ausreichend informieren. In diesen Marktinformationen möchte ich daher genereller auf das Thema Risiko eingehen.

Fast unbemerkt von vielen Anlegern befinden sich die Aktienmärkte seit über einem Jahr in einer anhaltenden Korrektur. Auf Jahressicht hat der DAX im Zeitraum zwischen 05/15 bis 05/16 einen Verlust von -10,1 % erlitten.

Selbst die heftigen Korrekturen im ersten Quartal 2016, welches wohl als eines der turbulentes in die Geschichte eingehen wird, haben die meisten Anleger nur beiläufig registriert und die Auswirkungen auf die Portfolien nicht richtig verstanden. Gleich in den ersten Wochen des aktuellen Jahres verloren die Aktienmärkte deutlich und legten so einen der schlechtesten Jahresstarts der letzten Jahrzehnte an den Tag. Besonders ausgeprägt waren die Verluste in China, aber auch der DAX verlor in der Spitze -19 %. Und auch der S&P 500 musste zeitweise einen Rückschlag von -13 % hinnehmen. Diese starken Korrekturen haben die Märkte nochmals stark angeschlagen.

MSCI World Index – Quelle: OnVista Media GmbH (14.06.2016)

Aufgrund unserer breiten Diversifikation, dem aktiven Risikomanagement und der exzellenten Fondsselektion fallen die Verluste in den von uns betreuten Portfolien deutlich geringer aus. Aber auch wir können in einem solchen Marktumfeld Verluste nicht ganz vermeiden. Wir wollen dies auch überhaupt nicht! Wir gehen das Risiko von Schwankungen bewusst ein, denn nur so kann eine ansprechende Rendite erzielt werden.

In einer Marktkorrektur wird aber regelmäßig auch deutlich, dass viele Privatanleger das Risiko bei Geldanlagen komplett falsch verstehen. Dabei gibt es grob gesprochen zwei Ausprägungen. So glaubt ein Teil der Sparer weiterhin fälschlicherweise an risikolose Renditen, während der andere Teil hofft, durch den Eingang eines möglichst hohen Risikos auch eine entsprechend hohe Rendite erzielen zu können.

Risikolose Rendite

Es gab, gibt und wird auch niemals die Möglichkeit zur Erzielung einer risikolosen Rendite bestehen. Wer eine positive Rendite erzielen möchte, muss Risiko eingehen. Das Risiko in Form von Schwankungen ist dabei nur ein Risiko.

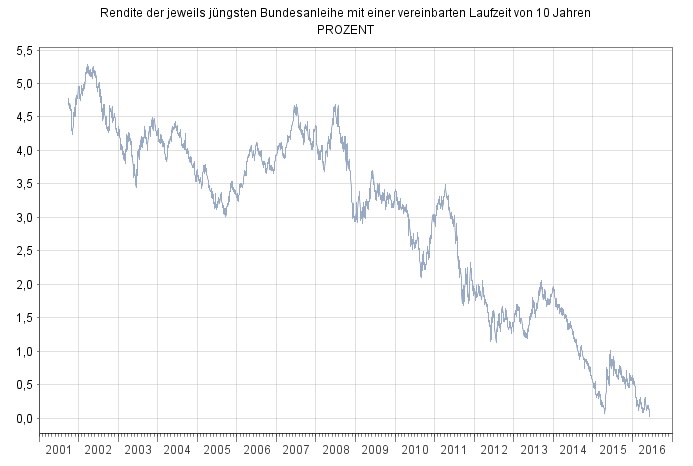

Viele Sparer verweisen dann gerne auf die Zeiten, wo man noch „sichere“ Rendite zwischen 4 und 5 % erzielen konnte. Es gab einen festen Zins über die gesamte Laufzeit und zum Schluss das angelegte Geld komplett zurück. Gerade deutsche Sparer halten den stetigen, nominellen Wertzuwachs Ihres Geldes für besonders erstrebenswert. Diese Form der Geldanlage hat sich tief in die Anlegerseele der deutschen Sparer eingebrannt. Es gibt ihnen das sichere Gefühl, dass ihr Vermögen kontinuierlich wächst. Für Sparer war Risiko bei solchen Geldanlagen überhaupt nicht sichtbar und daher nicht existent. Aber selbstverständlich beinhalten auch diese Anlagen Risiko! Jedoch nur wer die komplexen Zusammenhänge bei Geldanagen tatsächlich versteht, kann die dortigen Risiken auch tatsächlich erkennen. Anleger haben heute nur noch die Wahl zwischen einem renditelosen Risiko (fester Zins) und einem Risiko mit einer ansprechenden Renditemöglichkeit (Geldanlage mit Schwankungen)!

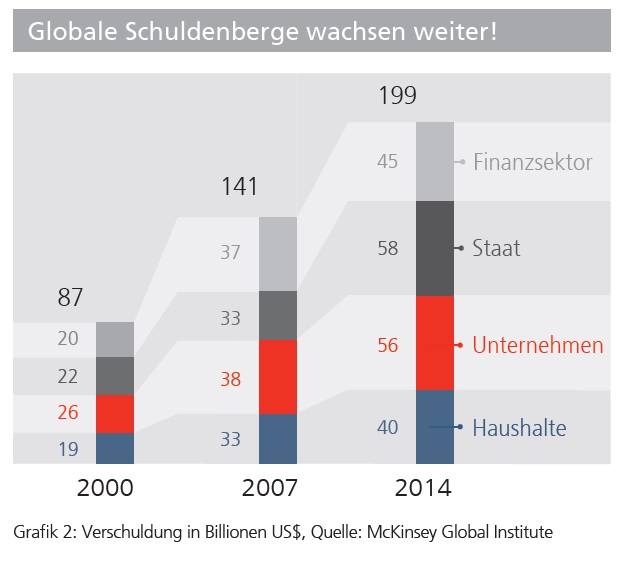

Wir leben nun seit einigen Jahren bereits in einem Niedrigzinsumfeld. Die weltweiten Schulden steigen nahezu ungebremst immer weiter an.

Quelle: StarCapital AG, StarInvest März 2015 – Schuld und Sühne

Vieles deutet darauf hin, dass den Staaten nur der Weg der finanziellen Repression bleibt, um so die extrem hohen Schuldenstände über einen langen Zeithorizont zu verringern. Die Zinsen werden also voraussichtlich noch eine lange Zeit sehr niedrig bleiben.

Quelle: Bundesbank (13.06.2016)

Da es „keinen“ Zins mehr gibt, besteht für einen Anleger, der immer noch in der Denkwelt kontinuierlicher, fester Zinsen verhaftet ist, das enorme Risiko sein Vermögen weder auf dem aktuellen Niveau sichern, geschweige denn ausbauen zu können.

Dem Anleger bleibt nur die Wahl zwischen einer sicheren Vermögensverringerung über feste Zinsprodukte oder aber mit dem Risiko der Schwankung seiner Geldanlage zu leben. Nur so lässt sich eine angemessene Rendite über mittlere und längere Laufzeiten erzielen. Nur sehr langsam setzt sich dieser Gedanke in den Köpfen der Sparer fest.

Schwankungen führen aber genau dazu, dass es eben keinen nominellen und kontinuierlichen Vermögensaufbau gibt. Dies ist für viele Sparer nur sehr schwer zu ertragen. Sie wollen genau diesen stetigen Vermögenszuwachs sehen. Nach einem Jahr wollen sie immer ein nominelles Plus bei ihrer Geldanlage sehen. Dies ist aber nicht möglich! Es wird immer wieder, auch längere Phasen geben, in denen man Verluste erleidet. Das ist das Wesen der Schwankung! Das ist das Risiko!

Wenn ich mit Anlegern darüber spreche, dass sie mit einer bestimmten Anlagestrategie z.B. in 5 Jahren mit einer sehr hohen Wahrscheinlichkeit eine angemessene Rendite erzielt haben werden, dann kann das auch bedeuten, dass sie 4 Jahre lang mit der Entwicklung nicht zufrieden sind. Es kann sein, dass man 4 Jahre Verluste erzielt. Aber das ist bei Geldanlagen mit dem Risiko von Schwankungen Normalität. Das Problem entsteht ausschließlich in den Köpfen der Anleger, da diese auf den stetigen Wertzuwachs fixiert sind.

Anleger müssen sich daher dringend von der Vorstellung eines regelmäßig und kontinuierlich Wertzuwachses ihres Vermögens lösen. Diese Form der Geldanlage führt über die Zeit zu einem sicheren realen Vermögensverlust. Dieser sichere reale Vermögensverlust ist genau das Risiko bei festen Zinsen in einer Niedrigzinsphase.

Hohes Risiko bedeutet nicht automatisch höhere Rendite

Wenn sich der Anleger aber mit dem Gedanken der Schwankungen angefreundet hat, entsteht oftmals das nächste Missverständnis von Risiko. Viele Anleger glauben dann nämlich, sie könnten einfach eine hohe Rendite erzielen, wenn sie die Schwankungen irgendwie aushalten. Das ist aber grundsätzlich falsch und zeigt wiederum ein deutliches Unverständnis von Risiko. Schwankung bedeutet die Abweichung (Wahrscheinlichkeit und Ausmaß) von der Renditeerwartung. Bei einem hohen Risiko ist also die Wahrscheinlichkeit, dass ich starke (und vor allem auch dauerhafte) Wertverluste erziele sehr hoch.

Wenn man eine Renditeerwartung von z.B. 10 % pro Jahr hat, dann sind 50 % (und mehr) Wertverlust in wenigen Wochen/Monaten keine Seltenheit. Wenn man bspw. eine Einmalanlage mit 100.000 € tätigt und über 7 Jahre eine Rendite von 10 % p.a. (eine reine durchschnittliche Betrachtung) erzielt, dann hat man seine Anlage mit 194.871 € nahezu verdoppelt. Wenn dieser Anleger dann aber einen Wertverlust von 50 % erleidet, beträgt sein Vermögen gerade noch 97.435,50 €. Wer dann glaubt er müsse einfach nur die nächsten Wochen/Monate abwarten und dann wird man schon wieder bei einem Vermögen von fast 200.000 € liegen, wird oftmals bitter enttäuscht. Das sein Vermögen wieder steigt ist keine Selbstverständlichkeit. Selbst wenn es wieder zu Kurssteigerungen kommt, kann es sehr, sehr lange dauern, bis das Risiko auch belohnt wird.

Um eine dauerhaft hohe Rendite erzielen zu können, muss ich nämlich immer und immer wieder das hohe Risiko eingehen. Damit steigt selbstverständlich auch die Wahrscheinlichkeit von dauerhaften Wertverlusten. Dass es bei sich ständig ändernden Marktrahmenverhältnissen, falscher Asset Allocation, falscher Wertpapierauswahl, Managementfehlern, Moral Hazard Problemen u.v.m. nur sehr schwer gelingen kann, immer genau den richtigen Treffer zu landen, dürfte eigentlich klar sein.

Auffällig ist aber, dass viele Anleger, die mit dem Risiko bei Aktien eigentlich ein Problem haben, dennoch gerne nach noch „mehr Rendite“ fragen. Folgende Aussage ist typisch: „Gibt es momentan nicht irgendeinen Geheimtipp, mit hoher Rendite? Wie kann ich stetig 8-10 % p.a. Rendite erwirtschaften? Mit den Schwankungen komme ich schon klar.“

In Zeiten einer länger anhaltenden Marktkorrektur macht ihnen jedoch eigentlich der Umstand zu schaffen, dass sie die Schwankungen nicht wirklich ertragen. Sie sehen, wie sich ihr Vermögen reduziert. Ihre Reaktion darauf ist aber nicht Risikoreduzierung, sondern die genauso falsche Risikoerhöhung.

Anleger fallen hier nur zu gerne auf viele der lauernden psychologischen Fallen (z.B. die Selbstüberschätzung, die jüngste Vergangenheit zu weit fortschreiben, Herdenverhalten, Übertreibung, Loss Aversion, die Furcht zu bereuen u.v.m.) herein. Heute suggeriert auch die Werbung, dass es doch ganz einfach sei mal ein paar „Gewinneraktien“ zu kaufen, mit hochspekulativen Optionen zu handeln, in Kunst zu investieren, tolle Zinsen mit Crowd Funding zu erzielen…

Und Anleger glauben nur allzu gerne solchen Versprechungen. Sie verstehen das Risiko der Produkte überhaupt nicht. Dies kann man bspw. sehr schön am boomenden Markt für Mittelstandsanleihen erkennen. Ein bekannter Name, z.B. Valensina GmbH, reicht schon aus, um unzählige Privatanleger in eine hochriskante Anlage zu locken. Ganz nach dem Motto: Der Saft ist doch ganz lecker, Valensina kennt man ja, was interessiert mich die Bilanz. Niemand fragt sich bspw., warum ein Unternehmen in der heutigen Zeit einen Zins von über 7 % anbietet. Ob die mögliche Rendite für das eingegangene Risiko ausreicht. Warum keine Bank bereit ist diesem Unternehmen einen Kredit zu marktüblichen Zinsen zu gewähren u.v.m.

Langfristig kann man nur dann eine ansprechende Rendite erzielen, wenn man eine, entsprechend der individuellen Risikotoleranz, langfristige Anlagestrategie mit einer angemessenen Aktienquote verfolgt. Hierfür muss ich bereit sein, mit den jeweiligen Schwankungen zu leben. Kurz- und mittelfristig (also auch auf Sicht von mehreren Jahren) muss ich zudem in der Lage sein, mich auch gegen die vorherrschende Marktmeinung positionieren zu können. Allein dieser Umstand macht deutlich, dass es niemals möglich sein wird, immer und zu jederzeit sehr gute Ergebnisse zu erzielen. Es gibt keinen Geheimtipp, keine Anlage mit hoher Rendite und nur geringem Risiko. Die Zauberformel lautet schlicht und ergreifend – Geduld! “The investor’s chief problem—and even his worst enemy—is likely to be himself.” (Benjamin Graham; Value-Investor und Begründer der systematischen Aktien-Analyse)

Portfolioausrichtung:

Die Risiken in den Portfolien wurden in den vergangenen Wochen reduziert. Kapitalmärkte können Unsicherheit nicht gut verkraften. Unsicherheit lässt die Kurse abrutschen und die Volatilität ansteigen. Deshalb könnte sich bereits in den kommenden Tagen (evtl. auch vor der Abstimmung über den Brexit) die eine oder andere Gelegenheit zum Einstieg ergeben.

Diese Gelegenheiten wollen wir nutzen, um die Risikopositionen in den Portfolien wieder zu erhöhen, auch wenn die kommenden Monate voraussichtlich weiterhin sehr schwierig bleiben werden. Die neuen Tauschaufträge werden also voraussichtlich bereits in den kommenden Tagen in Ihre Onlinedepots eingestellt.

Wir werden uns auch von dem einen oder anderen „Klassiker“-Fonds der letzten Jahre verabschieden. Eine wichtige Aufgabe des Vermögensmanagement besteht darin, immer wieder neue, erfolgsversprechende Investmentideen zu identifizieren. Durch unseren exzellenten Research Prozess beobachten wir ständig die Veränderungen am Markt. Hierbei haben sich in den vergangenen Monaten einige hervorragenden Alternativen geradezu aufgedrängt und die Ergebnisse unseres Research Prozesses setzen wir konsequent um.