„Risiko entsteht dann, wenn Anleger nicht wissen, was sie tun.“ (Warren Buffett)

eine neue Studie zum Thema Geldanlage in Deutschland verdeutlicht wieder einmal die Misere in der viele Anleger stecken. Die deutschen Sparer weigern sich beharrlich das Geld sinnvoll zu investieren. Sie legen ihr Geld weiter in den Produkten an, die von den Niedrigzinsen am stärksten betroffen sind. Sparbücher, Bausparverträge, Tagesgeld, Festgeld usw.

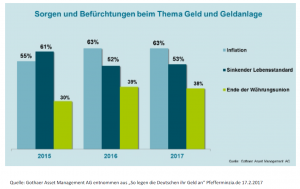

Die in der Studie folgende Frage nach den Ängsten bei der Geldanlage offenbart den finanziellen Analphabetismus in Deutschland dann deutlich. Hier steht die Angst vor Inflation an oberster Stelle. Bei der aktuell vielfach diskutierten Sorge vor einer Reflationierung ist dies sogar verständlich. Nachdem jahrelang Deflation das große Problem darstellte, ist jetzt die Inflation weltweit zurückgekommen. So stiegen in den USA und China, den beiden größten Volkswirtschaften der Welt, die Verbraucherpreise im Januar um 2,5% gegenüber dem Vorjahr. Auch die deutsche Inflationsrate fiel mit 1,9% recht beachtlich aus. Dennoch verbleibt das Geld der Sparer auf dem Sparbuch, Tagesgeld usw. Deutlicher kann man das finanzielle Unwissen in Deutschland kaum dokumentieren.

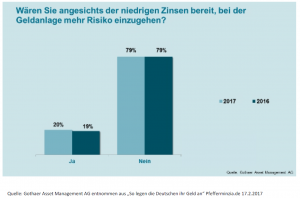

Das falsche Verständnis vieler Anleger von Risiko ist erschreckend und wurde von mir bereits mehrfach beschrieben. Leider verstehen viele Anleger unter Sicherheit ein nominelles Plus oder eine schwarze Null.

Auf keinen Fall möchten sie Schwanken (Volatilität) ihrer Vermögenswerte erleben. Da Aktien extrem um ihren langfristigen Primärtrend schwanken und niemand weiß, wann der nächste Crash kommt, werden Aktien als risikoreich eingestuft.

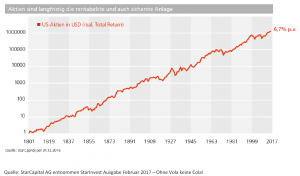

Für mich stellt Volatilität jedoch kein geeignetes Risikomaß dar. Schwankungen bieten immer wieder Chancen sehr gute Investments zu günstigeren Preisen zu erhalten.

Meine Definition von Risiko: Risiko ist die Gefahr dauerhafter und substanzieller Vermögensverluste! Aktien gehören langfristig zu den rentabelsten Anlageformen überhaupt. Mit einem gut diversifizierten internationalen Aktienportfolio ist man nach jedem Crash über kurz oder lang immer wieder ins Plus zurückgekommen. Nach meiner Betrachtungsweise von Risiko stellen Aktien also sogar eine der sichersten Anlagen dar.

Aktuelle Kapitalmarktsituation:

Viele Aktienindizes befinden sich auf oder um ihre historischen Höchststände. Die Volatilität ist extrem niedrig. Dies gilt sowohl für Aktien als auch für Renten. Die Unternehmensgewinne haben die Märkte positiv überrascht. Gerade die Gewinnerwartungen in Europa und Japan für das aktuelle Jahr wurden nach oben gesetzt. Die Aussicht auf niedrigere Steuern und den Abbau von Auflagen für Unternehmen haben seit der US-Wahl im November die Aktien beflügelt. Auch die noch im letzten Jahr vorherrschenden Zweifel an den Wachstumsmöglichkeiten in China sind aufgrund guter Zahlen aus dem Reich der Mitte verflogen. Die globale Konjunkturbelebung steht mittlerweile auf einem breiteren Fundament.

Die von vielen Marktbeobachtern befürchtete Zunahme der Volatilität durch den bislang sehr stümperhaften Amtsbeginn des neuen US-Präsidenten ist bislang ausgeblieben. Für Anleger, die nach der Wahl von Donald Trump bewusst ins Risiko gegangenen sind, hat sich dieser Schritt durch eine gute Performance gelohnt. Die Aktienmärkte haben den Anlegern in den vergangenen Wochen sehr schöne Gewinne beschert.

Es herrschen geradezu ideale Voraussetzungen für ein sehr erfolgreiches Börsenjahr. Also alles in bester Ordnung – oder doch nicht?

Für die nahe und mittlere Zukunft sehe ich aus den o.g. Gründen eine wachsende Gefahr der Sorglosigkeit bei den Anlegern. Deshalb ist mit einer kurzfristigen Schwächephase an den Börsen zu rechnen. Die Volatilität wird mit Sicherheit zurückkommen.

Zwar sind die globalen Konjunkturerwartungen weiterhin positiv, haben sich aber abgeschwächt. Parallel dazu hat sich die Wertwahrnehmung der Investoren verringert. Viele Anleger kaufen einfach irgendwelche Aktien oder ETFs ohne zu wissen, welchen Wert sie für den bezahlten Preis tatsächlich erhalten. Die Aktienquoten wurden gerade von den Anlegern, die André Kostolany als die „Zittrigen“ bezeichnete, zuletzt erheblich ausgebaut.

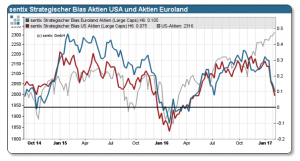

Der sentix Strategische Bias (mittelfristige Markterwartungen der Anleger auf Sicht von sechs Monaten) fällt bereits seit Jahresanfang sowohl für Amerika als auch Europa. Im Gegensatz zu vielen anderen Stimmungsindikatoren sollte dieser nicht antizyklisch interpretiert werden. Er läuft den Marktbewegungen i.d.R. für einige Wochen voraus.

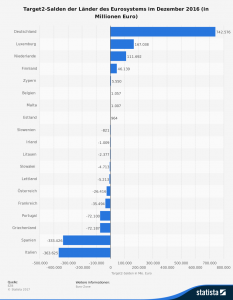

Darüber hinaus sorgen weiterhin die anstehenden Wahlen in Holland und Frankreich für Unsicherheit. Dies zeigt sich insbesondere an der Ausweitung der Spreads zwischen französischen und deutschen Staatsanleihen, dem vermehrten Put-Optionen für französische Aktien und auch der Zunahme der TARGET2-Salden.

Letztere sind so hoch, wie zum Höhepunkt der Griechenlandkrise 2012. TARGET2-Salden zeigen, vereinfacht ausgedrückt, die Forderungen und Verbindlichkeiten der einzelnen Notenbanken innerhalb des Eurosystems untereinander. Die Forderungen der Bundesbank sind mittlerweile wieder auf Rekordniveau und sind ein eindeutiger Beleg für die Kapitalflucht aus anderen europäischen Ländern in den sicheren Hafen Deutschland.

Die Eurokrise ist also wieder zurück, wenn auch unbemerkt von den Medien, wo man nur noch das Thema Trump kennt. Der Euro in seiner heutigen Form beinhaltet für Europa mehr Sprengkraft, als verbindende Elemente. Eine vernünftige Reform des Euros wäre aus meiner Sicht daher für Europa begrüßenswert. Dafür müsste die Politik aber die wirtschaftlichen Realitäten erkennen und danach handeln.

Wie weiter oben bereits beschrieben, ist auch die Inflation zurückgekehrt. In vielen Ländern (gerade in Europa) dürfte die deutliche Zunahme mit den sog. Basiseffekten aus dem Rohstoffbereich (ins. Energie) zusammenhängen und daher wohl eher nur ein vorübergehendes Phänomen darstellen. In China und gerade den USA könnte die Zunahme der Inflation fundamental begründet sein. China hat in den vergangenen Jahren aufgrund starker Preisrückgänge Deflation in die Welt exportiert. Dies könnte sich jetzt ändern und die Inflation weltweit anziehen lassen.

Die bedenkliche „Make America Great Again“-Politik des neuen US-Präsidenten mit einer deutlich expansiven Fiskalpolitik hat das Thema der Reflationierung ebenfalls stark befeuert. Das Timing für konjunkturelle Stimuli ist dabei sehr ungünstig. Denn die führende Volkswirtschaft der Welt befindet sich bereits seit einiger Zeit im Aufschwung, mit einem Jobmarkt an der Grenze zur Vollbeschäftigung. Auch der bereits jetzt schon sehr starke US-Dollar

Viele Marktbeobachter bezeichnen das Wirtschaftsprogramm von Donald Trump in Anlehnung an die „Reaganomics“ des früheren US-Präsidenten Ronald Reagan als „Trumponomics“. In der Tat gibt es einige Gemeinsamkeiten, wie bspw. den Plan die Wirtschaft durch Steuersenkungen für Unternehmen und Privathaushalte zu stimulieren, große Infrastrukturprogramme und einen Abbau der Bürokratie.

Doch die Zeit hat sich geändert. Zum Amtsantritt von Reagan steckte die USA in einer Rezession, die Inflationsraten und Zinsen lagen im zweistelligen Bereich und die Spitzensteuersätze für Privatpersonen waren sehr hoch. Heute wächst die US-Wirtschaft, die Inflation und Zinsen befinden sich auf einem sehr niedrigen Niveau und der Spitzensteuersatz ist eher moderat.

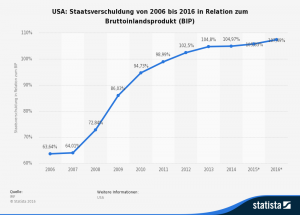

Der wichtigste Unterschied stellt aber die Staatsverschuldung dar. Zu Beginn der Amtszeit von Reagan lag die Staatsverschuldung der USA noch bei 31 % des Bruttoinlandsproduktes. Heute beträgt sie 108 % des BIP. Die geplanten Steuersenkungen und fiskalpolitischen Stimuli führen unweigerlich zu einer deutlichen Erhöhung der bereits hohen Staatsverschuldung.

Die Erhöhung der Staatsverschuldung ließe sich nur vermeiden, wenn das Wachstum in den USA nochmals deutlich zulegen würde. Aber auch Donald Trump kann die Grundregeln der Ökonomie und der Finanzmärkte nicht außer Kraft setzen. Selbst wenn das Wachstum nochmals deutlich angekurbelt werden kann, werden steigende Zinsen und ein noch stärkerer US-Dollar den Aufschwung schnell zusammenbrechen lassen. Der bereits jetzt starke US-Dollar belastet die Wettbewerbsfähigkeit der US-Unternehmen spürbar.

Steigende Zinsen belasten die konjunkturelle Entwicklung. Sie verteuern die Kreditaufnahme für Privathaushalte, Unternehmen und auch den Staat. Die Privathaushalte in den USA sind ähnlich hoch verschuldet wie 2008, auch wenn es einige gravierende Unterschiede gibt. Bereits jetzt erwarten die Marktteilnehmer in diesem Jahr zwischen 2 und 3 Zinsschritte in den USA. Sollte die Regierung Trump durch ihre Pläne zusätzlich Feuer ins Öl gießen, könnten die Zinsen durch die Fed stärker und schneller angehoben werden müssen, als von den Märkten bislang eingepreist. Gerade die Anleihemärkte könnten dann in eine massive Schieflage geraten.

Bemerkenswert war der erste Auftritt der Fed-Chefin Janet Yellen vor dem Senat. In einer unverhohlen feindseligen Atmosphäre blieb Yellen ruhig und professionell. Sie fokussierte sich in ihren Antworten auf den relativ positiven Zustand der US-Wirtschaft, welcher in der nahen bis mittleren Frist eher mehr als die vom Markt bisher eingepreisten Zinsschritte nahelegte.

Die Gräben zwischen Frau Yellen und Donald Trump waren bereits im Wahlkampf deutlich geworden. Trumps Bestreben diesen Posten nach der Amtszeit von Frau Yellen mit einem ihm genehmen Kandidaten dürfte deutlich geworden sein. Generell unterschätzen die Märkte bislang die Gefahr des von Trump angedachten Rückfall zum Merkantilismus mit einem starken Staat, der direkt in die Wirtschaft eingreift und sie schlimmstenfalls sogar kommandieren möchte.

Bislang haben sich all diese Risiken aber noch nicht auf die Börsenentwicklung niedergeschlagen. Doch durch diese Sorglosigkeit der Märkte sehe ich kurz- bis mittelfristig einige Gefahren an den Börsen aufziehen.

Portfolioausrichtung:

In fast allen Strategien werden wir die Aktienquote reduzieren und die dort erzielten Gewinne realisieren. Sobald die Volatilität und damit die Unsicherheit an den Märkten deutlich zugenommen haben, werden wir die Aktienquoten wieder erhöhen. Diese antizyklische Strategie bedarf Geduld und es kann sehr gut sein, dass wir zu früh aus dem Markt aussteigen.

Die Schwierigkeit besteht heute aber insbesondere darin, durch eine defensivere Ausrichtung die Portfolien weiterhin robust aufzustellen. Wie bereits früher beschrieben, sind gerade die konservativen Produkte durch die Niedrigzinsen heute mit enormen Risiken ausgestattet. Hier werden wir u.a. auf Absolute Return und Long/Short-Equity Strategien zurückgreifen, um trotz defensiverer Ausrichtung das Zinsänderungsrisiko gering zu halten.

Daneben setzen wir auf flexible Rentenfonds, die in der Lage sind die komplette Klaviatur spielen können. Auf der Durationseite ist heute kaum mehr etwas bei Rentenfonds zu holen. Diese müssen also auch in der Lage sein auf der Seite des Kredit-Risikos und durch Short-Positionen Erträge zu erzielen. Da man heute für Cash-Haltung mit Negativzinsen bestraft wird, setzen wir hier verstärkt Cash-Optionsstrategien ein.

Ihr

Sascha Knapp

Dipl.-Ökonom Sascha Knapp

SK Finance Consulting

Haftungsausschluss:

Die dargelegten Informationen stellen kein Angebot und keine Aufforderung zur Anlage- und Abschlussvermittlung, für Platzierungsgeschäfte, Anlageberatung von bzw. über Finanzinstrumente oder dem Kauf, Verkauf bzw. der Zeichnung von Wertpapieren oder anderen Finanzinstrumenten dar. Ferner bieten diese Informationen keine Entscheidungshilfen für wirtschaftliche, rechtliche, steuerliche oder andere Aspekte einer Beratung und können eine anleger- und anlagegerechte Beratung durch einen Berater nicht ersetzen. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.