Das Jahr 2022 war für alle Anlageklassen ein schlechtes Jahr! Besonders für die vermeintlich defensiven Komponenten des Anleihesektors war es ein richtiges Katastrophenjahr! Außer Cash hat keine Absicherung funktioniert (und auch hier hat man natürlich aufgrund der Inflation realen Wert verloren). Ein wenig geholfen hat nur der starke US-Dollar, der einige Aktienpositionen in Euro gerechnet weniger stark ins Minus hat drehen lassen. In allen Portfolien habe ich in diesem Jahr eine größere Cash-Absicherung eingebaut, die die Portfolien stabilisiert hat. Eine sehr hohe Cash-Quote kann aber nur – nicht nur bei den aktuellen hohen Inflationszahlen – eine taktische (also kurzfristige) Komponente im Portfolio darstellen.

Eine der wichtigsten Börsenregel lautet: Geduld ist die oberste Tugend des Investors! Was mich auch nach vielen Jahren immer wieder überrascht, ist die irrationale Angst des deutschen Sparers vor Schwankungen. In den Beratungen, Gesprächen und Marktinformationen ist es mir jedes Mal besonders wichtig auf die Normalität der Schwankungen an den Börsen deutlich hinzuweisen: Es gibt keine Rendite ohne Risiko! Schwankungen der Kurse stellen das Risiko an der Börse dar. Aber sie stellen nur dann ein tatsächliches Risiko dar, wenn man bei fallenden Kursen verkauft und aus dem Markt aussteigt. Wer langfristig erfolgreich investieren möchte, muss die Schwankungen ertragen. Es gibt keine seriöse Möglichkeit nur bei steigenden Kursen investiert zu sein. Wer die langfristig erzielbaren hohen Renditen der Aktienmärkte erzielen möchte, der muss Aktien auch bei fallenden Kursen halten. Es geht nicht anders!

An den Börsen wird stets die Zukunft gehandelt. Es sind niemals die aktuellen Zahlen an sich, die das Marktgeschehen bestimmen. Vielmehr beeinflussen die aktuellen Zahlen immer die Erwartungen an die Zukunft. Auch deshalb sind die kurz- bis mittelfristigen Schwankungen an den Börsen so stark. Die Märkte preisen die Erwartungen aller Marktteilnehmer über die zukünftige Entwicklung der Zinsen, der Inflation, der Rezession usw. bereits heute ein. An den Börsen kann es jahrelang nach unten oder seitwärts laufen (Schauen Sie sich hierzu beispielhaft die Entwicklung des MSCI World zwischen den Jahren 2000 und 2010. Auch dies gehört zur Normalität an den Börsen.). Dies lässt sich seriös nicht vorhersagen! Wer aber Geduld hat, einen langfristigen Anlagehorizont mitbringt und auch das notwendige Vertrauen in die Geldanlage besitzt, der wird langfristig mit einer hohen Rendite belohnt! Trotz dieser beeindruckenden langfristigen Entwicklung der Aktienmärkte (Beispielhaft habe ich Ihnen hierzu die Entwicklung des MSCI World in den vergangenen 50 Jahren als Grafik kopiert.) werden Anleger bei fallenden Kursen bereits nach kurzer Zeit unruhig. Bei SK Finance setzen wir auf eine langfristige Investmentstrategie und lassen uns von kurzfristigen Ereignissen nicht von diesem Weg abbringen.

Das Börsenjahr 2022

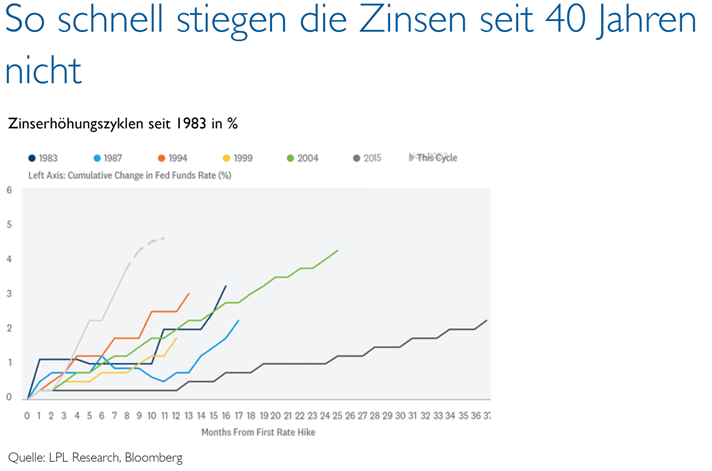

Das Jahr 2022 lief insbesondere deshalb so schlecht, weil die Zinsen sehr schnell gestiegen sind. Alle, aber wirklich alle – die Börsen, die Notenbanken, die Regierungen, die Wirtschaftsexperten, die Volkswirte usw. – hatten sich bzgl. der Inflation geirrt. Die neue Geldpolitik, die Lockdowns aufgrund der Covid-Pandemie und den damit verbundenen Nachfrageaufschub sowie Angebotsreduzierung (durch Produktionsausfälle und Lieferkettenprobleme) und auch die viel zu hohen staatlichen Hilfen für die Überwindung der Pandemie-Folgen führten zu einem Krisen-Cocktail, der durch den Ukraine Krieg mit seinen Auswirkungen auf Energie- und Lebensmittelpreise noch einmal dramatisch verschärft wurde.

Somit kam es zu einem schnellen Anspringen der Inflationszahlen. Auch die Hartnäckigkeit der immer weiter steigenden Preise hat viele überrascht. Die Notenbanken sahen sich gezwungen zur Bekämpfung der Inflation die Zinsen sehr schnell anzuheben.

Inflation

Man kann jetzt davon ausgehen, dass wir uns dem Höhepunkt der Inflation nähern. In den USA dürften wir diesen Punkt bereits überschritten haben. In Europa liegt er evtl. noch etwas entfernt, aber auch hier sind die Erzeugerpreise z.B. in Deutschland im Oktober erstmals seit Mai 2020 um -4,2 % gegenüber September gesunken. Dennoch ist die Inflation gekommen, um zu bleiben! Sie wird voraussichtlich nicht bei 8-10 % p.a. verharren, wohl aber zwischen 3 und 5 % p.a. – und das nicht nur für die nächsten ein oder zwei Jahre. Viele Marktexperten gehen von einem neuen Inflationsregime aus, d.h. die Inflation könnte über viele Jahre erhöht bleiben. Die Gründe für eine langfristig erhöhte Inflation: Demografie, Dekarbonisierung und Deglobalisierung. Diese Faktoren werden uns über viele Jahre begleiten und die Preise vieler Produkte und Dienstleistungen verteuern.

Gerade die viel zu risikoscheuen deutschen Sparer werden in den kommenden Jahren hart durch die Folgen der Inflation getroffen werden. Wir erleben jetzt schon, dass der Wegfall des Verwahrentgeltes und die Möglichkeit wieder positive Nominalzinsen erzielen zu können, den deutschen Sparer in seine Lethargie des Nicht-Investierens zurückversetzt. Warum soll ich investieren und mit den Schwankungen leben, wenn ich doch wieder positive Nominalzinsen erhalte? Warum mit Schwankungen leben, wenn ich doch „sichere“ Zinsen erzielen kann? Bei einer Inflation von bspw. 4 % p.a. verliert man in 10 Jahren -32,44 % an Kaufkraft (in 20 Jahren sage und schreibe 54,36 %). Von 100.000 € Kaufkraft heute bleiben nach 10 Jahren gerade einmal 67.556,42 € (nach 20 Jahren 45.638,69 €) übrig. Wer also als Sparer Nominalzinsen in Höhe von bspw. 2 % p.a. erzielt, erleidet real einen Verlust von -2 % p.a. auf sein investiertes Vermögen. Nach 10 Jahren beträgt sein Kaufkraftverlust somit -17,99 % (nach 20 Jahren -32,70 %). Von 100.000 € Kaufkraft heute bleiben nach 10 Jahren gerade einmal 82.034,83 € (nach 20 Jahren 67.297,13 €) übrig. Es steht zu befürchten, dass viele Sparer auf die lächerlichen Zins-Angebote der Banken und Sparkassen hereinfallen werden und wir in Deutschland erneut zu den großen Verlierern bei der Verteilung des weltweiten „Vermögenskuchens“ gehören werden. Bei SK Finance werde ich mich mit aller Macht dagegenstemmen und immer wieder für die Investition in Aktien werben!

Rezession

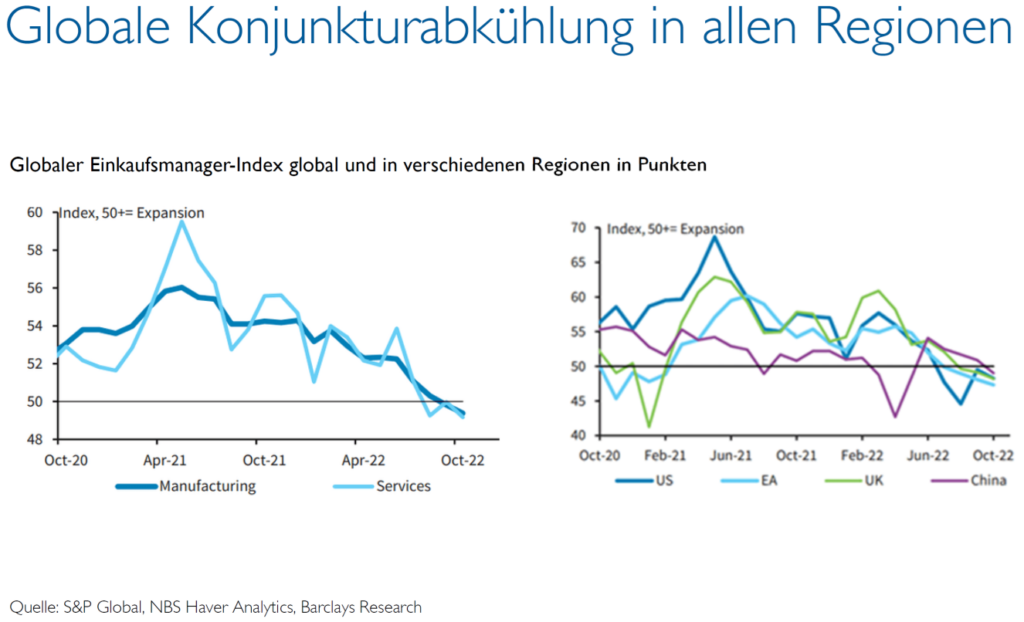

Von der Inflation zur Rezession. Diese These treibt die Kapitalmärkte momentan stark um. Eine globale Rezession scheint kaum mehr vermeidbar zu sein. Die Abkühlung lässt sich bereits in einigen Statistiken ablesen. Besonders Europa dürfte eine härtere Rezession bevorstehen. Die Gründe hierfür sind vielschichtig. Gerade die hohe Energieabhängigkeit sowie politische Fehleinschätzungen in den vergangenen Jahren und Jahrzehnten sind hier beispielhaft zu nennen. Die USA dürfte wesentlich schneller aus der Rezession herauskommen und wieder einmal zu den Gewinnern zählen.

Wie stark sich die Rezession jedoch auf die Unternehmensgewinne auswirken wird, lässt sich nur sehr schwer abschätzen. Die Unternehmen haben 2022 stellenweise Rekordgewinne erzielt. Alleine für das 3. Quartal 2022 erwartet man einen erneuten Gewinnanstieg von 4,2% für die S&P 500 Unternehmen. Eine Rezession geht typischerweise mit der Reduzierung bei Mengen und Preisen einher. Die hohe Inflation könnte diesmal jedoch dafür sorgen, dass die Reduzierung der Menge teilweise kompensiert wird. Dies wird deutlich, wenn man den Gewinn in einer sehr verkürzten Formel ausdrückt: Preis * Menge = Gewinn. Wir werden zwar auch eine Rezession bei den Gewinnen der Unternehmen sehen, aber wie stark diese ausfällt, bleibt noch abzuwarten.

Auch das fehlende Verständnis vieler Anleger für den Zusammenhang von Aktie und Beteiligung an einem Unternehmen ist mich immer wieder überraschend. Wenn ich mit Anlegern in schwierigen Börsenphasen spreche und versuche ihnen die Angst vor den Schwankungen zu nehmen, stelle ich fast jedes Mal fest, dass sie nichts über die realen Gewinne auf der Unternehmensebene wissen. Sie sehen nur die fallenden Börsenkurse. Sie verstehen überhaupt nicht, dass der Wert ihres Investments evtl. gerade gestiegen ist, denn die Unternehmen machen trotz fallender Börsenkurse mehr Gewinn. Der Wert ihres Investments wird nämlich nicht durch den Aktienkurs bestimmt, sondern durch die Gewinne und die Möglichkeit der zukünftigen Gewinnerzielung der Unternehmen, in die man investiert ist. Der Börsenkurs wird von vielen kurzfristigen Dingen beeinflusst und schwankt deshalb sehr stark. Er hängt letztlich von Angebot und Nachfrage an der Börse ab. Der Unternehmenswert hängt letztlich von der Fähigkeit der Gewinnerzielung des Unternehmens ab. Er schwankt viel weniger stark. Langfristig folgen die Aktienkurse den Unternehmensgewinnen. Konzentrieren Sie sich deshalb bei Ihrer Geldanlage nicht ständig auf steigende oder fallende Börsenkurse! Die Unternehmenswerte sind das Entscheidende! Preis und Wert können oftmals weit auseinanderliegen – langfristig nähern sie sich aber immer wieder an!

Zinsen

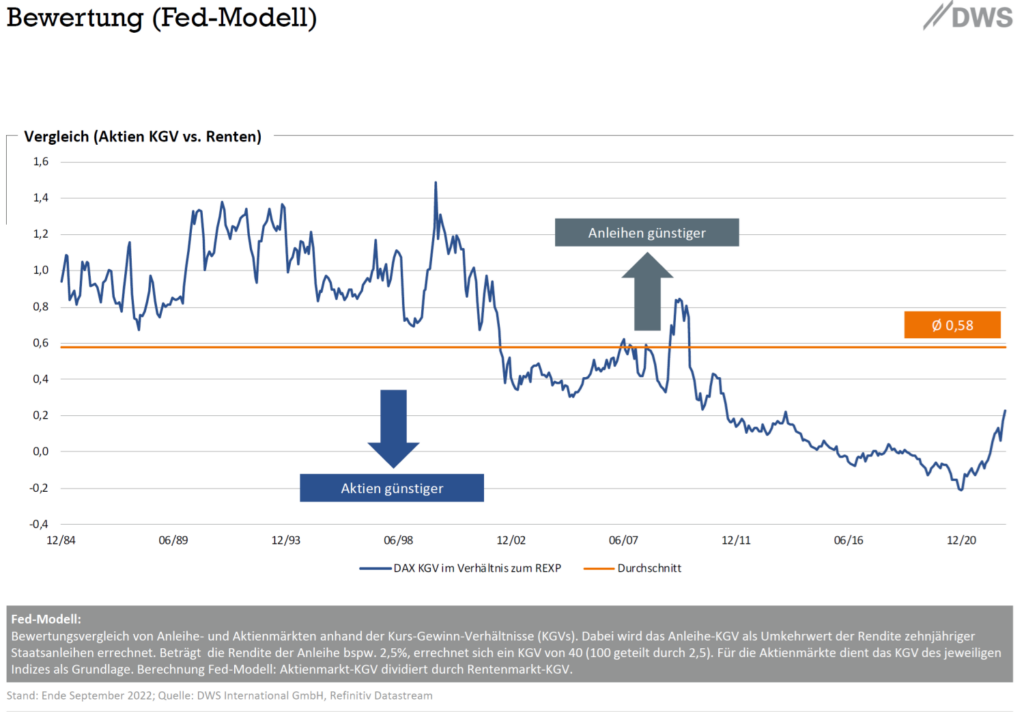

Neben dem Inflations-Peak könnten wir bereits auch den Zins-Peak an den Börsen gesehen haben. Durch die deutliche Abkühlung der Konjunktur könnte die Inflation recht schnell nach unten kommen. Dies wird den Notenbanken mehr Spielraum geben, den Fuß wieder von der Bremse zu nehmen. Es könnte daher gut sein, dass wir auch die Zins-Spitze (bei den nominalen Zinsen an der Börse) bereits gesehen haben. Die Märkte haben bereits weitere Zinsschritte der Notenbanken eingerechnet und es ist auch durchaus damit zu rechnen. Aber es spricht einiges dafür, dass die Börsen hier zu viele Zinsschritte erwarten und eingerechnet haben. Die Notenbanken werden wegen der Rezession wahrscheinlich irgendwann gezwungen sein, die Zinsen nicht weiter anzuheben und sie evtl. sogar wieder zu senken.

Jerome Powell, Chef der US-Notenbank Fed, hat zwar vor kurzem seinen Willen zur Straffung der Geldpolitik nochmals bekräftigt, jedoch auch klargestellt, dass die Maßnahmen der Geldpolitik immer erst mit Zeitverzögerung wirken. Die Märkte interpretierten dies als Zeichen, dass bald kleinere Zinsschritte bzw. auch das Aussetzen des Zinserhöhungszyklus anstehen könnte. Einige der Kurserholungen im Oktober und vor allem Anfang November sind u.a. auch die Hoffnung der Märkte auf ein absehbares Ende der Zinsanhebungen zurückzuführen – gerade in den USA. Auch die Erholung des Euro gegenüber dem US-Dollar ist auf das möglicherweise frühere Ende steigender Zinsen in den USA zurückzuführen.

Durch die vielen und vor allem sehr schnellen Zinsschritte gibt es jetzt wieder Chancen an den Anleihemärkten, die es in den letzten 10 Jahren nicht gegeben hat. Dies ist für die Portfolio-Steuerung und Allokation nicht die schlechteste Nachricht. Leider haben die starken Zinsschritte dieses Jahr – wie von mir erwartet und auch immer wieder verdeutlicht – gerade die eigentlich „defensiven“ Komponenten – also die Anleihen – sehr stark in die Verlustzone getrieben. Da in den Medien fast ausschließlich über die spannenderen Aktienmärkte berichtet wird, bekommen viele Anleger dies überhaupt nicht mit. Einige konservative Anleger denken sogar „wie schön, die Zinsen steigen oder sind endlich wieder zurück“, aber sie verstehen die Zusammenhänge überhaupt nicht. Wenn Zinsen steigen, fällt der Kurs bei den bereits am Markt befindlichen Zinspapiere! 2022 gab es einen der stärksten Crashs in der Geschichte der Anleihemärkte. Besonders risikoscheue Anleger wurden also doppelt bestraft. In den vergangenen Jahren gab es keine Zinsen – es ließ sich mit defensiven Anlagen überhaupt kein Geld verdienen – und jetzt musste man dort auch noch riesige Kursverluste hinnehmen.

Lassen Sie sich nicht täuschen. Das Trauerspiel bei den defensiven Komponenten ist bei weitem noch nicht zu Ende. Es hat vielmehr gerade erst begonnen und die positiven Nominalzinsen werden die Wahrheit für viele Sparer verschleiern. Alleine die hohe weltweite Staatsverschuldung wird schon dafür sorgen, dass wir kein so hohes Zinsniveau wie vor Jahrzehnten bekommen werden. Auch wenn es wieder positive Nominalzinsen gibt, wird der Vermögensaufbau und sogar der Vermögenserhalt nur mit Hilfe von Aktien gelingen. Trotz gestiegener Nominalzinsen bleiben Aktien weiterhin die Anlageklasse mit den deutlich besten Aussichten. u lange beschäftige ich mich schon mit Geldanlage, um noch zu hoffen, dass der deutsche Sparer endlich aus seinen Fehlern lernt und sein Geld investiert.

Gerade jetzt, wenn die Kurse gefallen sind, ist es viel sicherer sein Geld in Aktien zu investieren als bei ständig steigenden Kursen. Viele von Ihnen haben in den letzten Wochen deshalb auch beherzt investiert – für dieses Vertrauen möchte ich mich nochmals herzlichst bei Ihnen bedanken! Schaut man sich jedoch die neuesten Statistiken des BVI an, stellt man fest, dass wir bei SK Finance leider nur eine rühmliche Ausnahme sind. Ein Großteil der Aktienfonds und Aktien-ETFs, die in Deutschland im Jahr 2021 gekauft wurden, wurden im Jahr 2022 bereits wieder verkauft. Ein sehr deutliches Indiz für die leider nicht vorhandene Investmentkultur in Deutschland.

Portfolioausrichtung

Ich gehe davon aus, dass wir spätestens Ende 2024 an den Aktienmärkten wieder neue Höchststände sehen werden. Für den DAX würde das vom heutigen Stand aus gesehen eine Rendite von +6 % p.a. in den kommenden 2 Jahren bedeuten, damit er wieder den Höchststand von 16.290 Punkten erreicht. Auch wenn uns noch einige unruhige Monate bevorstehen, habe ich deshalb begonnen, die Aktienquote wieder zu erhöhen. So werden wir im Flexiblen Portfolio die Aktienquote beispielweise von ca. 68 % auf ca. 76 % erhöhen. Hierfür haben wir Teile der Cash-Position und auch der Gold-Position aufgelöst.

Zudem haben wir die die Value-Komponente und auch die Global-Makro-Komponente nochmals etwas ausgebaut. Für die Value-Komponente haben wir Dividendenfonds bzw. Fonds mit Ausrichtung auf Aktien aus stabilen Geschäftsfelder ins Portfolio aufgenommen. Für den Makro-Bereich habe ich einen Fonds mit ganz flexiblen Anlagestrategie aufgenommen, der von Staatsanleihen, Unternehmensanleihen, Gold bis hin zu Aktien in alles investieren darf. Gleichzeitig gilt es aber darauf zu achten, dass wir weiterhin auch im Technologie-Bereich investiert bleiben. Der Technologie-Bereich ist durch die Zinsanhebungen besonders unter die Räder gekommen, da sich höhere Zinsen bei Wachstumsunternehmen stärker negativ auswirken. Jedoch wachsen die Unternehmen im Technologiebereich auch im Jahr 2022 weiterhin stärker als der Durchschnitt aller Unternehmen. Zudem ist die starke Überbewertung dieser Branche durch die Kursverluste deutlich zurückgekommen. Bei sich bietender Gelegenheit werden wir deshalb auch wieder die Growth-Variante erhöhen.

Evtl. müssen wir Anfang des kommenden Jahres die Aktienquote aus taktischen Gründen nochmals etwas senken müssen, da dann die Gewinnrezession bei den Unternehmen deutlicher hervortreten könnte. Die Börsen könnten dann nochmals in schwereres Fahrwasser geraten. Aber noch gehe ich davon aus, dass wir falls überhaupt nur die Anteile senken und nicht einen oder mehrere Fonds komplett rausnehmen müssen. Durch die neue Ausrichtung der Portfolien kann ich dies dann exakter berechnen sowie steuern und somit schneller handeln.

Haben Sie Mut für das Investment in Aktien!