Wie populären Erzählungen, die sich wie ansteckende Krankheiten verbreiten, Wirtschaft und Gesellschaft beeinflussen

It amazes me how people are often more willing to act based on little or no data than to use data that is a challenge to assemble.

Robert J. Shiller

Der Wirtschaftsnobelpreisträger Robert J. Shiller ist davon überzeugt, dass Geschichten für unser Handeln oft wichtiger sind als Fakten und Formeln. Narrative Wirtschaft nennt Shiller diesen Ansatz. Auch das Jahr 2024 steckt voll solcher Narrative. Das Super-Wahljahr, eine sinkende Inflation, die schon bald den Weg zu Zinssenkungen ebnet, Künstliche Intelligenz als MegaForce, Magnificent 7, Bitcoin u.v.m.

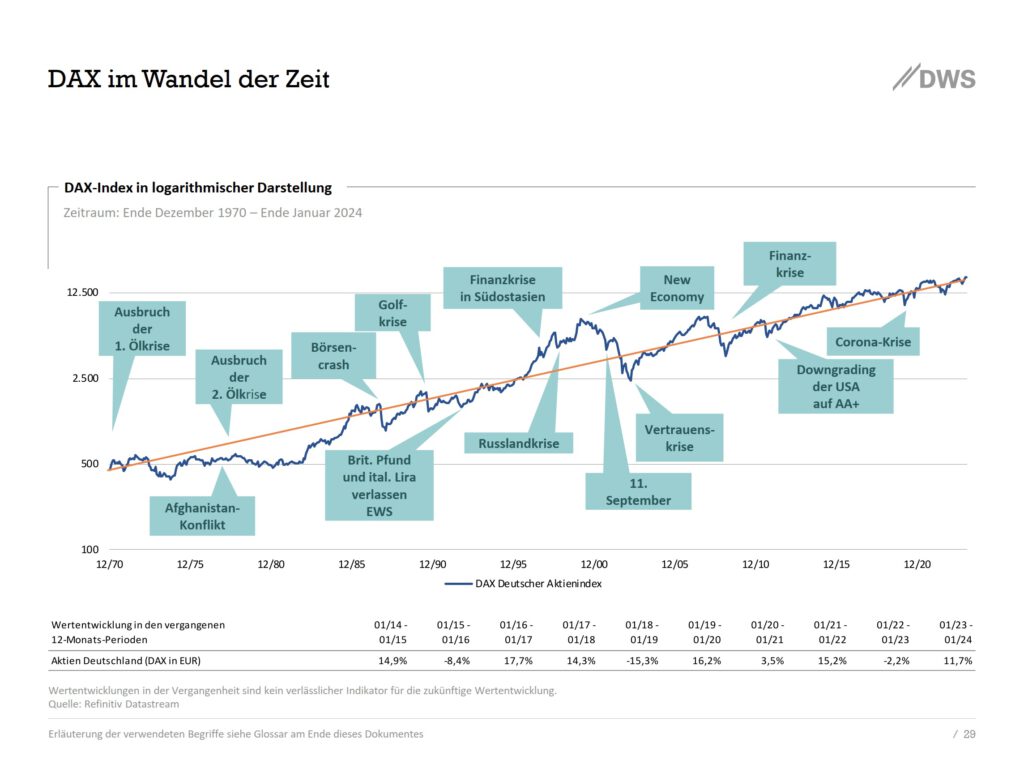

Die starke Aktienmarktralley, die insbesondere im letzten Quartal 2023 einsetzte, schreibt sich auch im erste Quartal 2024 ungebremst fort. Vielerorts gibt es neue Höchststände zu vermelden. Nach 24 Jahren gibt es endlich ein neues historisches Aktienhoch in Japan. Auch neue Hochs bei S&P 500, DAX und CAC 40 konnte man bewundern.

Narrative stärker als Fakten

Zu den zugrundeliegenden Wirtschaftszahlen wollen die Höchststände jedoch nicht überall so richtig passen. Das Wirtschaftswachstum in Deutschland schwächelt erheblich. Bürokratiehemmnisse, eine seit Jahrzehnten zweifelhafte Wirtschaftspolitik und das Klein-Klein der aktuellen Bundesregierung sorgen für Ärger. Die Folge: In diesem Jahr dürfte die hiesige Wirtschaft laut dem Internationalen Währungsfonds (IWF) gerade einmal um 0,5 Prozent wachsen.

Deutschland bleibt damit Konjunktur-Schlusslicht. Laut IWF leide Deutschland als Exportnation stärker unter dem insgesamt schwachen Welthandel als andere Länder. Zudem habe die Industrie mit den hohen Energiepreisen zu kämpfen. Und glaubt man der Bundesregierung, ist sogar dieses schwache Wachstum noch zu hoch angesetzt. Hier ist nur noch von 0,1 bis 0,2 Prozent die Rede.

Vielleicht lässt sich der neue Höchststand im DAX dadurch erklären, dass die DAX-Unternehmen ihre Umsätze zu über 80 Prozent außerhalb Deutschlands generieren. Und auf den internationalen Märkten herrschen aktuell einige sehr kraftvolle Narrative vor.

Quelle: DWS – Charts zur Marktentwicklung – Stand Februar 2024

Gerne wird z.Zt. jede Neuerung bei Produkten oder Dienstleistungen der Künstlichen Intelligenz zugeschrieben. Ob zurecht oder nicht, es klingt einfach gut. Somit wird das Narrativ der MegaForce Künstliche Intelligenz immer weiter verstärkt.

Die mittlerweile teuren US-Techwerte werden weiter steigen und damit die ansonsten oftmals negativen Indizes weiter in die Höhe treiben, zumindest erzählt man es sich so. Diese schöne Geschichte zu den Magnificent 7wird mit ihrem Quasi-Monopol und dem weiterhin anhaltenden riesigen Gewinnpotentialen gefüttert.

Die robuste US-Wirtschaft, die der noch vor Monaten als unausweichlich geltenden Rezession jetzt doch entgehen soll, ist einem weiteren Narrativ geworden. Angesichts der weltweit hohen Zinsen und ihrer konjunkturhemmenden Wirkung sollten hier eigentlich die Zweifel überwiegen, aber die Erzählung einer robusten US-Wirtschaft ist stark.

Insbesondere jedoch hat das Narrativ von globalen Zinssenkungen die Aktienmärkte stark beflügelt. Auch wenn die Zinssenkungen aufgrund der hartnäckigeren Inflation immer wieder verschoben werden musste, wurde die Erzählung der Zinssenkung immer wieder als Erklärung der neuen Höchststände bei den Aktienindizes herangezogen.

Aktuell beeinflussen all diese populären Erzählungen die Märkte also wieder einmal stärker als die Fakten und Zahlen. In seinen Untersuchungen zeigt Shiller auch, dass sich die populären Erzählungen wie Viren verhalten. Sie können mutieren, eine Zeit lang schlummern und erneut ausbrechen.

Diese populären Erzählungen haben Einfluss darauf, welche wirtschaftlichen Entscheidungen Menschen treffen, wie sie sich selbst die Welt erklären, was ihnen wichtig ist und wo sie Gefahren sehen – letztlich also auf ihr gesamtes Denken. Die traditionelle Ökonomik hingegen betrachtet Menschen als rationale Optimierer, die auf neue Informationen angemessen reagieren. Die Börse mit ihren irrationalen Verläufen zeigt immer wieder, dass diese Sichtweise zu kurz greift.

Viel Euphorie

Solange die Unternehmensgewinne nicht nur geliefert werden, sondern die Erwartungen der Analysten übertreffen, solange der erneute Optimismus rund um die MegaForce Künstliche Intelligenz weltweit anhält, solange die Wachstumsannahmen für die US-Wirtschaft robust ausfallen, der Wachstumsoptimismus in Japan anhält und sich eine allmähliche Konjunkturerholung im Euroraum abzeichnet, kann die Aktienmärkte aktuell dem Anschein nach wenig aus der Bahn werfen.

Quelle: DWS – Charts zur Marktentwicklung – Stand Februar 2024

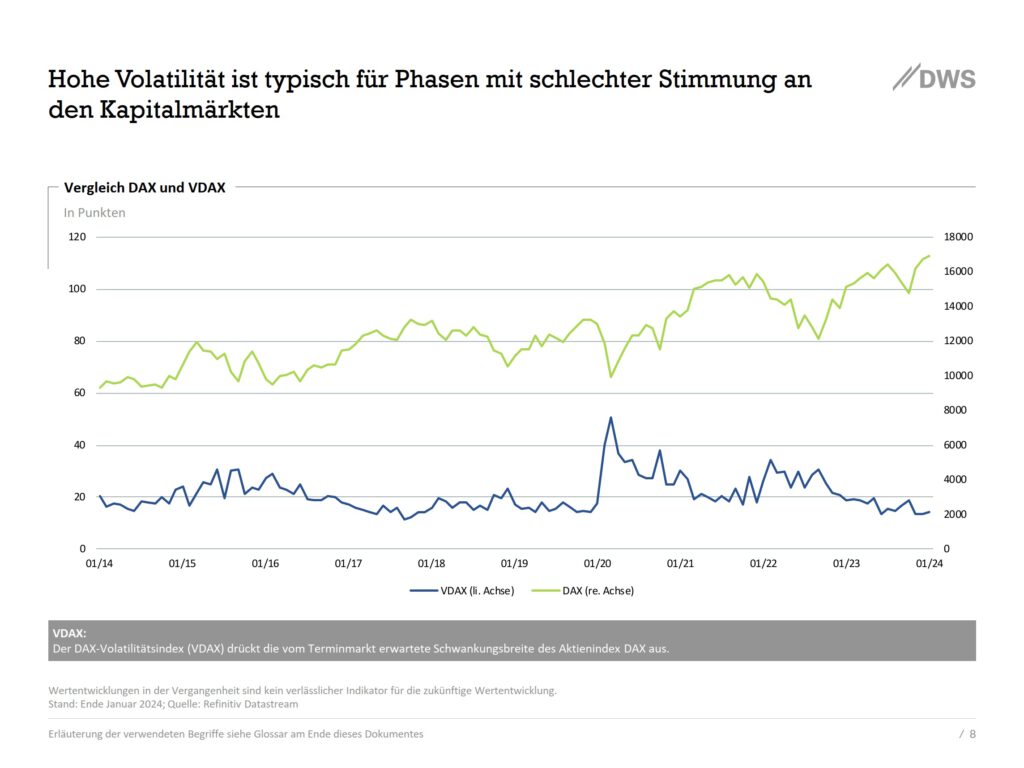

Man sollte sich als Anleger jedoch darüber im Klaren sein, dass an den globalen Börsen aktuell bereits sehr viel Zuversicht vorweggenommen wurde. Das starke US-Wachstum wird insbesondere auch durch eine lockere Fiskalpolitik unterstützt wird. Weltweit schwelen allerhand geopolitische Risiken. Das Super-Wahljahr wird noch die ein oder andere negative politische Konstellation mit sich bringen. Doch all dies wird momentan an den Börsen einfach ignoriert. Die Stimmung ist sehr gut, was sich momentan auch an der niedrigen Volatilität ablesen lässt.

Es herrscht also durchaus ein hohes Maß an Euphorie im Markt und damit auch ein hohes Maß an Enttäuschungspotential. Viele Anleger haben den kurzen Schrecken aus 2022 mit deutlich fallenden Aktien- und Anleihekurse offensichtlich schon wieder vergessen. Sie sollten sich aber besser wieder auf wesentlich volatilere Aktienmärkte in den kommenden Monaten einstellen. Es wird mit hoher Sicherheit im Verlauf des Jahres auch mal wieder ungemütlicher an den Börsen werden.

An der Börse wird die Zukunft gehandelt

Viele Privatanleger gehen aktuell davon aus, dass die Notenbanken schon bald mit stärkeren Zinssenkungen ein weiteres Kursfeuerwerk starten werden. Bei dieser Annahme wird aber übersehen, dass die Hoffnung auf Zinssenkungen bereits jetzt in den aktuellen Kursen enthalten sind. Die Börse handelt die Zukunft. Für die zukünftige Kursentwicklung werden also neue Erwartungen entscheidend sein.

Die Hoffnungen auf Zinssenkungen sind zwar etwas gedämpft worden, da der Zeitpunkt weiter nach hinten verschoben wurde, aber nach wie vor wird eine deutliche Senkung erwartet. Momentan erwarten die meisten Marktteilnehmer, dass die Europäische Zentralbank (EZB) im Juni an der Zinsschraube dreht. Gleiches sollte auch die US-Notenbank Fed vollziehen. Sollte es jedoch gegensätzliche Signale geben oder die Zinsen würden 2024 nur marginal sinken, könnte die gute Laune an den Börsen schon bald vorbei sein.

Schaut man sich bspw. die US-Inflation genauer an, stellt man einen erbitterten Kampf zwischen fallenden Güterpreisen und hartnäckigem Lohndruck aufgrund eines weiterhin starken Arbeitsmarktes fest. Es wird nicht leicht die Inflationsziele zu erreichen. Die Notenbanken könnte dadurch viel weniger Spielraum für eine schnelle und deutliche Zinssenkung haben als es viele Anleger aktuell unterstellen. Dies würde für die Märkte ein großes Enttäuschungspotential darstellen und die Kurse dürften zwischenzeitlich auch einmal stark nachgeben.

Schaut man sich die Kursentwicklungen der Vergangenheit nach Zinssenkungen an, steigen die Aktienkurse bei der ersten und evtl. auch noch bei der zweiten Zinssenkung noch einmal an. Doch spätestens dann wird allen Beteiligten klar, dass die Notenbanken die Zinsen aufgrund der Schwäche der Wirtschaft senken. Schwächere Wirtschaft bedeutet rückläufige Gewinne. Dies führt zu teureren Bewertungen von Aktien, die durch Kursverluste abgebaut werden. Die zur Zeit der Niedrigzinsen erlernten Muster sind keineswegs typisch für „normale“ Zinssenkungen. Auch dies war ein Narrativ. Zinssenkungen beinhalten somit kein automatisches Kursfeuerwerk bei Aktien. Es kommt immer auf die Marktrahmenbedingungen und den Zeitpunkt an.

Portfolioausrichtung

„The trend is your friend.” Diese alte Börsenweisheit bestätigt sich in den letzten Monaten einmal mehr. Aktuell sehe ich, trotz der vielen lauernden Unsicherheiten, keine Veranlassung die Aktienquoten zu senken. Wir haben in allen Portfolien die Aktienquote nicht vollkommen ausgereizt und können somit bei evtl. deutlichen Rückschlägen nachkaufen. Im Flexiblen Portfolio beträgt die aktuelle Aktienquote ca. 75 %. Den Rest halten wir in Anleihen, Cash und Gold.

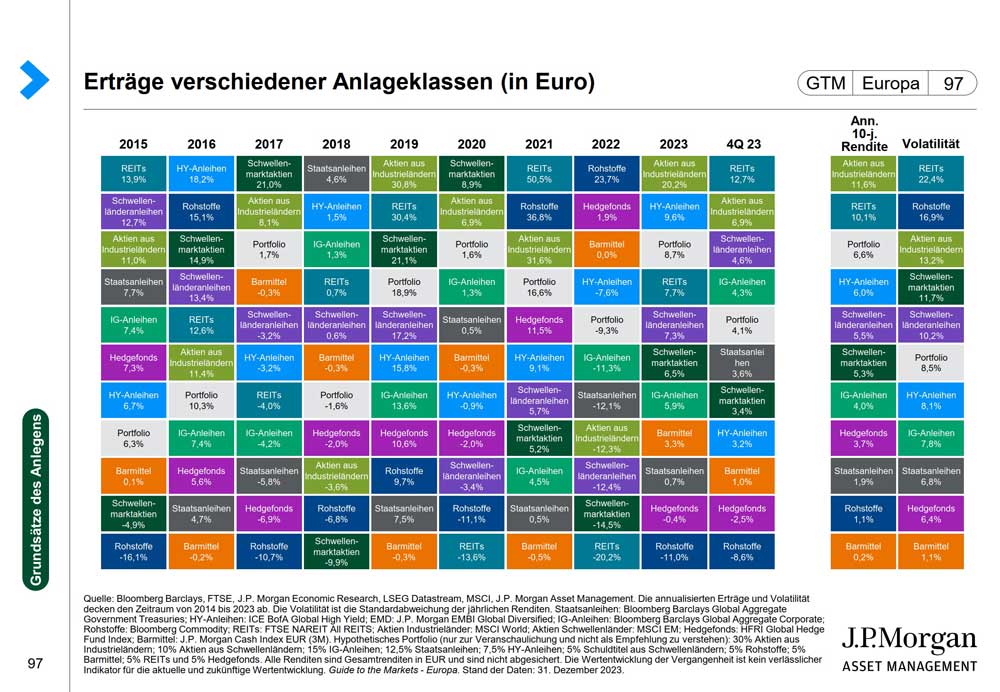

Das Jahr 2023 sollte jedem Anleger nochmals verdeutlich haben, dass Market-Timing einfach nicht funktioniert. Das Jahr 2023 hätte aus jeder Sicht ein eher schlechtes Börsenjahr werden müssen. Weiterhin starke Zinsanstiege, kaum Wirtschaftswachstum, geopolitische Konflikte u.v.m. Doch am Ende wurde es ein sehr gutes Jahr für Aktien. Wer sich durch die heftigen Kursverluste 2022 aus den Aktien zurückgezogen hat, musste 2023 mit ansehen, wie die Aktienindizes stiegen und stiegen. Sehr viele Anleger waren gezwungen den steigenden Märkten hinterherzulaufen, da sie in Aktien stark untergewichtet waren. Auch dies erklärt einen Teil der immer weiter steigenden Kurse der letzten Monate.

Stellen Sie sich innerlich jedoch bereits unbedingt auf stärkere kurzfristige Kursrückgänge in diesem Jahr ein. Gerade die Erwartungen an deutliche Zinssenkungen könnten zu großen Enttäuschungen an den Kapitalmärkten führen. Auch die politischen Unsicherheiten und vielen Wahlen dürften für Unruhe an den Märkten sorgen.

Quelle: Guide to the Markets Q1/2024 – J.P. Morgan

Der größte Feind des Anlegers ist er selbst. Die Schmerzen und Unsicherheit bei fallenden Kursen sind um ein Vielfaches höher als die Freude und Selbstsicherheit bei steigenden Kursen. Jeder Anleger glaubt, dass er mit Schwankungen gut umgehen kann. Kursverluste machen aber jeden nervös. Immer wieder fragt man sich, warum man nicht abgesichert hat. Die Risiken waren doch offensichtlich. Man wollte ja auch eigentlich absichern und dann die niedrigen Kurse wieder zum Einstieg nutzen.

Das Narrativ den Markt timen und damit schlagen zu können, ist vielleicht das größte Narrativ an der Börse. Diese immer wieder populäre Geschichte klingt aber auch zu verlockend. Jeder glaubt die Entwicklung gut vorherzusehen sowie die aussichtsreichsten Anlageklassen, Sektoren und Aktien identifizieren zu können. Die Geschichte wird billiardenfach in allen möglichen Varianten erzählt, aber sie ist falsch! Nur wer bereit ist das Risiko von Kursrückgängen mit Geduld und Weitsicht zu überstehen, sein Geld breit und sinnvoll zu streuen, wird langfristig Erfolg an der Börse haben.

Haben Sie Mut für das Investment in Aktien!