Fehlende Geduld und Weitsicht bei Investments

„The big money is not in the buying and selling, but in the waiting.”

Charles „Charlie“ Munger

Die Gründe für die oftmals enttäuschenden Ergebnisse bei der Geldanlage von Privatanlegern wurden wissenschaftlich bereits sehr oft untersucht. Das Ergebnis ist – bei allen individuellen Unterschieden – eindeutig. Den Privatanlegern fehlt es an Geduld und Weitsicht. Aber auch das ein oder andere fehlende Verständnis mathematischer Zusammenhänge spielt eine gewisse Rolle.

Geduld und Weitsicht sind die wichtigsten Tugenden des Anlegers. Was so einfach klingt, lässt sich bei der realen Geldanlage jedoch leider nur äußerst schwer umsetzen. Einige Chart-Beispiele sollen Ihnen das Dilemma veranschaulichen. Seien Sie ehrlich zu sich selbst – hätten man hier gerne investiert? Um es klar und deutlich zu sagen – ich hätte hier am liebsten nicht investiert. Die Kurse gehen zunächst kräftig nach unten, dann erholen sie sich zwar wieder, aber am Ende lande ich dennoch im Minus oder nur bei einer Null. Aber wenn man langfristig einen erfolgreichen Vermögensaufbau schaffen möchte, muss man hier investiert sein.

Quelle: NASDAQ 100 – Chartanalyse 2 Jahre – Onvista

Quelle: DAX – Chartanalyse 2 Jahre – Onvista

In den beiden obigen Grafiken sehen Sie die Kursverläufe der vergangenen 2 Jahre von zwei bekannten Börsenindizes – dem NASDAQ 100 und dem DAX. Für alle Anleger ein enttäuschender Verlauf. So lag z.B. der maximale Drawdown im NASDAQ 100 im Zeitraum von Ende Dezember 2021 bis Ende Dezember 2022 bei über -35 %. Als Anleger bedeutet das für mich, dass ich in diesem Zeitraum einen Verlust von über -35 % innerhalb von 12 Monaten hinnehmen musste.

Mir ist rational bewusst, dass man die Entwicklung von Kursgewinnen oder -verlusten in einer kurzen Zeitspanne, wie z.B. 5 Jahren, einfach nicht vorhersehen kann. Es gibt schlichtweg viel zu viele Unvorhersehbarkeiten – u.a. die Zinsentwicklungen, Makroentwicklungen, Stimmungsentwicklungen, politische Entwicklungen, Entwicklungen, die nur das einzelne Unternehmen betreffen (z.B. neue Konkurrenz, schlechte Qualität u.v.m.). Von daher achte ich nicht allzu sehr auf kurz- oder mittelfristige Ergebnisse.

Aber trotz über 30 Jahre Börsenerfahrung schmerzen mich schwierige Phasen an den Börsen immer noch sehr. Die eigenen Emotionen sind oftmals der schlimmste Feind für den Anleger. Es ist eben nicht so leicht sich rational darüber bewusst zu sein, dass Schwankungen an den Börsen normal sind, wenn man emotional schmerzlich feststellen muss, dass das eigene Geld immer weniger wird.

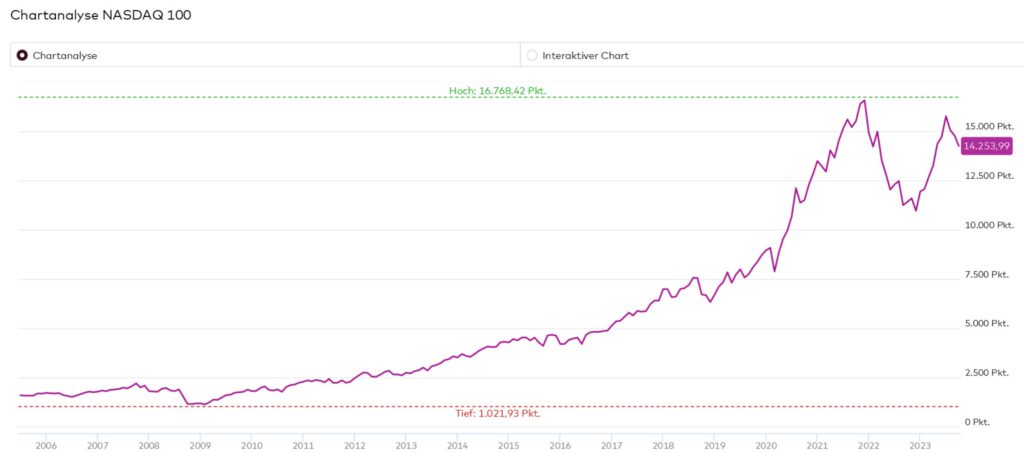

Quelle: NASDAQ 100 – Chartanalyse seit 2005 – Onvista

Quelle: DAX – Chartanalyse seit 1987 – Onvista

Wie sieht es bei den beiden obigen Charts aus? Wären Sie hier gerne investiert gewesen? Also ich auf jeden Fall. Wer also langfristig einen erfolgreichen Vermögensaufbau betreiben möchte, der muss auch in schwierigen Phasen investiert sein.

Hier habe ich dieselben Indizes mit längeren Laufzeiten (DAX seit 1988 und NASDQA 100 seit 2005) eingebaut. Bei diesen Kursverläufen möchte jeder Anleger investiert gewesen sein. Diese tolle Performance gibt es aber nur für den Preis langfristig investiert zu bleiben. Es gilt also die kurz- bis mittelfristig starken Schwankungen – auch über Jahre hinweg – auszuhalten. Diesem grundlegenden Tatbestand kann (und will) ich mich als Investor nicht entziehen.

Warum wir uns als Anleger immer selbst belügen

Wenn man sich die langfristigen Grafiken mal genau anschaut, dann erkennt man, dass es an der Börse immer und immer wieder stark hoch und runter geht. Bei längeren Betrachtungszeiträumen (also über viele Jahre) sieht das Ganze aber nicht mehr so schlimm aus. Dies liegt jedoch nur an der grafischen Verzerrung bei langen Betrachtungszeiträumen. Wenn man sich immer nur 2, 3 oder 5 Jahreszeiträume anschauen würde, würde man dort das ständige hoch und runter der Börsen sehen.

Schauen Sie sich den langfristigen Chart der NASDAQ 100 an. Sehen Sie den „kleinen“ Ausschlag von 2007 bis 2009? Dieser kleine Ausschlag sieht unbedeutend aus, richtig? Falsch! Im Oktober 2007 betrug der Stand des NASDAQ 100 2.236 Punkte und im Februar 2009 nur noch 1.164 Punkte. Ein Verlust von nahezu 50 %. Durch die verzerrende Darstellung nicht logarithmischer Kursverläufe unterschätzen wir die Schwankungen in den vergangenen Zeiträumen, die bereits länger zurückliegen.

Als Anleger schaut man sich einen langfristigen Chart an und belügt sich auf verschiedenen Ebenen immer selbst:

1. Wie lange man bislang wirklich investiert ist. Zu oft ist man erst 2 oder 3 Jahre investiert, aber man erwartet einen ähnlichen Gewinnzuwachs, der jedoch Jahrzehnte benötigte. Auch als Anleger sind wir viel zu ungeduldig.

2. Wir unterschätzen die Schwankungen in der Vergangenheit. Es kommt uns fälschlicherweise so vor, als ob die Ausschläge und Unsicherheiten in der letzten Zeit zugenommen haben. Auch in der Vergangenheit hätten wir uns jedoch mit Jahren stark sinkender Kurse auseinandersetzen müssen und hätten Zeiten größter Verunsicherung durchlebt. Hier spielt die Recency Bias eine wichtige Rolle. Man läuft Gefahr, aufgrund einer kognitiven Verzerrung, die Bedeutung bestimmter Informationen aufgrund ihrer zeitlichen Nähe zu überschätzen.

3. Eine sehr weit verbreitete Selbstlüge stellt die eigene Risikotragfähigkeit dar. Im ungefährlichen Rückwärtsspiegel überschätzt sich hier fast jeder Anleger. Wenn man sich den langfristigen Chart des NASDAQ 100 anschaut, glaubt jeder, dass er die Schwankungen der Vergangenheit schon irgendwie ertragen hätte. Leicht gesagt, wenn man nicht tatsächlich investiert war. Aber nehmen wir mal als Beispiel den Verlust von Ende 2021 bis Ende 2022 mit über -35 %. Von einem Vermögen von 100.000 € wären dann nur noch 65.000 € übrig. Jeder bekommt dann kalte Füße. Auch deshalb ist Diversifikation so unglaublich wichtig. Andere Aktienmärkte haben in dieser Zeit viel weniger verloren und dabei geholfen die Verluste zu begrenzen.

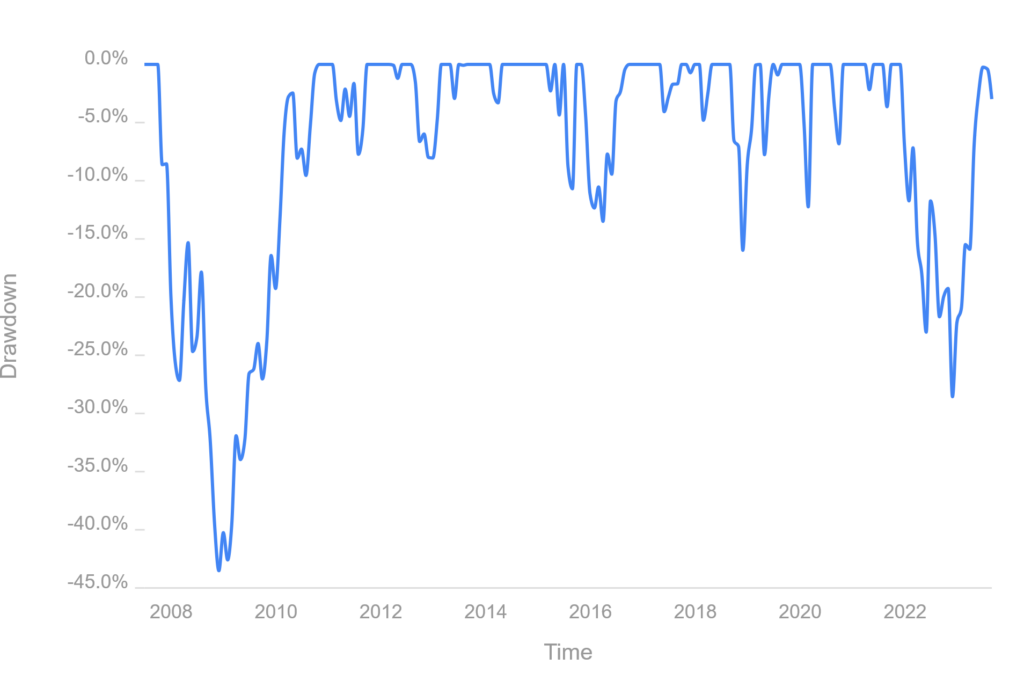

4. Viele für die Börse wichtigen Entwicklungen werden von Privatanlegern nicht richtig wahrgenommen – da sie ihn nicht oder gegenteilig betreffen. Unten sehen Sie eine Grafik der Maximum Drawdowns des NASDAQ 100 pro Jahr seit 2008. Wie Sie sehen können, war das Jahr 2022 ein sehr schwieriges Jahr mit sehr hohen Kursverlusten. Wahrscheinlich hätte man aus dem Gefühl heraus die Covid Pandemie 2020 als Anleger als wesentlich gefährlicher eingestuft.

Quelle: Maximum Drawdowns NASDAQ 100 pro Jahr seit 2008 – Curvo

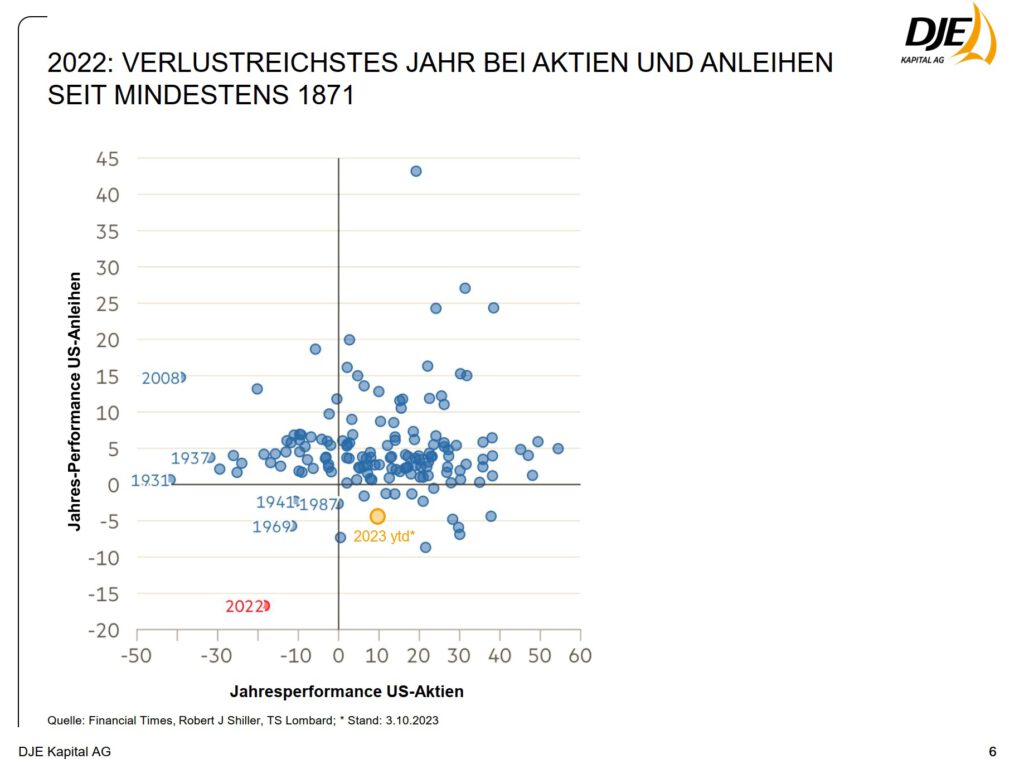

Generell war das Jahr 2022 für Investoren ein extrem herausforderndes Jahr. Denn die extrem schnellen Zinssteigerungen haben zu massiven Kurseinbrüchen auf der Anleiheseite geführt. Anleihen stellen in den Portfolien eigentlich immer eine Art von Absicherung für die schwankungsintensiven Aktien dar. Diese Aufgabe konnten sie 2022 überhaupt nicht erfüllen und brachten die Geldanlagen stark unter Druck. Siehe hierzu auch die Grafik „2022: Verlustreichtes Jahr bei Aktien und Anleihen seit mindestens 1871.

5. Unklare mathematische Zusammenhänge führen ebenfalls zu falschen Schlussfolgerungen. Wenn ein hypothetischer Anleger 10.000 € investiert und in den folgenden 5 Jahren eine jährliche Rendite von +7 % p.a. erzielt, dann beträgt sein Vermögen ca. 14.025 €. Dann tritt eine schlechte, aber keinesfalls ungewöhnliche Börsenphase ein und der Anleger verliert innerhalb weniger Wochen 20 % seines Vermögens. Wie hoch ist seine Rendite p.a. jetzt? Ganz oft glauben Anleger durch die lange Laufzeit geschützt zu sein und anstatt +7 % p.a. nach dem Verlust vielleicht noch bei einer Rendite von +5 % p.a. zu sein. Aber sie beträgt jetzt nur noch +2,3 %. Klassischerweise schaut man als Anleger natürlich in sein Depot, wenn die Börsen fallen. Sehr schnell verkaufen unzufriedene Anleger in solchen Situationen. Auch dies erklärt zum Teil die schlechten Ergebnisse von Privatanlegern, da sie aufgrund der starken Verunsicherung zyklisch handeln und bei schwachen Börsen selbst auch verkaufen. Nur wer versteht, dass die Verluste der nahen Vergangenheit sich dramatisch auf die Rendite p.a. auswirken und wer genügend Geduld mitbringt, zieht jetzt keine falschen Schlüsse. Anleger wollen immer bei steigenden Märkten dabei sein und bei fallenden Börsen nicht investiert sein. Dies ist schlichtweg unmöglich!

Quelle: DJE Kapital AG

Es gibt keinen richtigen Kaufzeitpunkt

Die meisten Privatanleger bezeichnen sich gerne als langfristige Investoren. Leider verhalten sich jedoch fast alle wie Trader. Jede Nachricht wird bedeutungsschwanger in Bezug auf das eigene Depot analysiert. Permanent werden Aktien oder Fonds gehandelt. Meistens agiert man zyklisch, das heißt man verkauft in den fallenden Markt hinein und steigt erst ein, wenn es wieder teuer wird. Beliebte Fehler sind aber auch zu frühe Käufe in fallende Märkte oder zu frühe Gewinnmitnahmen bei steigenden Börsen.

Viel Zeit verbringen Privatanleger gerne damit sich den Kopf zu zerbrechen, wann der richtige Zeitpunkt gekommen ist, sein Geld an der Börse zu investieren. Anleger versuchen immer wieder die perfekten Zeitpunkte für den Ein- und Ausstieg in und aus dem Markt zu finden. Ein reines Glücksspiel. Alle seriösen Untersuchungen beweisen, dass diese Vorgehensweise sinnlos ist. Das Gegenteil dagegen ist richtig. Langfristig investiert zu bleiben, verringert nachweislich die Gefahr Verluste zu erleiden.

Portfolioausrichtung

Seit dem Börsenhoch Ende Juli haben sich die Aktienkurse deutlich nach unten bewegt. Restriktive Notenbanken, das Blutbad an den Bondmärkten und die Nahost-Krise verunsichern die Investoren.

Dem gegenüber stehen starke Zahlen für die US-Wirtschaftsaktivität im dritten Quartal. Um annualisiert 4,9% ist das US-Bruttoinlandsprodukt (BIP) in Q3 gewachsen und lag damit rund 1,2% über dem Vorquartal. Zum Vergleich: In Deutschland wurde für den gleichen Zeitraum eine BIP-Schrumpfung von 0,1% bekannt gegeben. Auch die Berichtssaison für das dritte Quartal läuft gut an. Bei den bisher vorgelegten Berichten konnte immerhin ein Gewinnwachstum pro Aktie (EPS) von rund 3% vermeldet werden. Auch konnten 76% der Unternehmen die Gewinnerwartungen der Analysten übertreffen.

Die aktuelle Zinspause der Notenbanken hat die Märkte in den vergangenen Tagen wieder steigen lassen. Die Markttechnik der Aktienmärkte zeigt aktuell durchaus Pessimismus und damit markttechnische Kaufsignale. Zudem unterstützt der wichtige Saisonrhythmus bis Jahresende die Kurse. Die Folgen der schnellsten, stärksten und international konformsten Zinserhöhungspolitik dürften allerdings schon ab 2024 wieder zu weltweit fallenden Aktienkursen führen. Eine Bereinigung in Form eines Ausverkaufs hat bislang noch nicht stattgefunden. Entsprechend sind die Anleger zwar verunsichert, aber immer noch ganz entspannt und sehen wenig Absicherungsbedarf (siehe z.B. niedriger VIX-Index).

Wir sind derzeit mit einer Aktienquote von 60 % im Flexiblen Portfolio investiert und befinden uns damit im neutralen Bereich. In den kommenden Tagen werde ich die Aktienquote evtl. kurzfristig selektiv leicht erhöhen. Derzeit sind viele Value-Titel auf einem attraktiven Bewertungsniveau und reizen auch zum langfristigen Einstieg. Hier werde ich aber sehr vorsichtig agieren, da die Gewinne der Unternehmen nächstes Jahr unter Druck geraten könnten und dann auch die Bewertungen viel schlechter aussehen könnten als aktuell noch. Ich werde die Aktienquote aber noch auf keinen Fall signifikant erhöhen. Auch werden wir voraussichtlich den ein oder anderen kurzfristigen Anleihefonds ins Portfolio aufnehmen, da wir hier höhere Rendite als im Geldmarkt erwarten können, ohne das Risiko signifikant zu erhöhen. Die schon sehr verlockenden längeren Laufzeiten lassen wir über unsere Kerninvestments in Misch- und Strategiefonds umsetzen.

Haben Sie Mut für das Investment in Aktien!