„Eine Spekulation ist eine Wette darauf, was andere über ein bestimmtes Investment denken. Bei einem Investment hingegen geht es darum, vom Wachstum des Gewinns eines Unternehmens langfristig zu profitieren. Entscheidend ist also der innere Wert einer Aktie und nicht ihr Marktpreis. Im Prinzip ist die Börse damit nichts anderes als eine gigantische Ablenkung bei der Arbeit des Investierens.“

John Bogle

Bleiben Sie gelassen

Innerhalb weniger Monate hat sich die Börse von einem gemütlichen Paradies in eine kleine Hölle verwandelt. Zinssteigerungen, Inflation, Stagflation, Rezessionssorgen, Krieg, ein extrem angespannter US-Arbeitsmarkt, Chinas Zero-Covid-Strategie, Lieferengpässe, Rohstoffmangel, erheblicher Preisauftrieb bei Rohstoffen (nicht nur durch den Krieg, sondern u.a. auch wegen der angestrebten Dekarbonisierung der Welt) u.v.m. Die Investmentwelt befindet sich in einem neuen Regime.

Zunächst einmal möchte ich Ihnen allen ein riesiges Lob aussprechen, denn Sie haben sich bislang nicht von der Panik der Börse anstecken lassen! Es ist beachtlich, wie aktuell wieder einmal alles – auch Qualität – abverkauft wird. Mit meiner Marktinformation möchte ich dazu beitragen, dass Sie diesen Fehler weiterhin vermeiden.

Gestern Abend erhielt ich eine sehr gute Nachfrage eines Kunden über aktuell mögliche Handlungsalternativen in diesem schwierigen Börsenumfeld. Sollte man jetzt nicht alles verkaufen und Sparpläne einstellen? Die Kursverluste schmerzen, die Nachrichten sind verheerend und der Ausblick düster. Aber kommt dies nicht immer wieder vor? Gleicht sich diese negative Schwankung nicht irgendwann wieder mit einer positiven Gegenbewegung aus? Wäre es da nicht viel besser, wenn man sich nicht nervös machen lässt? Ist einfach investiert bleiben, Sparpläne weiterlaufen lassen und falls möglich sogar neues Geld investieren nicht sogar die bessere Idee?

Die eindeutige Antwort lautet: Ja, bleiben Sie investiert, kaufen Sie gerade jetzt über regelmäßige Sparpläne und auch Einmalanlagen nach!Der Kunde hatte es intuitiv vollkommen richtig erfasst.

Die große Unsicherheit vieler Kunden entsteht nicht zuletzt dadurch, dass man die Entwicklungen nicht in den richtigen Kontext bringen kann. Gab es solche Änderungen in der Wirtschaft und Börse schon einmal? Was ist ein normales Zinsniveau? Wie haben die verschiedenen Anlageklassen bei Änderungen der Marktrahmenbedingungen reagiert?

Meine heutige Antwort an den Kunden möchte ich als Grundlage für die aktuelle Marktinformation verwenden.

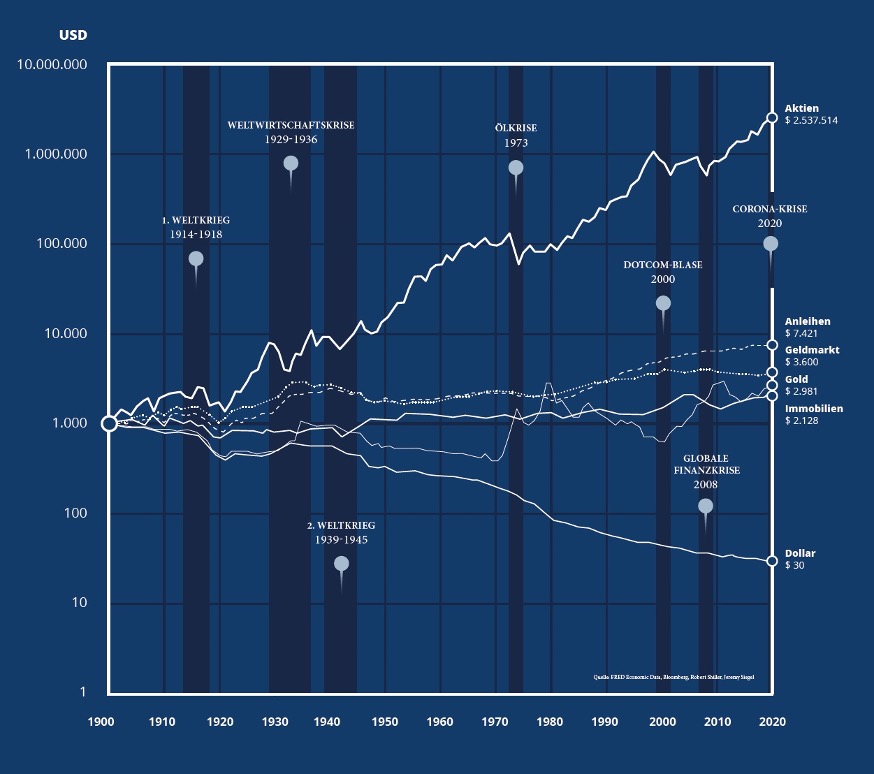

Gerade in schwierigen Marktphasen hilft mir immer der Blick auf die langfristigen Entwicklungen. Als Anleger sollte man sich bewusst machen, dass es in den hier aufgeführten Krisen (Weltkriege, Weltwirtschaftskrise, Globale Finanzkrise, Ölkrise usw.) für die damals beteiligten Menschen immer düster aussah. Auch sie mussten Entscheidungen unter größter Unsicherheit treffen. Nur im Rückblick kommt uns die damals richtige Entscheidung ganz einfach vor.

Wie lautete die richtige Antwort in einer Marktwirtschaft immer: Halten Sie die Schwankungen aus und bleiben Sie in Aktien!

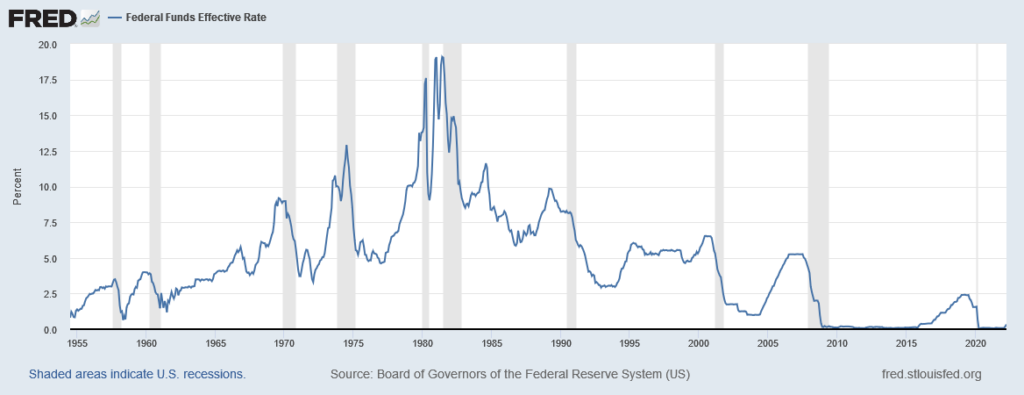

Änderungen in den Marktrahmenbedingungen gibt es bei der Wirtschaft und der Börse eigentlich ständig. Weiter unten finden Sie auch eine Darstellung der Leitzinsentwicklung in den USA seit 1954. Wie man dort erkennen kann, gab es bei dieser wichtigen Kenngröße für Wirtschaft und Börse laufend Veränderungen.

Dass Zinsen angehoben oder gesenkt werden, ist eine wichtige Aufgabe von Zentralbanken. Durch diese geldpolitische Maßnahme beeinflussen Notenbanken die wirtschaftliche Entwicklung. Hier nochmals meine Aussage aus dem Geldanlage-Blog vom 21.02.2022: Anleger sollten niemals vergessen: Zinsen und Unternehmensgewinne sind die bestimmenden Größen der Wirtschaft und damit auch der Kapitalmärkte! Zinsen und insbesondere je nachdem wie stark sie sich verändern, beeinflussen die Werte aller Vermögenklassen.

Die vergangenen Jahre waren geprägt durch sehr niedrige Zinsen und eine extrem expansive Geldpolitik. Das deutliche Überschießen der Inflation zwingt nun die Notenbanken zum Gegensteuern. In der Vergangenheit gelang den Notenbanken bei diesen Versuchen fast immer keine Punktlandung, so dass die Wirtschaft nach zu starken Zinsanstiegen in eine Rezession schlitterte. Dies befürchtet die Börse aktuell ebenfalls. Da an der Börse immer die Zukunft gehandelt wird, reagiert sie mit heftigen Kursverlusten.

Was man bei der Darstellung der US-Leitzinsen jedoch ebenfalls sieht, ist die Tatsache, über welches Zinsniveau wir aktuell eigentlich sprechen. Von den Zinsen früherer Zeiten sind wir unglaublich weit entfernt. Der letzte Versuch einer geldpolitischen Normalisierung in den USA von Ende 2015 (ca. 0.12 % Effective Federal Funds Rate) bis Anfang 2019 (ca. 2,42 % Effective Federal Funds Rate) kam spätestens durch Corona zum Erliegen.

In den vergangenen Wochen/Monaten haben die Märkte zunächst ausgehend von nur einem Zinsschritt in den USA in Höhe von 0,25 % binnen kürzester Zeit Ihre Erwartungen für 7 oder 8 Zinsschritte (eher jeweils 0,5 %) eingepreist. Dies führt zu einer deutlichen Steigerung der Renditen bei Anleihen (also heftigen Kursverlusten bei bestehenden Anleihen – da die neuen Zinsen ja höher sein werden) und auch deutlichen Kursverlusten bei den Aktien (da die Unternehmensgewinne der Zukunft jetzt mit höheren Zinsen diskontiert werden müssen und somit der Unternehmenswert sinkt). Die aktuelle Effective Federal Funds Rate liegt nach dem ersten Zinsschritt um 0,5 % jetzt bei 0,83 %. Der neutrale Zins (also der Zins, bei dem die Notenbank die Wirtschaft nicht mehr stimuliert, sondern die Geldpolitik neutral gestalten würde) liegt bei ca. 2,75 % bis 3 %. Bis dahin ist es noch ein längerer Weg.

Viele Marktexperten gehen davon aus, dass die Börse mittlerweile zu viele Zinsschritte der Notenbanken einplant. Die Notenbanken möchten die Börsen unbedingt im Glauben lassen, dass sie die Inflation hart bekämpfen werden. Wahrscheinlich werden wir noch einige größere Zinsschritte (also 0,5 % bis 0,75 % Steigerungen) in den USA sehen. Aber die enormen Staatsschulden geben der Notenbank viel weniger Möglichkeiten als dies meiner Meinung nach momentan eingepreist wird. Zudem ist die aktuelle Inflation angebotsseitig (u.a. weil in China durch die Null-Covid-Politik und fehlender guter Wirkstoffe gegen Corona extrem viele Schiffe für den Welthandel nicht abgefertigt werden und natürlich auch durch den Krieg in der Ukraine) und Notenbanken können nur nachseitig verursachte Inflation bekämpfen.

Mit einem monatlichen Sparplan macht man in einer solchen Phase alles richtig. Man kauft dann, wenn die Kurse nachgeben, d.h. man erwirbt für den gleichen Betrag mehr Anteile. Wenn die Börsen wieder steigen (und das werden sie in einer Marktwirtschaft auf jeden Fall tun, denn ansonsten gründet niemand mehr ein Unternehmen) macht sich dies sehr schön bezahlt. Ich selbst habe meinen monatlichen Sparplan sehr kräftig angehoben. Ehrlich gesagt habe ich auf diese Chance lange gewartet. Auch werde ich meine Cash-Position (Cash, das ich nicht als Sicherheitsrücklage jederzeit benötige) abbauen und neues Geld in die Fonds investieren.

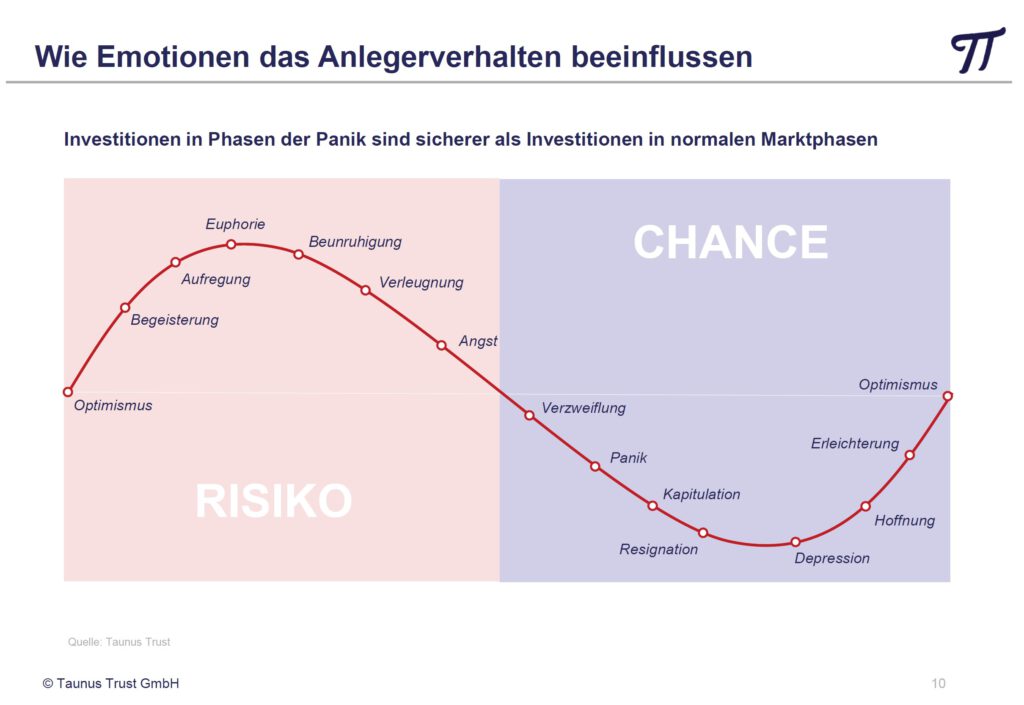

Typischer Ablauf eines Investments bei Privatanlegern

Als Anleger lässt man sich durch Nachrichten sehr leicht beeinflussen. Dies ist einer der Hauptfehler bei der Geldanlage: Fehlende emotionale Stabilität. Vereinfacht: Der typische Privatanleger investiert immer sehr spät im Zyklus und wird dann von seinen Emotionen zu falschen Schlusshandlungen gezwungen.

Die Kurse gehen runter und die Nachrichten sind dramatisch. Der Anleger wird immer unruhiger, irgendwann erträgt er die Buchverluste nicht mehr und realisiert die Verluste durch einen Verkauf seiner Anlagen. Er ärgert sich über die Verluste, aber bevor man alles verliert… Vielleicht glaubt er sogar, nur die schwere Zeit abwarten zu müssen, um dann wieder erfolgreich zu investieren. Zur Unsinnigkeit von Market-Timing habe ich mich bereits sehr oft geäußert. Kurz: Wenn dies so einfach machbar wäre, würden wir es alle machen.

Wenn die Kurse weiterfallen, fühlt man sich zunächst gut. Es war die richtige Entscheidung rauszugehen. Irgendwann gibt es eine Stabilisierung an den Märkten. Aber davon bekommt man nur noch wenig mit, da die Nachrichten zu diesem Thema nicht mehr so wichtig sind (Erstens, weil man selbst nicht mehr investiert ist und zweites, weil die Nachrichten dann generell nicht mehr so reißerisch sind – Crash, Angst, Panik usw. damit kann man Nachrichten verkaufen – Stabilisierung, Beruhigung usw. ist einfach zu langweilig).

Nach einiger Zeit (das kann auch mal Jahre dauern – deshalb sprechen wir immer von einem notwendigen langen Anlagehorizont von 10 Jahre und länger) steigen die Aktien wieder. Nicht erst wenn alles wieder gut aussieht, sondern bereits dann, wenn alles noch unsicher ist. Aber da man kein Anleger mehr ist, reagiert man zunächst nicht. Erst wenn alle wieder über Aktien sprechen, die Kurse über Jahre kräftig gestiegen sind, kauft man wieder Aktien. Wieder einmal spät im Zyklus und das Ganze Spiel beginnt von Neuem…

Diesen Ablauf erlebe ich jetzt mit meinem Unternehmen seit 2004 bereits das 3mal im ganz großen Stil und diesen Verlauf konnte man auch früher schon unzählige Male erleben. Genau hiervor möchte ich meine Anleger bewahren, denn so verliert man immer nur Geld. Was man sich in solchen Phasen immer fragen muss: Wird Apple kein Handy mehr verkaufen? Wird Mercedes kein Auto mehr verkaufen? Kaufe ich selbst keine Nahrung und Kleidung mehr? Fahre ich nie wieder in Urlaub?… Gebe ich also nie wieder Geld aus? Gab es früher auch schon dramatische Krisen (sehen Sie „Reale Wertentwicklung verschiedener Anlageformen“ – Weltkriege, Ölkrisen, das Platzen der Internetblase, Corona usw.)

Dass es zu Schwierigkeiten kommen würde, konnte ich bereits an einer einzigen Tatsache im letzten Jahr feststellen. Zum ersten Mal seit vielen Jahren gab es immer wieder Nachrichten, dass die „deutschen Sparer jetzt endlich zum Anleger werden“. Auch in meinem Unternehmen konnte ich so viele Neudepots eröffnen, wie noch nie.

Vieles erinnerte mich im letzten Jahr an die Monate vor dem Platzen der Internetblase Anfang der 2000er Jahre. Auch damals sprangen viele unerfahrene und unwissende Anleger auf den Aktienmarkt auf und wurden dafür hart bestraft. Auch mir als Student der Wirtschaftswissenschaften erging es so. Wenn ich im letzten Jahr in Gesprächen mit Kunden etwas über solide Unternehmensgewinne, Zinsen als Diskontierungsfaktor o.ä. erzählen wollte, hatte ich bei manchen Interessenten das Gefühl, dass sie nebenbei noch schnell mit einigen hundert oder tausend Euro in den heißen Tipp bei einer Trading-App spekulierten.

Für viele Anleger werden die kommenden Monate sehr schwer, da sie niemals investiert, sondern immer nur spekuliert haben. Wer aber solide investiert hat, wer sich mit den dahinterstehenden Unternehmen im Detail beschäftigt hat, wer weiß wie viel und womit das Unternehmen sein Geld verdient, wie das Unternehmen mit Veränderungen fertig wird u.v.m. der wird diese schwierige Phase wieder einmal überstehen, da man sich von der Panik der Börsen nicht anstecken lässt.

Die Börse ist ein manisch-depressiver Markt! Dies ist ganz wichtig zu verstehen. Es gibt immer nur Euphorie und Panik. Als Anleger muss man sich davon befreien, wenn man langfristig erfolgreich investieren möchte. Das ist natürlich viel leichter gesagt als getan, aber es ist ungemein wichtig und es ist der einzige Weg.

Mein dringender Rat: Jetzt sollte man auf keinen Fall verkaufen und Sparpläne unbedingt weiterlaufen lassen – ja sogar falls möglich (und nur das Geld, was man in den kommenden 10 Jahren nicht benötigt) unbedingt aggressiv neues Geld investieren. Hier zitiere ich immer den Altmeister der Geldanlage Warren Buffett: „Sei ängstlich, wenn andere gierig sind. Sei gierig, wenn andere ängstlich sind.“

Wo stehen wir?

Hinter uns liegen 12 Jahre mit einer zinsgetriebenen phänomenalen Hausse am Kapitalmarkt. Lediglich einige kleinere Korrekturen und den brutalen Corona-Crash galt es zu überstehen. Alle Kurskorrekturen wurden zudem sehr schnell überstanden, denn die Notenbanken (bei Corona zusammen mit den Fiskalprogrammen der Regierungen) sind immer zur Rettung eingesprungen.

2022 erleben wir nun die historisch schlechtesten Auftaktmonate. Man muss in der Börsengeschichte schon sehr weit zurückgehen, um vergleichbare Korrekturen zum Jahresbeginn zu finden. Obwohl die aktuellen Zahlen der Unternehmen (Gewinne und Umsätze) oftmals weiterhin sehr gut aussehen, sind die Aussichten finster. Die wichtigen Einflussgrößen Zinsen und Liquidität lassen nichts Gutes erwarten.

Die konjunkturellen Frühindikatoren weisen weltweit auf eine wirtschaftliche Abschwächung hin. Chinas Einkaufsmanagerindizes liegen sowohl im Industrie- sowie im Dienstleistungssektor im kontraktiven Bereich. Die nach wie vor harten Corona Maßnahmen mit Lockdowns lasten schwer auf der Konjunktur. Die chinesische Führung setzt weiter auf ein Null-Covid-Szenario und kann die Schwäche der chinesischen Impfstoffe nicht durch den Kauf bei Biontech oder Moderna zugeben. Es bleibt abzuwarten (nicht zuletzt wegen der riesigen Immobilienblase in China), ob den verbalen Versprechungen zu stärkeren fiskal- und geldpolitischen Impulsen auch Taten folgen.

Wie stark die Lieferketten immer noch in Mitleidenschaft gezogen werden, kann man an den riesigen Warteschlangen bei Containerschiffen im asiatischen Raum erkennen, die dort auf ihre Löschung oder Beladung warten. Auch die hohen Rohstoffpreise zeugen davon.

Europa ist zudem der Hauptleidtragende des Krieges in der Ukraine. Die Energiepreise werden sich weiter verteuern und Wachstum kosten. Kommt es zu einem Gas-Embargo oder zu einem Lieferstopp ist sogar mit einer schweren Rezession zu rechnen.

Die steigenden Zinsen und der Entzug von Liquidität in den USA stellen jedoch die stärksten Belastungen für die Börsen dar. Die regelmäßigen Zinserhöhungen um 0,5 % (vielleicht sogar 0,75 %) und einer monatlichen Reduktion der Bilanzsumme um 47,5 Mrd. USD und nach drei Monaten sogar um 95 Mrd. USD lässt bereits jetzt deutliche Spuren an den Kapitalmärkten.

Die Vollbeschäftigung in den USA ermöglicht es der Fed sich voll und ganz der Inflationsbekämpfung zu verschreiben. Erst wenn die Konjunktur zu hart getroffen wird, ist hier mit einer Entspannung der Geldpolitik zu rechnen und dies kann noch viele Monate dauern. Die EZB hat viel weniger Spielraum bei der Bekämpfung der Inflation – nicht zuletzt durch die steigenden Zinsdifferenzen gegenüber Italien und Spanien. Das Zusammenhalten des Euro-Raums spielt hier eine wichtige Rolle.

Die Stimmungsbarometer der privaten und institutionellen Investoren bewegen sich mittlerweile auf sehr niedrigen Niveaus. Dies ist normalerweise ein gutes Zeichen, jedoch steht dem die hohe Übergewichtung der Anleger an den Aktienmärkten (aufgrund der weiterhin herrschenden Alternativlosigkeit von Aktien) gegenüber.

Die fehlenden Alternativen am Anleihemarkt der vergangenen Jahre sind aber bald vorüber. Zinsen von um die 3 % in den USA werden für viele Investoren wieder zunehmend interessant werden. Kommt der dramatische Zinsanstieg zum Stillstand locken bei einigen Anleihen wieder attraktive Renditen.

Die kommenden Monate dürften weiterhin sehr anspruchsvoll für die Nerven der Anleger bleiben. Einziger Hoffnungsschimmer – die fallenden Kurse preisen mittlerweile in einigen Bereichen eine deutliche Rezession ein. Tritt dieses Szenario nicht ein, sehen die Bewertungen vieler Aktien mittlerweile wieder gut aus.

Portfolioausrichtung

Auch hier möchte ich eine Aussage aus meinem letzten Geldanlage-Blog wiederholen: Aktuell muss mit heftigen Kursbewegungen gerechnet werden. Phasen der Anpassungen von langfristigen Erwartungen stellen immer sehr schwierige Perioden an den Börsen dar. Hier kann man sehr viel falsch machen, da viele Gründe für eine höhere Absicherung sprechen und es gleichzeitig viele Gründe für eine mutigere Ausrichtung gibt. Es ist sehr schwierig durch diese Gemengelage durchzuschauen und gefährlich sich zu stark auf die eine oder andere Seite hin auszurichten.

Die Aussichten für alle Assetklassen sind aktuell sehr schlecht. Cash zu halten, bedeutet bei der hohen Inflation auch hohe reale Verluste realisieren. Immobilien werden durch höhere Zinsen stark belastet. In vielen Bereichen des Immobiliensektors sind die Bewertungen sehr viel höher als bei Aktien. Alleine im April haben Investoren aus (gerade auch europäischen) Immobilienfonds große Geldsummen – fast 200 Mrd. Euro abgezogen. Man muss abwarten, wie und wann die aktuelle Zinsentwicklung auch auf dem privaten Wohnungsmarkt spürbar wird.

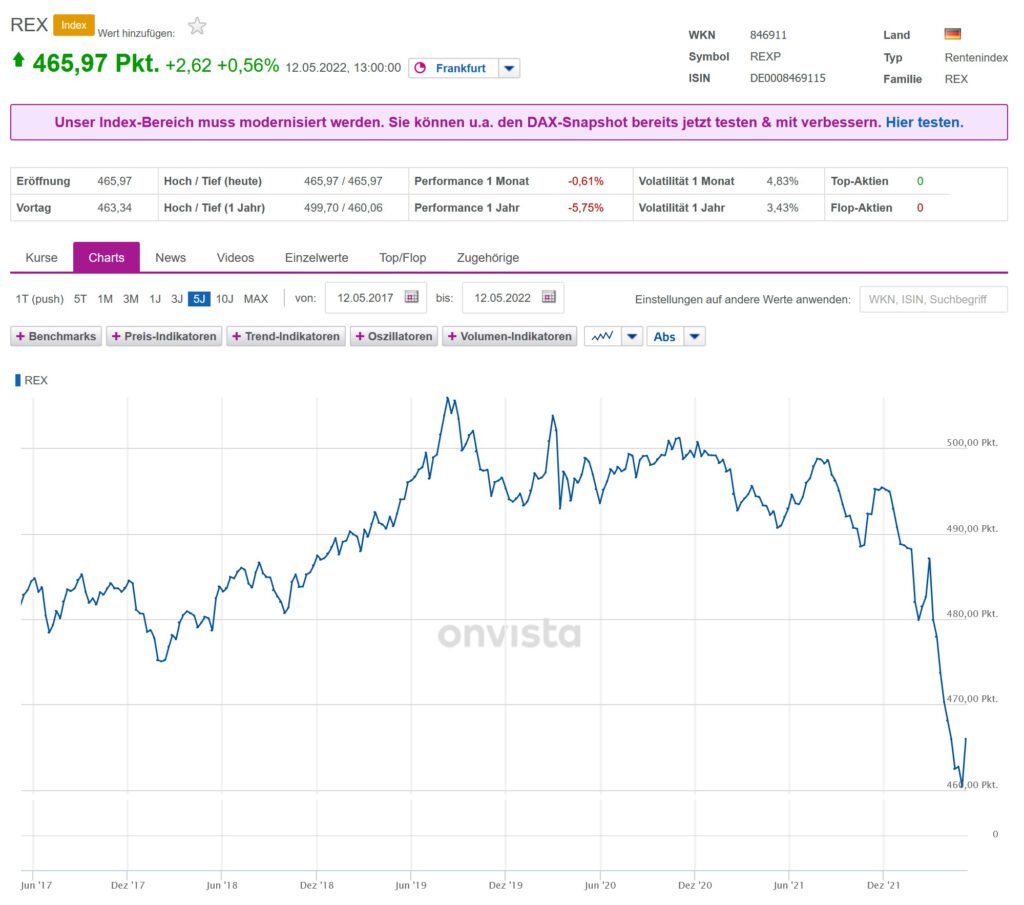

Anleihen werden im Zuge des Zinsanstiegs ebenfalls leiden. Sehr schön kann man dies an der negativen Entwicklung des REX (Der Deutsche Rentenindex REX ist ein Index, der die Wertentwicklung deutscher Staatsanleihen misst.) in den vergangenen Monaten erkennen. Der dramatische Kursverlust in den vergangenen Monaten hat gerade auch defensive Portfoliobausteine stark belastet.

Generell weise ich seit Jahren darauf hin, dass der Beitrag als Risikopuffer durch defensive Bausteine im Portfolio aufgrund der Niedrigzinsen sehr gering ist. Die Diversifikationseffekte durch bonitätsstarke Anleihen sind aktuell sehr niedrig und wir haben diesen ansonsten in Krisen so wichtigen Baustein stark reduziert. Wir haben daher innerhalb der Vermögensklassen stärker gestreut und werden dies in den kommenden Tagen noch etwas ausbauen. So haben wir im Aktienbereich bereits seit Monaten Value Titel stärker eingebaut.

In den vergangenen Wochen haben wie die Aktienquote aufgestockt. Ich gehe diesmal aber nicht von einer „Buy the dip“ Möglichkeit an den Märkten aus. In den vergangenen Jahren wurde man immer sehr schnell dafür belohnt, wenn man in einer Korrektur Aktien kaufte (Rettung durch die Notenbanken). Dies hat bei sehr vielen Anlegern ein falsches Gefühl der Sicherheit kreiert. Diesmal wird man einen längeren Atem haben müssen.

Auch könnte es zu einer Trendwende bei der Diskussion ETF oder aktiver Fonds kommen. Welchen „Rausch“ die günstigen, aber auch zu 100 % investierten ETFs nach oben und jetzt auch nach unten mit sich bringen, war vielen Anlegern einfach nicht mehr bewusst. Generell dürften viele unprofitable Wachstumsunternehmen stark leiden. Auch Kryptowährungen spüren jetzt heftigen Gegenwind. Spannend zu beobachten, dürfte sein, wie gerade die unerfahrenen Anleger, die erst in den letzten Jahren den Weg an die Börse gefunden hat (Stichwort: Generation Krypto, Gamestop und Trading-App) mit den neuen Herausforderungen umgehen. Wahrscheinlich werden viele von ihnen mit zittrigen Händen bald die Nerven verlieren.

Mein Rat für die kommenden Monate: Es spricht vieles für weiterhin schwierige Märkte. Erinnern Sie sich regelmäßig daran, dass Sie nicht in irgendeine Aktie, sondern in robuste Unternehmen investiert haben. Lassen Sie sich von den heftigen Bewegungen an der Börse nicht ablenken, denn Sie investieren und spekulieren nicht. Schauen Sie nicht ständig in Ihr Depot! Blenden Sie das ständige Grundrauschen der ganzen Nachrichten einfach mal aus! Bleiben Sie gelassen!

Haben Sie Mut für das Investment in Aktien!