In der vergangenen Woche notierten viele Börsenindizes auf oder um ihre Allzeithochs. Gerade bei den Aktienindizes tauchte deshalb sofort die Frage (sowohl bei Anlegern, als auch in den Medien) auf, ob Aktien jetzt überhaupt noch weiter steigen können oder fallen müssen?! Im „Geldanlage Blog – Börsenindizes auf Allzeithoch“ möchte ich auf diese Fragen eingehen.

Viele Anleger und auch viele sog. „Experten“ begehen hier immer wieder den gleichen Fehler. Sie konzentrieren sich ausschließlich auf die absoluten Zahlen und die historischen Höchststände. Die eigentliche Frage müsste aber lauten, ob Aktien bei den aktuellen Kursen teuer, fair oder günstig bewertet sind?!

Für eine solche Beurteilung gibt es eine Vielzahl von Indikatoren. Zwei der wichtigsten Bewertungsmaßstäbe stellen das Kurs-Gewinn-Verhältnis (KGV: Der Kurs der Aktie wird in Relation zu dem für den Vergleichszeitraum gegebenen bzw. erwarteten Gewinn je Aktie gesetzt.) und das Kurs-Buchwert-Verhältnis (KBV: Der Kurs einer Aktie wird in Relation zu ihrem anteiligen Buchwert gestellt) dar. Über eine lange Historie haben sich Erfahrungswerte gebildet, die eine Einschätzung der jeweils aktuellen Situation erlauben. Obwohl ich immer wieder die enorme Bedeutung einer internationalen Investmentstrategie betone, erreichen mich doch die meisten Fragen der Anleger bzgl. des bekanntesten deutschen Aktienindizes DAX. Daher möchte ich kurz an diesem Index die jüngere Vergangenheit skizieren.

Für eine solche Beurteilung gibt es eine Vielzahl von Indikatoren. Zwei der wichtigsten Bewertungsmaßstäbe stellen das Kurs-Gewinn-Verhältnis (KGV: Der Kurs der Aktie wird in Relation zu dem für den Vergleichszeitraum gegebenen bzw. erwarteten Gewinn je Aktie gesetzt.) und das Kurs-Buchwert-Verhältnis (KBV: Der Kurs einer Aktie wird in Relation zu ihrem anteiligen Buchwert gestellt) dar. Über eine lange Historie haben sich Erfahrungswerte gebildet, die eine Einschätzung der jeweils aktuellen Situation erlauben. Obwohl ich immer wieder die enorme Bedeutung einer internationalen Investmentstrategie betone, erreichen mich doch die meisten Fragen der Anleger bzgl. des bekanntesten deutschen Aktienindizes DAX. Daher möchte ich kurz an diesem Index die jüngere Vergangenheit skizieren.

Anfang des Jahres 2000 notierte der DAX ebenfalls bei über 8.000 Punkten. Das KGV lag damals bei über 37 und das KBV bei über 3,5. Beide Werte waren damit im Vergleich zur Vergangenheit hoch und hätten eine deutliche Warnung auf eine Überhitzung der Märkte darstellen müssen. Viele Einzelwerte hatten jedoch so absurd hohe Bewertungskennziffern (gerade am sog. „Neuen Markt“ notierten Unternehmen mit einem KGV von weit über 100), dass in weiten Kreisen der Investoren die Ansicht vorherrschte „diesmal sei alles anders“ (nebenbei bemerkt ist dies immer wieder einer der „teuersten“ Sätze an der Börse). Die hohen Bewertungsziffern seien kein Problem, die Maßstäbe sogar veraltet und im Internetzeitalter sei z.B. die Kennziffer „Click-per-Minute“ ja auch viel wichtiger bei der Beurteilung eines Unternehmens als dessen Gewinnerwartungen. Es kam wie es kommen musste, die Internetblase platzte und die Aktienkurse gingen kräftig in die Knie. Gewinne und insbesondere die Möglichkeiten auch in Zukunft Gewinne erzielen zu können, werden immer die bestimmenden Faktoren für den Wert einer Unternehmensbeteiligung darstellen.

Erst 2007 notierte der DAX dann wieder bei über 8.000 Punkten. Diesmal lag das KGV bei ca. 14,5 und das KBV bei 2. Damit waren Aktien im historischen Vergleich durchaus fair bewertet. Der Anfang der Finanzkrise (Dieser lag nämlich nicht, wie leider immer wieder zu hören, beim Zusammenbruch der Investmentbank Lehman Brothers im Jahr 2008, sondern bereits im Jahr 2007 stuften verschiedenen Ratingagenturen verbriefte Immobilienkredite in der Kreditwürdigkeit herab und die Immobilienkrise in den USA bahnte sich ihre Weg.) brachte die Kapitalmärkte aber wiederum auf eine heftige Talfahrt. Hier hatte also nicht eine Überbewertung an den Aktienmärkten die Talfahrt eingeleitet, sondern die maßlose Übertreibung insb. auf den US-Immobilienmärkten und die dadurch ausgelöste Finanzkrise.

Erst 2007 notierte der DAX dann wieder bei über 8.000 Punkten. Diesmal lag das KGV bei ca. 14,5 und das KBV bei 2. Damit waren Aktien im historischen Vergleich durchaus fair bewertet. Der Anfang der Finanzkrise (Dieser lag nämlich nicht, wie leider immer wieder zu hören, beim Zusammenbruch der Investmentbank Lehman Brothers im Jahr 2008, sondern bereits im Jahr 2007 stuften verschiedenen Ratingagenturen verbriefte Immobilienkredite in der Kreditwürdigkeit herab und die Immobilienkrise in den USA bahnte sich ihre Weg.) brachte die Kapitalmärkte aber wiederum auf eine heftige Talfahrt. Hier hatte also nicht eine Überbewertung an den Aktienmärkten die Talfahrt eingeleitet, sondern die maßlose Übertreibung insb. auf den US-Immobilienmärkten und die dadurch ausgelöste Finanzkrise.

Wie sieht es aktuell aus? Für den DAX haben wir z.Zt. ein KGV von ca. 15 und ein KBV von ca. 1,7. Damit sind Aktien aus fundamentaler Sicht, auch wenn die Wirtschaft weltweit bei weitem nicht besonders gut läuft (erste kleine Lichtblicke gibt es allerdings – sehen Sie hierzu den Marktausblick von Metzler), weiterhin fair bewertet. Wie geht es weiter? Eine differenzierte Sichtweise der Dinge ist, wie so oft, auch in diesem Fall hilfreich. Selbstverständlich können exogene Schocks oder Finanzmarktkrisen, die zu starken Kursrückgängen führen, nicht ausgeschlossen werden. Viele der momentanen Krisenherde (z.B. die sog. Euro-Krise → auch wenn die systematischen Risiken sich hier deutlich abgeschwächt haben) haben selbstverständlich das Potential, wieder einmal dafür zu sorgen, die Aktienmärkte auf Talfahrt zu schicken.

Wichtiger, als die Frage nach dem neuen Ausbruch einer möglichen Krise (Getreu dem Motto: Die nächste Krise kommt schon von ganz alleine!), ist aus meiner Sicht aber der Vergleich der momentanen Alternativen bei der Geldanlage. Seit vielen Monaten weise ich intensiv auf die Folgen der finanziellen Repression hin. Bei der Frage, was denn heute bei der Geldanlage noch sicher ist, gibt es nur die eine Antwort: Mit einer Anlage in die sog. „sicheren Häfen“ erzielen Sie z.Zt. mit ganzer Sicherheit einen realen Verlust! Die sog. „sicheren Häfen“, wie bspw. die Bundesanleihe, besitzen darüber hinaus zum Teil sehr hohe Bewertungskennziffern (z.B. kommt man hier, auch wenn diese Kennziffer nicht eins zu eins auf Anleihen übertragbar ist, auf ein KGV von über 35) mit den damit verbundenen Risiken. Die Anlage in sog. Geldvermögen (z.B. Tagesgeld, Sparbücher, Bundesanleihen usw.) stellt aufgrund der aktuellen Politik der Notenbanken mit Blick auf die Gefahr einer mittel- bis langfristig deutlich spürbaren Inflation also keine wirklich sinnvolle Alternative dar. Immobilien sind in den vergangenen Jahren in vielen Ballungsräumen bereits sehr stark gestiegen und alles andere als günstig. Ebenfalls hat Gold in den vergangenen 10 Jahren im Wert deutlich zugelegt und musste vor kurzer Zeit den ersten starken Kurseinbruch (Von mir wurde dieser Rückgang bereits seit längerer Zeit erwartet und kommuniziert, denn auch Gold kann sich den Gesetzen der Märkte nicht entziehen.) seit vielen Jahren hinnehmen.

Aktien hingegen sind im momentanen Umfeld aus mehreren Gründen heraus interessant. Zunächst einmal zählen Unternehmen zu den Sachwerten. Vor allem qualitativ hochwertige Firmen mit führender Stellung am Markt sind bei zunehmender Inflation in der Lage, höhere Preise am Markt durchzusetzen. Sie bieten so Schutz vor steigenden Preisen. Zum zweiten sind die Ausschüttungen interessant. Die Dividendenrendite der Dax-Konzerne zum Beispiel liegt aktuell im Schnitt bei drei Prozent. Sie stellen somit eine Alternative zu Bundesanleihen dar. Und schließlich können Anleger mit Aktien von einem sich möglicherweise besser werdenden konjunkturellen Umfeld in Form steigender Kurse profitieren.

Aktien hingegen sind im momentanen Umfeld aus mehreren Gründen heraus interessant. Zunächst einmal zählen Unternehmen zu den Sachwerten. Vor allem qualitativ hochwertige Firmen mit führender Stellung am Markt sind bei zunehmender Inflation in der Lage, höhere Preise am Markt durchzusetzen. Sie bieten so Schutz vor steigenden Preisen. Zum zweiten sind die Ausschüttungen interessant. Die Dividendenrendite der Dax-Konzerne zum Beispiel liegt aktuell im Schnitt bei drei Prozent. Sie stellen somit eine Alternative zu Bundesanleihen dar. Und schließlich können Anleger mit Aktien von einem sich möglicherweise besser werdenden konjunkturellen Umfeld in Form steigender Kurse profitieren.

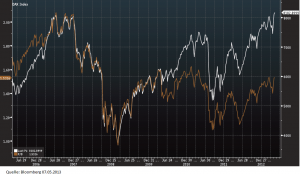

Neben der fundamentalen Analyse sollte auch immer die Liquidität auf den Märkten betrachtet werden. Die Notenbanken fluten die Märkte weltweit mit billigem Geld. Dieses Geld sucht nach einer Anlagemöglichkeit. Nach einer 30-jährigen Hausse bei den Anleihen, ist bei den vermeintlich „sicheren Häfen“ kaum noch eine nennenswerte Rendite zu erwirtschaften und es ist eine deutliche Rotation der Anlagepräferenz am Markt weg von der Anleihe und hin zur Aktie zu erkennen.

Ebenfalls sollte man als Investor auch immer das sog. Sentiment an den Börsen im Auge haben. Hier gibt es z.Zt. keine Anzeichen auf eine Überhitzung. Viele Anleger (sowohl institutionelle als auch private) sind weiterhin skeptisch und vorsichtig. Die hier zur Verfügung stehenden Indikatoren zeigen ebenfalls deutlich, dass die Mehrheit der Anleger den Aufschwung am Aktienmarkt verpasst hat. Beides (vorsichtige Grundstimmung und Mehrheit der Anleger noch nicht im Markt) sind gute Ausgangspositionen für den weiterhin ansteigenden Kursverlauf von Aktien.

Fazit:

-

-

- Fundamental sind Aktien fair bewertet.

- Eine Übergewichtung von Sachwerten (insb. Aktien) ist aufgrund der finanziellen Repression unbedingt anzuraten.

- Aufgrund der Flutung der Märkte mit Liquidität wird die Rotation in Aktien weiter anhalten.

- Die Stimmungsindikatoren deuten nicht auf eine Überhitzung der Aktienmärkte hin.

-

Portfolioausrichtung:

Aktien sollten daher, selbstverständlich abhängig von Ihrer individuellen Anlagepräferenz und des Zeithorizontes, am oberen Ende der maximal möglichen Gewichtung innerhalb der Vermögensaufteilung liegen. Daher habe ich bereits in den vergangenen Monaten alle Portfolien (wo möglich) offensiver ausgerichtet bzw. wurden die Aktienquoten in den Misch- und Dachfonds von allen Fondsmanagern erhöht. Die Volatilität (Schwankung) der Portfolien wird dadurch selbstverständlich zunehmen. Neben der von vielen Anlegern negativ empfundenen Schwankung der Kurse nach unten bedeutet dies aber auch mehr positive Schwankung nach oben und damit höhere mögliche Gewinne. Bitte bedenken Sie: Es gibt keine risikolose Rendite mehr, sondern nur noch ein renditeloses Risiko!

Links

Grundlegende Informationen darüber, worauf es bei der Geldanlage ankommt, haben wir für Sie auf folgenden Seiten zusammengetragen.

Haftungsausschluss:

Die vorliegenden Unterlagen dienen ausschließlich der Information. Sie stellen kein Angebot und keine Aufforderung dar, Wertpapiere oder andere Finanzinstrumente zu kaufen oder zu verkaufen oder Anlageberatung oder Anlagedienstleistungen in Anspruch zu nehmen. Alle hier veröffentlichten Informationen und Anlagen ersetzen keine individuelle anleger- und anlagegerechte Beratung!