Die Droge des billigen Geldes

Da die Notenbanken ihre Geldpolitik weltweit lockern, setzt sich die Renditejagd an den Märkten weiter fort. Anlageformen mit geringem Risiko werfen weiterhin keine positive Realrendite ab, weshalb Anleger voraussichtlich mehr Risiko akzeptieren müssen.

Die Geldpolitik der Notenbanken war im laufenden Jahr bislang die treibende Kraft hinter der Kapitalmarktwicklung. Als die US-Notenbank Ende 2018 eine geldpolitische Wende vollzog und andeutete, dass sie auf weitere Zinserhöhungen verzichten will, wurde dies an den Aktienmärkten sehr gut aufgenommen und die Kurse erholten sich umgehend. Doch nicht nur in den USA, sondern auch in anderen Ländern der Welt haben die Notenbanken seither ihren geldpolitischen Kurs geändert. Dies lässt erwarten, dass die Zinsen für einen verlängerten Zeitraum niedrig bleiben und in einigen Regionen sogar gesenkt werden.

Da die Renditen klassischer Anleihen entsprechend niedrig sind, dürften risikoarme Anlagen keinen Ertrag oberhalb der Inflationsrate erbringen. Um ihre Renditeziele dennoch zu erreichen, sind die Anleger gezwungen, mehr Risiko einzugehen. Dies sorgt für zusätzliche Unterstützung bei der Nachfrage nach riskanten Anlagegattungen.

Im aktuellen „Geldanlage-Blog: The point of no return“ möchte ich darstellen, wie stark die Kapitalmärkte, aber auch die reale Wirtschaft, mittlerweile im Bann der Notenbanken stehen und immer stärker von der Droge des billigen Geldes abhängen.

„Der Zins ist der Treibstoff für alles im Universum der Wirtschaft“

(Warren Buffett, Berkshire Hathaway)

Eine lockere Geldpolitik ist gerechtfertigt

Im Juni setzte sich an den Märkten zunehmend die Überzeugung durch, dass die Zentralbanken – angeführt von der US-amerikanischen Notenbank (Fed) und im weiteren Jahresverlauf gefolgt von der Europäischen Zentralbank (EZB) und der Bank of Japan – zu einer expansiveren Geldpolitik übergehen werden. Grund waren die schwächeren Wirtschaftsdaten, die vor allem auf den unsicheren Ausblick für den Welthandel zurückzuführen waren.

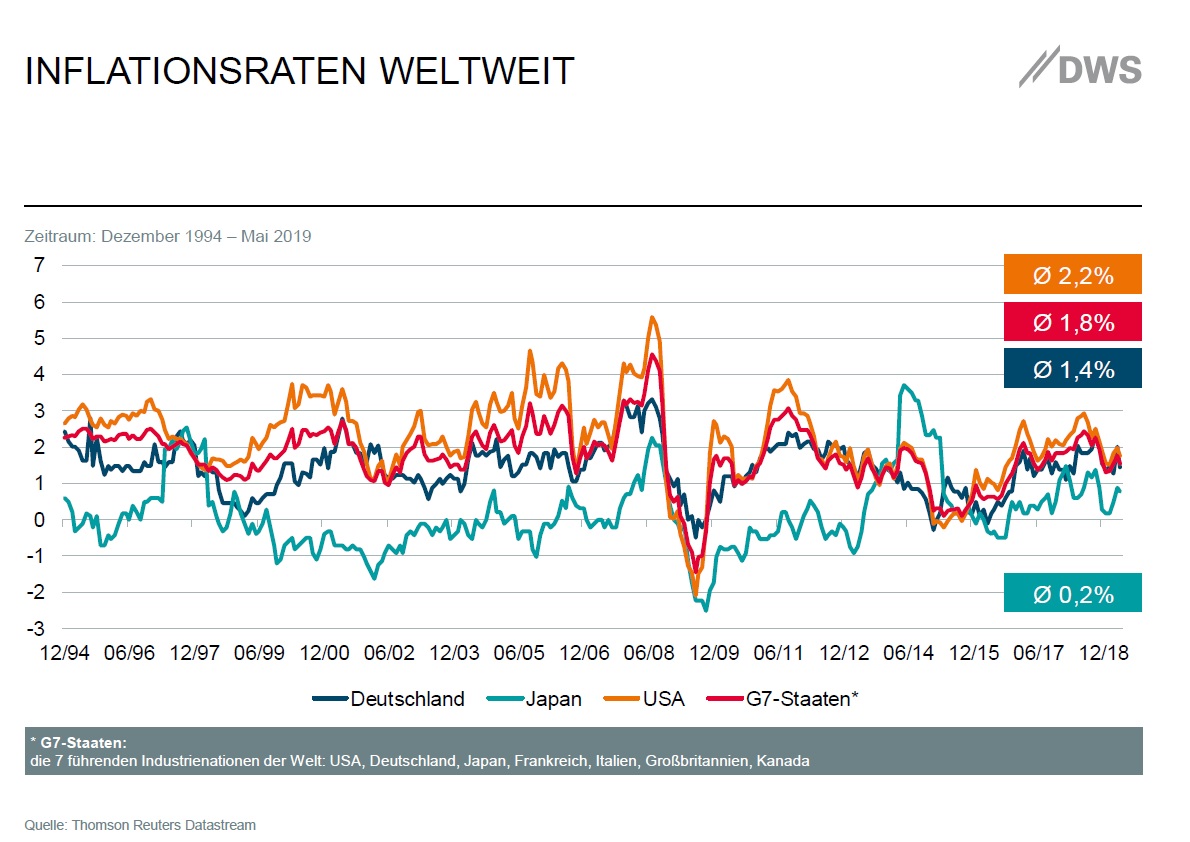

Auch die weltweit niedrigen Inflationsraten lassen eine anhaltend lockere Geldpolitik der Notenbanken gerechtfertigt erscheinen.

Die Wachstumsphase der US-Wirtschaft hat historisches Rekordniveau erreicht. Aber der Ausblick wird durch politische Unruhen bedroht. Während die Zölle selbst den Aufschwung wahrscheinlich nicht stoppen dürften, stellen die indirekten Folgen für die Investitionstätigkeit der Unternehmen ein größeres Risiko dar.

Die US-Notenbank steht im Vorfeld der Präsidentschaftswahl im kommenden Jahr unter enormen Druck, die Zinsen zu senken und den Wachstumsmotor in den USA in Gang zu halten. Das könnte die Wirtschaftsaktivität bis zu einem gewissen Grad unterstützen, aber die Konjunktur und Gewinne in den USA werden mit dem Abklingen der Steuersenkungseffekte an Dynamik verlieren.

Jegliche Zurückhaltung Pekings im Hinblick auf das Öffnen der Schleusen zur Verteidigung des Wachstums in China liegt weit hinter uns. Die Frage ist jetzt, wie schnell die politischen Maßnahmen wirken und welche Folgen sie im Ausland haben.

Europa ist die Region, die am anfälligsten für die Auswirkungen des Handelskrieges sein dürfte. Es ist zwar noch nicht klar, ob die europäische Automobilindustrie als nächstes auf der Bestrafungsliste von Präsident Trump steht, aber die Unsicherheit fordert ihren Tribut – und der Spielraum für politische Unterstützung ist begrenzt.

Eine längere Zinssenkungsphase halte ich zu diesem Zeitpunkt aber für unwahrscheinlich und rechnen eher mit einer moderaten Lockerung der Geldpolitik, an erster Stelle durch die Fed. Darauf dürfte dann eine Zinspause folgen, in der die Notenbanken abwarten, wie sich die Konjunkturdaten entwickeln. In der zweiten Monatshälfte zeichnete sich eine gewisse Entspannung an der Handelsfront ab und das Ergebnis des Treffens von US-Präsident Trump und Chinas Präsident Xi am Rande des G20-Gipfels war tendenziell positiv. Das dürfte erst einmal für eine gewisse Unterstützung von Risikoanlagen sorgen.

Längerfristig ist aber weiterhin kaum vorstellbar, dass es im US-chinesischen Handelsstreit ohne bedeutende Zugeständnisse der einen oder anderen Seite zu einer Einigung kommen wird. Daher dürften die Kapitalmärkte auch mindestens bis zu den US-Präsidentschaftswahlen im Jahr 2020 durch eine politische Risikoprämie belastet werden.

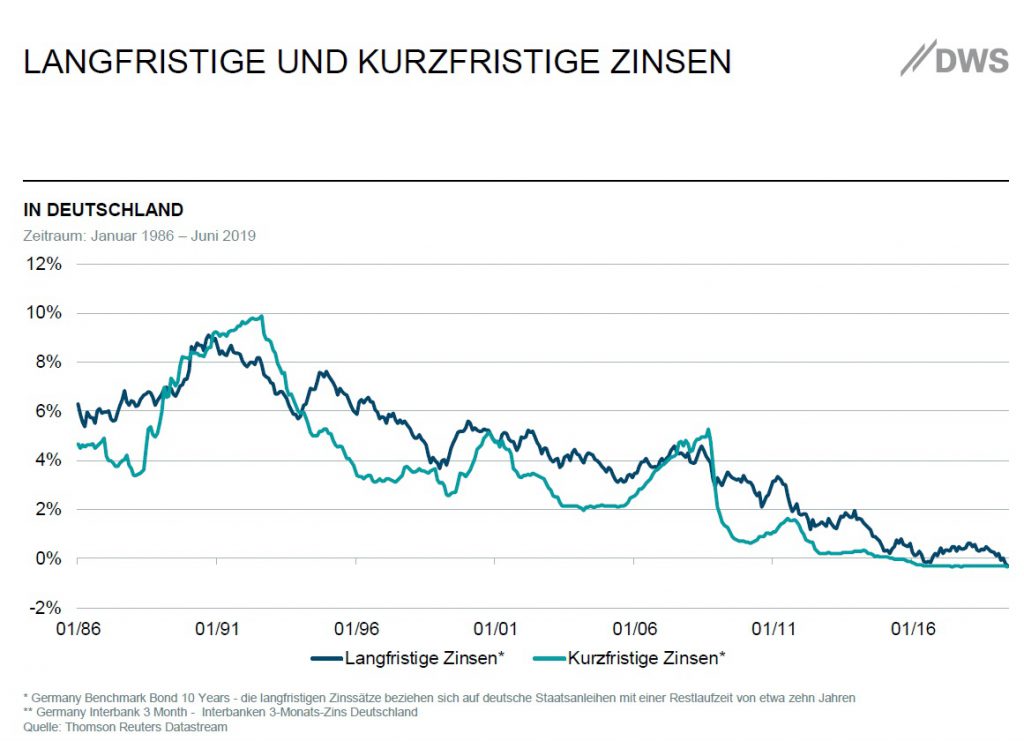

Die Zinsen bleiben auf lange Zeit niedrig

Der Rentenmarkt reagierte sofort auf die Nominierung der 63-jährigen Französin Christine Lagarde als designierte neue Präsidentin EZB. Die Rendite der deutschen Staatsanleihen ist auf ein bis jetzt historisch einmaliges Tief gefallen.

Investoren haben sich sofort mit deutschen Staatsanleihen eingedeckt und so deren Kurs steigen lassen. Spiegelbildlich ist dabei die Rendite der Bonds gesunken. Wer jetzt Bundesanleihen mit einer Laufzeit von zehn Jahren kauft, bekommt dafür eine negative Rendite von rund minus 0,40 Prozent – pro Jahr.

Noch bescheidener fällt das Geschäft bei kürzeren Laufzeiten aus. Einjährige Bundesanleihen rentieren derzeit bei minus 0,80 Prozent. Das heißt, wer heute 10.000 Euro in solche Papiere investiert, bekommt in einem Jahr bei Fälligkeit 9.920 Euro zurück. Dabei ist die Inflation noch nicht einmal berücksichtigt.

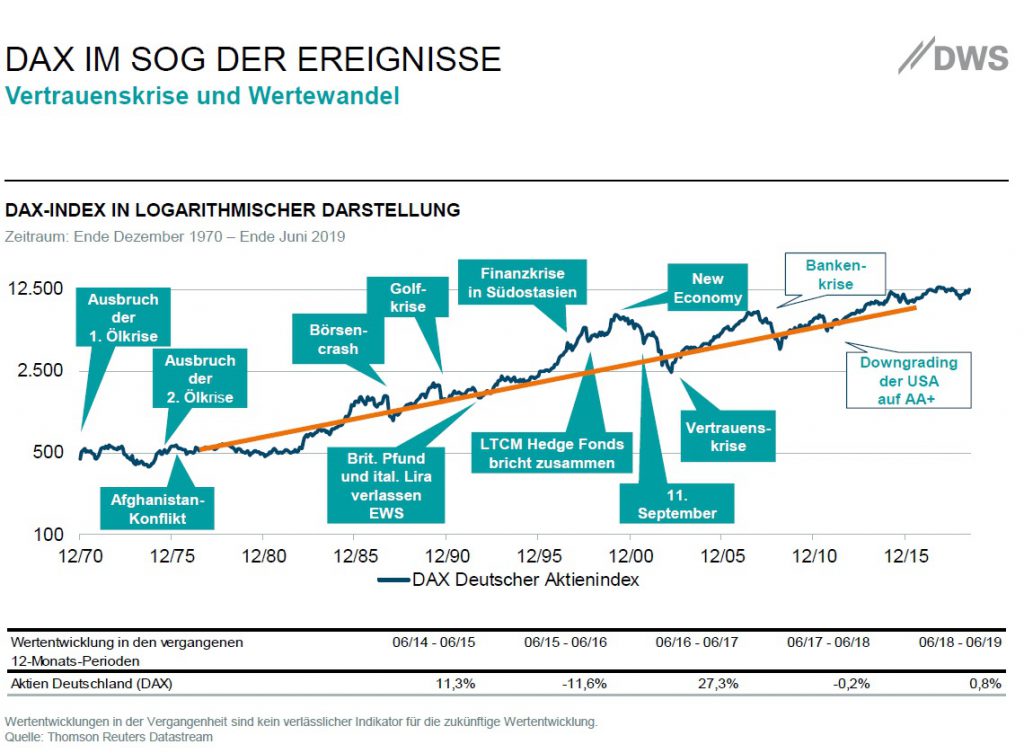

Erst ab einer Laufzeit von zwanzig Jahren dreht die Rendite der Bundesanleihen minimal in den positiven Bereich. Für Zinssparer werden die Zeiten nicht einfacher. An dieser Stelle sollte man sich noch einmal vergegenwärtigen, dass ein 20 Jahre laufender Sparplan auf den Deutschen Aktienindex im ungünstigsten Fall eine jährliche Rendite von 4,7 Prozent erbrachte.

The point of no return

Die Zinsen bleiben niedrig und werden vermutlich noch für eine sehr lange nicht mehr nennenswert ansteigen. Zumindest so lange nicht wie es den Euro gibt. Eine Rückabwicklung des Euros und die Rückkehr zu Nationalwährungen ist allerdings derzeit illusorisch und würde vermutlich zum Zusammenbruch des Euroraums führen. Selbst wenn dürfte der Spielraum für Zinssteigerungen aufgrund der weltweit niedrigen Zinsen ohnehin nur gering sein.

Je länger jedoch die lockere Geldpolitik vorherrscht, desto schwieriger wird eine Erhöhung der Zinsen durch die Notenbank. Denn die weltweiten Schuldentürme fast aller Staaten wachsen mit jedem Jahr munter weiter. Selbst die wirtschaftlich starke Bundesrepublik Deutschland wird ihre derzeitige Politik der schwarzen Null nicht ewig durchhalten. Spätestens bei einer stärkeren wirtschaftlichen Eintrübung wird sich auch Deutschland wieder stärker verschulden müssen. Für viele Ökonomen ist the point of no return bei der Zinspolitik schon länger überschritten.

Investieren anstatt sparen

Schulden sind wichtig! Denn es ist unmöglich, dass alle sparen und sich niemand gleichzeitig verschuldet. Eine Bank kann einem Sparer nur dann Zinsen auf seinem Sparbuch gutschreiben, wenn sie die Einlagen an andere Kunden verleiht. Gesamtwirtschaftlich, das ist einer der volkswirtschaftlichen Grundzüge, kann man nicht sparen. Wenn alle Teilnehmer einer Volkswirtschaft sparen wollen und niemand Schulden machen will, gibt es auch niemanden, der das gesparte Geld haben will.

Bei Nullzinsen auf Sparbüchern oder Festgeldern ergibt sich allerdings ein anderes Problem. Für viele konservative Sparer ist ein Sparbuch oder Festgeldkonto nach wie vor die einzig denkbare Sparform. Da die Bank keine Zinsen mehr zahlt, spart man sich den Weg zur Bank. Das Geld verbleibt unter dem heimischen Kopfkissen oder im Tresor. Dann spart man jedoch nicht, sondert hortet sein Geld. Sein Geld zu horten ist allerdings für jede Volkswirtschaft eine Gefahr. Denn das Geld wird dadurch dem Wirtschaftskreislauf entzogen.

Anstatt ihr Geld zu horten sollten verantwortungsbewusste Sparer ihr Geld investieren. Durch den Kauf einer Aktie wird man Mitunternehmer und profitiert direkt von der Wertschöpfung der Unternehmen. Bei einem langfristigen Anlagehorizont kann man das Risiko trage und dafür die entsprechende Rendite vereinnahmen. Die Zeiten eines garantierten Sparzinses, mit dem sich das Vermögen zumindest erhalten lässt, sind wohl für eine sehr lange Zeit vorbei. Zu den Gewinnern, das haben die letzten Jahre bereits gezeigt, gehören eindeutig die Investoren und nicht die Sparer.

Portfolioausrichtung:

An der Ausrichtung hat sich seit Mai nichts geändert. Der Verlauf der Zinskurve an den Anleihenmärkten deutet eigentlich darauf hin, dass eine Rezession bevorsteht. In der Vergangenheit war dies zumindest oftmals ein zuverlässiger Indikator. Es ist sehr gut möglich, dass es sich diesmal jedoch anders verhält als in der Vergangenheit (siehe Geldanlage Blog „Helikopter-Geld“ vom Mai 2019) und es möglicherweise gar nicht zu einer Rezession kommen wird. Viele Marktakteure erwarten zwar ein nachlassendes Wirtschaftswachstum, aber keine Rezession. Für einen Ausstieg aus dem Aktienmarkt ist es noch zu früh.

Eine der wichtigsten Kennzahl, für den Ausblick vieler Marktakteure, sind die aggregierten Gewinnerwartungen der S&P-Unternehmen für die kommenden zwölf Monate (Forward EPS). Nach dem Anstieg um 6% im Juni liegt diese Kennzahl jetzt wieder bei 17, einem Wert, der seit Anfang 2018 zwar mehrfach erreicht, aber nicht überschritten worden ist. Ohne irgendeine positive Überraschung gibt es zu diesem Zeitpunkt jedoch auch kein nennenswertes Aufwärtspotenzial für Aktien.

Eine positive Überraschung wäre ein wichtiger Schritt in Richtung einer dauerhaften Lösung des US-chinesischen Handelsstreits, die aber ohne einen Kompromiss, bei dem keine der beiden Seiten ihr Gesicht verliert, kaum vorstellbar ist. Für positive Impulse könnte auch eine deutliche Liquiditätsspritze der Fed oder der EZB sorgen – auch das ist aber ein eher unwahrscheinliches Szenario, da die Märkte bereits eine erheblich expansivere Geldpolitik eingepreist haben und der Spielraum der EZB durch den bevorstehenden Wechsel an der Spitze der Zentralbank eingeschränkt ist. Eine weitere positive Überraschung wären ein positiver BIP-Schock und unerwartet starke Unternehmensgewinne, die weitere Kursgewinne ermöglichen würden.

Zum aktuellen Zeitpunkt erscheint keines dieser positiven Szenarien sehr wahrscheinlich. Daher gehe ich auch weiterhin davon aus, dass sich das Trendwachstum der Wirtschaft fortsetzen wird und eine Rezession in den USA in diesem Jahr unwahrscheinlich ist. Einerseits wird die Zentralbankliquidität die Märkte stützen, andererseits werden die Märkte aufgrund der Handelsspannungen weiter durch eine politische Risikoprämie belastet. Wir belassen es daher bei der neutralen Ausrichtung (im ausgewogenen Portfolio beträgt die Aktienquote etwas mehr als 50 %).

Haben Sie Mut für das Investment in Aktien!

Ihr

Sascha Knapp

Dipl.-Ökonom Sascha Knapp

SK Finance Consulting

Links

Grundlegende Informationen darüber, worauf es bei der Geldanlage ankommt, haben wir für Sie auf folgenden Seiten zusammengetragen.

Haftungsausschluss:

Die dargelegten Informationen stellen kein Angebot und keine Aufforderung zur Anlage- und Abschlussvermittlung, für Platzierungsgeschäfte, Anlageberatung von bzw. über Finanzinstrumente oder dem Kauf, Verkauf bzw. der Zeichnung von Wertpapieren oder anderen Finanzinstrumenten dar. Ferner bieten diese Informationen keine Entscheidungshilfen für wirtschaftliche, rechtliche, steuerliche oder andere Aspekte einer Beratung und können eine anleger- und anlagegerechte Beratung durch einen Berater nicht ersetzen. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.