08.04.2013

Geldanlage Blog – Die Börsen im Blick / 1. Quartal 2013

Nachdem die letzten Wochen des Jahres 2012 von politischen Streits in den USA um die Fiskalpolitik und das drohende „fiscal cliff“ geprägt waren, honorierten die Kapitalmärkte zu Beginn des neuen Jahres eine Übergangslösung im US-Budgetstreit mit einem Kurssprung. Obwohl es bei der Staatsschulden-krise weder in den USA noch in Europa wesentliche Fortschritte gab, prägte die hoffnungsvolle Stimmung das Börsengeschehen. Erst im März sorgte vor allem die Finanzkrise um Zypern für eine gewisse Ernüchterung.

Aktienmärkte

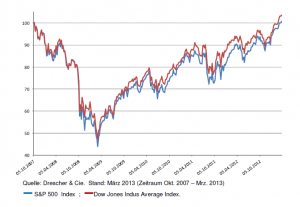

Das neue Jahr begann an den Aktienbörsen mit Kursgewinnen. Nahezu alle Aktienindizes verzeichneten Zuwächse. An die Spitze des Kursaufschwungs setzte sich die alte Weltleitbörse in New York. Der Dow Jones Industrial Average beendete das erste Quartal mit einem neuen Rekordhoch bei 14.578 – ein Plus von 11,25 Prozent in den ersten drei Monaten des Jahres. Der alte Rekord lag bei 14.166 und stammte aus Oktober 2007. Die Stimmung an der Wallstreet ist optimistisch. Den Unternehmen geht es gut. Sie haben hohe Margen und konnten Umsätze und Gewinne sogar tendenziell noch steigern. Der Wirtschaft insgesamt geht es aber noch nicht so gut, dass die Kosten stärker steigen, beispielsweise die Lohn-kosten. Denn die Arbeitslosigkeit sinkt nur langsam. Deshalb lässt die Notenbank die Zinsen extrem niedrig und kauft jeden Monat für über 80 Milliarden Dollar Anleihen. Die niedrigen Zinsen beleben Wirtschaft und Aktienmarkt.

Beispielsweise kaufen wieder mehr Amerikaner neue Autos. Und auch der Markt für Wohnimmobilien hat nach Jahren der Preisrückgänge und eines Überangebots die Trendwende geschafft. Der S&P-500-Aktienindex legte vor diesem Hintergrund im ersten Quartal 10,0 Prozent auf 1.569 zu und erreichte damit fast den bisherigen Rekord aus dem Jahr 2007 bei 1.576.

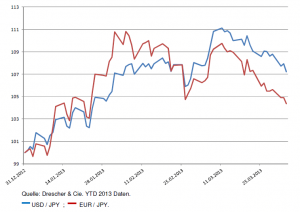

Hohe Kursgewinne erlebte im ersten Quartal die japanische Börse. Der Nikkei-225-Index in Tokio verzeichnete einen Anstieg um 19,3 Prozent auf 12.398. Für ausländische Anleger fiel der Gewinn allerdings deutlich geringer aus, weil die japanische Währung im Außenwert verlor. Gegen US-Dollar sank der Yen beispielsweise um 8,6 Prozent. Vom fallenden Yen versprechen sich Japaner und Aktieninvestoren eine verbesserte Wettbewerbsfähigkeit der japanischen Exportwirtschaft auf den Weltmärkten.

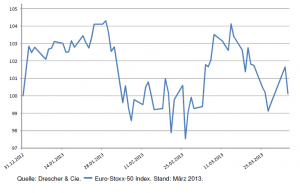

In Europa brachte sich die Finanzkrise wieder in Erinnerung, so dass im Februar und in der zweiten Märzhälfte die zuvor erzielten Kursgewinne wieder verloren gingen. Der Euro-Stoxx-50 beendete das erste Quartal nahezu unverändert bei 2.624. Sorgen bereitete der unklare Wahlausgang in Italien und im März schließlich die Finanzkrise Zyperns. Nachdem die Banken des Inselstaates im östlichen Mittelmeer viel Geld in Griechenland abschreiben mussten, stehen sie selbst vor der Pleite, wobei ihre Kunden wohl einen Großteil ihrer Bankguthaben verlieren würden. Nur unter der Bedingung einer weitreichenden Beteiligung der Bankkunden war die Eurogruppe bereit, Hilfskredite zur Verfügung zu stellen, weil andernfalls indirekt der Euro-Steuerzahler die Geschäfte von Euro-Ausländern absichern würde. Die Suche der zypriotischen Regierung nach einer alternativen Lösung blieb erfolglos. Moskau reklamierte zwar, dass nun russische Bankkunden Geld verlieren, war selbst aber nicht zu ausreichenden Hilfen bereit. Die Sonderabgabe auf Bankguthaben wirft die Frage auf, ob diese ein Einzelfall bleibt oder zum Modell künftiger Rettungsmaßnahmen wird.

Renten, Zinsen, Währungen und Rohstoffe

Die besseren Aussichten für die Weltwirtschaft führten in den ersten Wochen des neuen Jahres zu Kursverlusten bei Staatsanleihen hoher Bonität. Im Februar und März sanken die Renditen aber wieder und die Kurse erholten sich, weil erkennbar wurde, dass die schwächliche Weltkonjunktur noch keinen Zinsanstieg zulassen würde. Zehnjährige deutsche Staatsanleihen rentieren Ende März mit 1,36 Prozent 8 Basispunkte geringer als bei Jahresbeginn, während US-Staatsanleihen gleicher Laufzeit mit 1,85 Prozent eine leicht höhere Rendite als bei Jahresbeginn bringen. Bei Euro-Ländern schlechterer Bonität war die Entwicklung sehr unterschiedlich: Während Irland beispielsweise bei der Rückkehr an den Markt für langlaufende Staatsanleihen viel Nachfrage erlebte, hatte Italien angesichts unklarer politischer Verhältnisse Probleme, seine Staatsanleihen an den Mann zu bringen.

Die Rohstoffpreise entwickelten sich im ersten Quartal uneinheitlich und pendelten mehrheitlich seitwärts. Der Dow AIG Commodity- und der RICI- Index lagen Ende März ein bis gut zwei Prozent höher als zum Jahreswechsel, vor allem wegen gestiegener Agrarrohstoffpreise. Bei Industriemetallen überwogen dagegen Preisrückgänge. Beim Rohöl reduzierte sich die Preisdifferenz zwischen US-Öl und europäischem Öl von beiden Seiten etwas, indem ein Barrel WTI 5 Dollar auf 97 Dollar stieg, während ein Barrel Brent rund 1,50 Dollar auf knapp 110 Dollar billiger wurde. Der Preis für eine Unze Gold sank seit Jahresbeginn um 4,6 Prozent auf knapp 1.600 Dollar. In Euro fiel der Rückgang nur etwa halb so stark aus, weil der US-Dollar im ersten Quartal rund drei Prozent gegen Euro gewann. Bis Anfang Februar hatte sich zunächst die Euro-Erholung bis 1,365 Dollar pro Euro fortgesetzt, dann prägten aber die Sorgen um Italien und Zypern das Geschehen an den Devisenmärkten und die Gemeinschafts-währung sank wieder auf 1,28 Dollar.

Links:

Grundlegende Informationen darüber, worauf es bei der Geldanlage ankommt, haben wir für Sie auf folgenden Seiten zusammengetragen.

Disclaimer: Der vorliegende Bericht wurde von der Drescher & Cie GmbH im Auftrag der BCA AG auf der Grundlage öffentlich zugänglicher Informationen erstellt. Hinsichtlich der von Dritten hinzugezogenen Informationen und Quellen hat die Drescher & Cie GmbH nur eine Auswahl getroffen. Für die Richtigkeit, Aktualität und Vollständigkeit der von Dritten erhaltenen bzw. beigezogenen Informationen, Quellen und Analyse-ergebnisse übernehmen weder Drescher & Cie GmbH noch die BCA AG die Haftung. Die Darstellung erfolgt insoweit aus rein informatorischen Zwecken. Alle Aussagen in dem Bericht können sich jederzeit unangekündigt ändern. Die Drescher & Cie GmbH und BCA AG trifft insoweit keine Verpflichtung, den Bericht zu aktualisieren. Die in dem Bericht enthaltenen Informationen sind daher weder als Angebot zur Anschaffung oder zur Veräußerung von Investmentanteilen oder anderen Finanzinstrumenten oder zur Vermittlung solcher Geschäfte oder anderer Wert-papier-bezogener Dienstleistungen zu verstehen. Der Bericht stellt insbesondere auch keine Anlageberatung dar. Die Angaben in dem Bericht ersetzen nicht eine individuelle anleger- und anlagegerechte Beratung.